長期金利

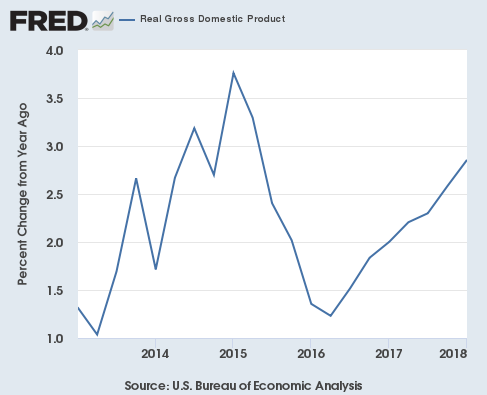

FRBが臨時のFOMCで緊急利下げを決定/3月3日に続き アメリカの連邦準備制度理事会 FRB が、2020年3月15日に公開市場委員会(FOMC をワシントンで臨時開催、1. 0%の政策金利引き下げを決定・発表しました。 この引下げで実質ゼロ金利となりました。 臨時のFOMCで緊急利下げが決定されたのは2008年のリーマンショック以来で約11年ぶり。 極めて異例な対応です。 (3月3日に0. 5%の緊急利下げに続き) なお、アメリカでは2019年10月にも利下げしていましたので、約半年で大きく金利が低下しています。 先週以降、政策金利の引き下げはイングランド銀行、ニュージーランド、香港でも行われています。 日本の政策金利はほぼゼロですし、ヨーロッパ各国も利下げする余地がないぐらいの低金利になっていますが、世界各国で利下げが相次いでいます。 今回の緊急利下げの要因は新型コロナウイルスが世界経済に大きなマイナス影響を及ぼしていること、また、それに伴う株価の急落です。 すでに世界中の株価が大暴落していますし、少しでも経済減退を防ぐことが目的です。 アメリカの中央銀行が予備的な利下げは行うのは異例で、わずか2週間の間に金利を1. 5%も引き下げるという今回の新型コロナウイルスショックの影響の大きさを示しています。 なお、今回の引下げ幅は1.00%で、アメリカの政策金利は 0.00%~0.225%まで低下しています。 リーマンショック前は5%を超えていましたし、2019年夏ごろでも2%を超えていましたので極めて低い金利と言えます。 なお、リーマンショックから立ち直ったと判断された2015年から始まった利上げは2018年12月までに合計9回実施されましたが、2019年7月には10年半ぶりに利下げが行われ、その後1年も経たずにゼロ金利となった流れです。 今回の利下げ時は投票権を持つ10人の「賛成」「反対」の割合は以下でした。 賛成 9名 反対 1名 経済・金融・政治の中心であるアメリカで利上げが継続的に行われる影響は大きく、今後の日本の住宅ローンへの影響について考察したいとも思います。 アメリカの政策金利の推移 アメリカの政策金利の推移は以下のようになっています。 今回の1%という大幅な利下げで利下げ余地はなくなったかたちです。 2019年のアメリカの金融政策について 2008年のリーマンショックにより金融システム崩壊を目前に、アメリカは財政および金融政策であらゆる政策を動員し、景気回復を実現させてきました。 金融政策においても2015年に9年ぶりの利上げを実施し、その後、順次利上げを行っています。 リーマンショック後に0. 25%まで引き下げられた政策金利ですが、2019年末には2. 5%まで引き上げられ、2020年には3%に達するとの見込みでしたが、米中貿易戦争の影響により米国経済の先行き不透明感から利上げが中断され、7月、9月、10月と3連続での利下げが実施されていました。 2020年のアメリカの金融政策について 2020年1月末のFOMCでは新型コロナウイルスの問題がまだ中国で問題であったために利下げは見送られましたが、2月半ば以降、ヨーロッパでのパンデミック発生により株価が急落し、3月3日に0. 5%の緊急利下げを実施、3月17日と3月18日のFOMCでも利下げが確実視されていましたが、それを待たずに1. 00%の緊急利下げを行いました。 アメリカのダウ平均株価の動き 今回の緊急利下げは日曜日に発表されたため、株式市場は開かれていませんでしたが、2020年3月13日にトランプ大統領の新型コロナウイルスへの緊急事態宣言を受けたのち、15:30くらいから急騰しているのが下記のチャートで分かりますね。 いったん、米国が本気で新型コロナウイルスの対応するという「本気度」を好感した形です。 アメリカのダウ平均株価推移 新型コロナウイルスショックが急落したと表現されますが、5年前のNYダウは17000ドルほど。 その後の株価の上昇が急激であり、新型コロナウイルスショックにより株価が急落していますが、それでも5年間という推移でみるとまだまだ株価は高いと言ってよいでしょう。 なぜ、アメリカの金融政策が大きな話題になるのか? まず、アメリカが利上げや利下げを行うと大きな話題となりますが、この理由も整理してみましょう。 前提として景気が良い際に利上げが行われ、景気が悪い際に利下げが行われるのが原則的であるため、アメリカが利上げできるということはアメリカの景気が良い状況であるといえます。 アメリカは2億人におよぶ人口を要し、経済規模も世界最大であるためアメリカの景気が良いと世界中から商品を輸入するため日本を含め世界中の輸出を行う企業の業績がよくなり、アメリカから海外への投資も活発になるため株高などの影響を及ぼすこととなります。 また、皆さんもご存知のApple、Google、Amazon. com、コカコーラなど多くのアメリカ企業が世界中で経済活動を行っており、こうしたグローバル企業の本国での業績は世界各国での戦略にも大きな影響を及ぼすためやはりアメリカの景気状況は世界経済に大きな意味を持つと言えます。 こうした背景でアメリカ経済がよい状態で金利が上昇傾向にあると、日本を含め世界中の金利に上昇圧力が発生することとなります。 今回は米中貿易戦争の影響もあり、アメリカの政策が大きな注目を浴びています。 世界経済・日本経済への影響は? ヨーロッパ中央銀行、イングランド銀行、アメリカ連邦準備委員会、日本銀行など主要国の中央銀行の中で、利上げに踏み切れていないのは日本だけであり、「日本化」が懸念されていたヨーロッパでも景気が上向きマイナス金利やゼロ金利政策が正常化に向かいつつありましたが、米中貿易戦争を背景に世界掲載の不確実性が高まっていた中で、今回の新型コロナウイルスショックで世界各国が利下げに踏み切ると思われ、日本政府や日銀も何かしらの対応をする必要が出てくるでしょう。 世界経済の不透明さは企業の投資スタンスに影響を及ぼしており、今後、さらなるFOMCで利下げ実施されるか大きな注目が集まります。 仮に追加の利下げが実施されれば、為替市場で円高が進むため、日銀はさらなる金融緩和を実施しなければならなくなります。 (金融緩和をほどやりきっているので今後の金融緩和字は何を実施するのか?が課題となります) 日本の長期金利の状況は? 日本ではバブル経済崩壊以後、一貫して金利が低下しており、2016年にはマイナス金利政策の導入により長期金利がマイナス圏に突入しています。 2016年10月の金融政策の修正、トランプ大統領の誕生で長期金利がプラス圏に復活しましたが、2019年に入りマイナス金利へ逆戻りしています。 アメリカの長期金利は2018年12月には2. 7%前後でしたが、2020年3月16日には0. 65%%となっており、昨年12月に2. 7%あった日米の長期金利の金利差は直近で、0. 65%程度です。 アメリカのかつてない低金利の影響もあり、日本の長期金利も大きな上昇は見込めないでしょう。 日本の住宅ローン金利への影響は? 日本では企業業績はバブル期に迫るほど復活していますが、賃金が上がらず、消費も盛り上がっておらず、引き続き低空飛行の経済状態が続いています。 「イマイチ」な経済状態はバブル崩壊以後、実に25年にも及んでおり、景気回復を伴った継続的な利上げをできる環境には至っていません。 短期的にはアメリカの利下げも予想されており、日本の金融政策が引き締めに移行できる見込みはほぼないと言ってよいでしょう。 特に日本では人口減少が急速に進むため、経済に大きな下押し要因となります。 これに対応する政策が現時点で政府から打ち出されているとは言えません。 残念ながら今後も「イマイチ」な経済状態が継続しており、2016年に導入したマイナス金利・ゼロ金利を正常化させるのはかなり先になる、もしくは正常ができない可能性もあると思われます。 すでに2019年10月の消費税増税により、日本経済はダメージを受けており、今回の新型コロナウイルスによる混乱は泣きっ面に蜂という状況です。 こう考えると日本においては低金利が続くこととなり、 低金利を最大限に活用できる変動金利で住宅ローンを借りることが最もコストメリットのある選択肢となりそうです。 同時に低コストの住宅ローンを利用することで家計を防衛することにもなります。 今、注目の変動金利が安い住宅ローンは? 変動金利 特徴 0. 保証料も無料。 SBIマネープラザの店舗で相談して申し込み可能。 保証料も無料。 保証料も無料。 450% (変動フォーカス) 変動フォーカスの場合。 すべてのケガや病気による介護保障が無料で付帯。 520% 5年間イオングループでの買い物が5%引きになるサービスがセット。 保証料も無料。 3%上乗せとなる場合があります マイホーム・住宅ローンに関する関連リンク集.

次の