ポイントの付与・利用時の仕訳と消費税~新収益認識基準に対応~

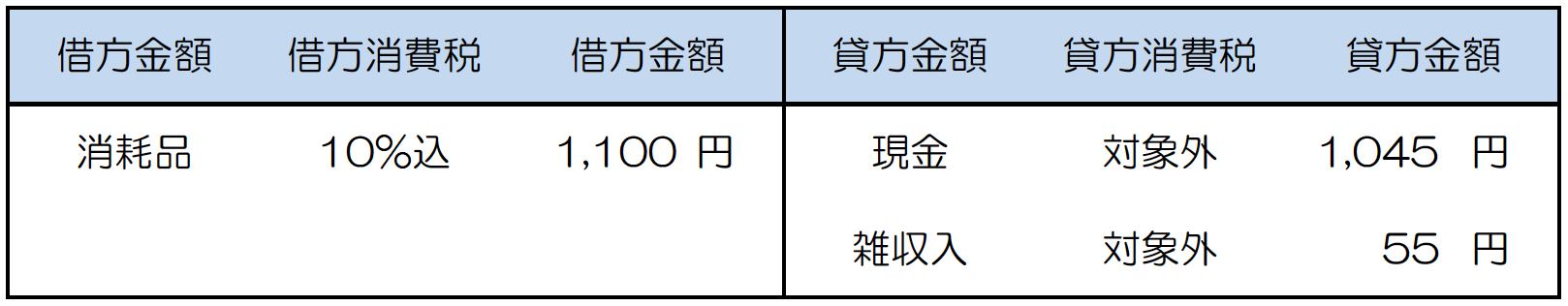

6480 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方 [令和2年1月1日現在法令等] 問 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方を教えてください。 答 事業者が商品を購入した際、その取引(課税仕入れ)について仕入税額控除を行うこととなりますが、商品購入時にポイントを使用した場合、消費税の「課税仕入れに係る支払対価の額」は、• なお、商品購入時に発行されるレシートには、ポイント使用の態様に応じて「課税仕入れに係る支払対価の額」が表示されていると考えられますので、商品を購入した事業者においては、レシートの表記から「課税仕入れに係る支払対価の額」を判断して差し支えありません。 注1 消費税の仕入税額控除の適用を受けるためには、区分経理に対応した帳簿及び区分記載請求書等の保存が必要となります。 そのため、例えば、次のように、日々の記帳段階から取引を税率ごとに区分経理しておくことが考えられます。 注2 コンビニエンスストア等が実施している即時充当(即時に購買金額にポイント等相当額を充当する方法)によるキャッシュレス・消費者還元は、商品対価の合計額が変わるものではありません。 注3 共通ポイント制度を利用する事業者及びポイント会員の一般的な処理例については、をご参照ください。 (消法30) 参考: 関連コード• 1907• 国税に関するご相談は、国税局電話相談センター等で行っていますので、をご覧になって、電話相談をご利用ください。

次の