住宅ローン控除(減税)の図解解説と減税額早見表2020

消費税がかからない物件(例:個人間売買の中古物件など) 認定長期優良住宅や認定低炭素住宅の控除額は次の通りです。 なお、所得税から控除しきれなかった控除額は翌年の住民税から控除できます。 できるのは前年の所得税の総所得金額等の7%で13万6,500円が上限になります。 ただし2014年4月1日以降の対象ローン限度額、最高控除額は、消費税等の税率が引上げられた場合で、住宅の対価の額または費用の額に含まれる消費税等の税率が8%又は10%である場合に適用されることになっています。 〇住宅・居住の要件 なお、やむをえない事情で年末まで引き続き居住できなくても、その年中あるいは翌年以降、再居住したとき、いったん居住したことを証明する書面と、控除金額の明細書、再居住したことを証明する書面などとともに申告するなどの一定の手続きをすれば、住宅ローン控除の適用が受けられます。 〇ローン等の要件 年度 項目 2019年分 2020年分 2021年分 2022年分 2023年分 2024年分 2025年分 2026年分 2027年分 2028年分 合計 控除額上限 19. 73 19. 26 18. 79 18. 31 17. 83 17. 34 16. 84 16. 34 15. 84 15. 32 175. 6 所得税 16. 58 16. 58 16. 58 16. 58 16. 58 16. 58 16. 58 16. 58 16. 58 16. 58 165. 8 所得税控除額 16. 58 16. 58 16. 58 16. 58 16. 58 16. 58 16. 58 16. 34 15. 84 15. 32 163. 56 住民税年度分 2020年度 2021年度 2022年度 2023年度 2024年度 2025年度 2026年度 2027年度 2028年度 2029年度 住民税 26. 05 26. 05 26. 05 26. 05 26. 05 26. 05 26. 05 26. 05 26. 05 26. 05 260. 5 控除枠 3. 15 2. 68 2. 21 1. 73 1. 25 0. 76 0. 26 0 0 0 12. 04 住民税控除額 3. 15 2. 68 2. 21 1. 73 1. 25 0. 76 0. 26 0 0 0 12. 04 合計 19. 73 19. 26 18. 79 18. 31 17. 83 17. 34 16. 84 16. 34 15. 84 15. 32 175. 6 早見表 2019年6月入居の場合の控除額の早見表を作りました。 配偶者がいる場合の控除額(35年ローン、金利1. 2%) 単位:万円• 〇転勤等により住むことができない場合 住宅ローン減税は原則として本人居住が適用条件となります。 しかし本人が住めないことに転勤等やむを得ない事情がある場合は引渡し日から6ヶ月以内に家族が住みやむを得ない事情が解消した後は本人と家族が同居すると認められれば適用されます。 また、住宅ローン減税適用期間中に転勤で居住しなくなった場合、居住していない期間は減税の適用が受けられません。 しかし、減税適用期間中に転勤が解除され、再度居住する場合は再適用を受けることができます。 〇土地を先に購入して住宅を建築する場合 土地を先に買いそのあとで住宅を建てた場合、以下のいずれかの基準を満たせば先行して取得した土地のローンも住宅ローン控除を受けられる対象になります。 89万円以下 30万円 425万円超 475万円以下 6. 89万円超8. 39万円以下 20万円 475万円超 510万円以下 8. 39万円超9. 38万円以下 10万円• 〇住宅ローン控除が受けられる増改築工事 住宅ローン控除の対象となる増改築工事は、条件がかなり厳しくなっています。 マンションの場合は一定のリフォームについて適用されます。 住宅ローン控除は、ローンを借りて自宅を増改築する場合にも受けることができます。 購入した住宅に居住する前に行う増改築でもOKです。 適用対象となる増改築工事• なお、この改修に際し補助金や給付金を国・地方公共団体からもらっている場合には、税額控除が適用できるかどうかの基準である工事費用の金額から補助金等の相当額を控除して判定することとされています。 ただし、喜ぶのはちょっと待ってください。 というのは、ここで言う「増改築工事」が一般の増改築のイメージとはちょっと違うからです。 たとえば、壁紙の張り替えとか出窓の設置、造り付け家具の取り付けなど、いわゆるリフォーム(改修・改装)は増改築工事とは見なされず、ローン控除の対象とはならないのです。 適用対象となる「増改築工事」とは では、どんな増改築工事が適用対象になるのでしょうか……。 その範囲は、関係法規によって規定されていますが、要は次のような内容だと思ってください。 細部については所轄税務署で確認されることをお勧めします。 適用対象となる増改築工事• ですから、たとえば屋根を全部葺き替えれば控除の対象になりますが、10本ある柱のうち4本だけ抜いて新しくするときは対象にならないというわけです。 これに対して、ローン控除の対象にならない改築は、建物の構造上重要でない間仕切り壁、間柱、付け柱、あげ床、最下階の床、小梁、庇、局部的な小階段、屋外階段など。 したがって、さきに述べた壁紙の張り替え程度では、ローン控除の対象とはならないのです。 また、一定のマンションのリフォーム工事についてもローン控除の対象となっています。 適用対象となるマンションのリフォーム工事は次のいずれかです。 以上については、一定の建築士等による証明(増改築等工事証明書)を得たものであることが必要です。 証明書は確定申告に添付します。 なお、自己の居住の用に供する場合には、これら増改築工事に、地震に対する安全基準に適合する一定の修繕や模様替が付け加えられています。 増築工事では、増築床面積の規定はありません。 極端に言えば、工事によって1㎡でも床面積が増えれば、その工事は「増築」として認めてもらえることになります。 「100万円を超える工事費」の条件は、こう考えてください。 最後に、増改築工事費が100万円を超えることという規定についてご説明しておきましょう。 この工事費の額には、工事に一体性があれば、設備機器の取り替え・設置費用も含めることが可能です。 たとえば台所部分を増築によって広くし、同時に最新のシステムキッチンを設置したというケースは、全額が控除の対象として認められるのです。 これに対して、たとえば1階に1部屋を増築してついでに2階の寝室にクロゼットを付けたなどという場合、工事に一体性があるとは言えないので、2階寝室部分の工事費をローン控除の対象として認めてもらうことはできないでしょう。 また、増改築工事の借入れ額はいくら以上でなくてはならないという規定はありません。 総工事費が100万円を超えていれば、たとえ借り入れたローンが10万円であっても、ローン控除は受けられるのです。 ただし、消費税率が8%となる2014年4月以降のローン控除の対象となる借入れ金の年末残高の限度額は4,000万円まで、返済期間10年以上という条件は、住宅取得の場合と同じです。 一定のバリアフリー工事も住宅ローン控除の対象に 住宅の増改築で適用される住宅ローン控除制度の適用対象に、大規模修繕等に至らない修繕などのうち、一定のバリアフリー工事が含まれています。 バリアフリー工事の内容は、下記の改修工事となります。 適用できる期間は2021年12月31日まで。 もちろん、増改築等をした居住用家屋を自己の居住の用に供する場合について適用できることとされています。 適用できる人は居住者で合計所得金額が3,000万円以下の人であればOK。 5年ローン控除で付けられる「50歳以上」等の細かい条件はありません。 一定のバリアフリー工事の内容.

次の

住宅ローンの返済額シミュレーションを自分で計算する方法|SUUMO 家とお金の相談

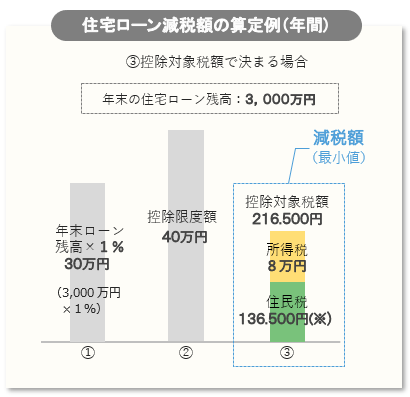

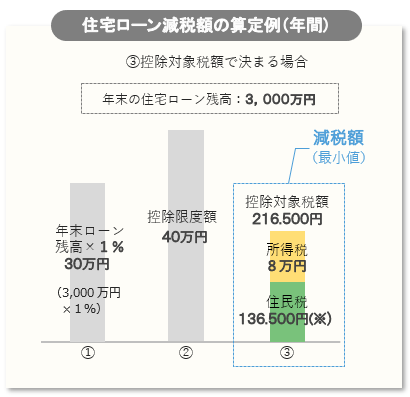

住宅ローン控除との違いは? 住宅ローン減税、住宅ローン控除、住宅控除、住宅減税・・・など、いろいろな呼び方がありますが、基本的には、いずれもここで説明する 「住宅借入金等特別控除」(正式名称)の意味で用いられています。 ここでは、総体的な呼び名として、通称である 「住宅ローン減税」「減税額」を使いますが、説明上、直接引き去るという意味合いで 「住宅ローン控除」「控除額」とする場合もあります。 (どちらも同義です。 ) 実際の減税額のめやす(早見表) まず、実際の減税額がどの程度になるかを大まかに把握していただくため、一般的なモデルケースでの早見表を用意しました。 表の額は、建物価格と借入れ額が同額とした場合の 10年間 (青字は拡充措置適用時13年間) の減税額の総額を年収・借入額別にシミュレートしたものとなります。 子は扶養控除の対象(16~22歳)ではないため、扶養家族は配偶者1人として計算。 10年間の減税総額でみると、最大控除額の400万円には及びませんが、それなりに大きな減税額となっています。 また、 拡充措置適用時の減税額が、建物価格のおおよそ 2%となっており、消費増税分( 2%)に相当することがわかります。 それでは、次に、基本的な要件について確認していきましょう。 住宅ローン減税の対象住宅、要件とは 住宅ローン減税「住宅借入金等特別控除」が利用できる住宅とは・・・そしてどのような条件が必要か・・・その 基本要件を整理します。 ほぼ全ての住宅が対象 対象の住宅は、戸建て形式や新築、中古を問いません。 ほぼ全ての住宅が対象になります。 さらに、増改築や大規模リフォームでも利用が可能です。 別荘、セカンドハウス• 会社からの借り入れ(無利子又は利率0. 2%未満)• 贈与による取得、または同一生計親族などからの取得の場合• 居住の用に供した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けている場合 など… なお、詳細については以下をご確認ください。 それでは、この住宅ローン減税(住宅借入金等特別控除)の内容をくわしく見ていきます。 その前に、その他の減税制度を含めた住宅に関わる所得税減税制度全体について見てみましょう。 スポンサーリンク 住宅の所得税減税制度の全体概要 このページで説明する、通称:住宅ローン減税「住宅借入金等特別控除」は、複数ある所得税減税制度の内の一つになります。 実は、住宅にかかわる所得税減税には大きく4つほど種類があり、それぞれの要件、適用範囲などが異なります。 一般的な住宅取得の場面では、住宅ローン減税の一択で迷うことは少ないのですが、一応、制度全体の中で、この住宅ローン減税がどういう位置付けなのか、あとで混乱を招かないためにも、全体を把握しておきましょう。 以下はローン期間の要件別に適用範囲を比較したものです。 それでは、住宅ローン減税の具体的な控除の仕組み、手続き、算定シミュレーションなどについて見ていきます。 控除期間・控除額、及び拡充措置の内容 控除期間、つまり、減税が適用される年数、そして 控除額について条件別に見ていきます。 今回、消費税増税対策として設けられた拡充措置についてもあわせて見てみましょう。 拡充措置(控除期間の延長)のイメージ 令和元年10月1日の消費税8%から10%への引き上げに伴い講じられた 住宅ローン減税の拡充措置では、控除期間が 3年間延長され、 2%増税相当分の負担が減税という形で 還元されることになります。 2%、返済期間30年、元利均等返済 消費税増税(2%)相当額を住宅ローン減税の 拡充措置により還元 なお、拡充措置の適用には要件があり、期間限定の措置となります。 次をご覧ください。 拡充措置の控除期間・控除額 控除期間及び控除額は、適用される消費税と居住した日によって決定します。 今回の拡充措置も含め、それら全体を整理したのが以下の表です。 以下の期日までに 契約が行われていること。 注文住宅を新築する場合 令和2年9月末 分譲住宅・既存住宅を取得する場合、増改築等をする場合 令和2年11 月末• 入居が期限より遅れる理由が 新型コロナウィルスの影響であること (住宅への入居が遅れたことについての 申告書が必要です。 ただし、平成31年4月1日までに工事請負契約したものは、8%適用となる経過措置があります。 詳しくは以下をご覧ください。 住宅ローン減税は所得からの控除ではなく 税額から控除される! みなさんになじみがあるのは、配偶者控除や、生命保険料控除ではないでしょうか。 これらは、収入から控除される 「所得控除」なので、課税所得が減少するというものです。 よって、その所得控除の額に税率をかけた金額が減税になるという仕組みです。 一方、住宅ローン減税は、通常通り所得税を算出した後で、税額から直接差し引く 「税額控除」という仕組みになっています。 なので、戻ってくる税額がわかりやすく金額も大きいため、 手取り感・インパクト感があるのが特徴です。 住民税も控除される また、極端なケースを除き、通常は所得税だけでなく住民税も控除されることになります。 イメージを見てみましょう。 スポンサーリンク 住宅ローン減税の手続き方法 住宅ローン減税は、自動的に税額が計算され、自動で戻ってくるのではなく、あくまでも 住宅所有者の申告に基づいて還付されることになるので注意しましょう。 一般的な給与所得者の場合、手続きは 確定申告と 年末調整という2つの手続きを行うことで、納めた税金が返ってきます。 以下に、確定申告・年末調整はいつどのように行うのか、必要書類や記入例など具体的に解説していますのでご参照ください。 各年において 最も小さい額が減税額となる 毎年の納税額やローン残高は変化していくものですが、減税額はこの3パターンのうちのいずれかにより決定します。 なお、ここで比較している 控除対象税額とは、所得税および住民税の全額ではなく、住民税については、控除限度の額(最大136,500円)(後述)であることに注意してください。 パターン2(控除限度額で決まる)は借入額が4,000万円を超え、かつ高額納税者のケースです。 住宅ローン減税額の算定例 それでは、一般的なケースで減税額の具体的な算定例を見てみましょう。 課せられる所得税額が8万円と低いことが主な決定要因です。 なお、前述の通り、ここでいう控除対象税額は、所得税は全額ですが、住民税については控除限度額(136,500円)となり、当初税額の全額ではありません。 では、実際に当初税額に対する控除はどのようになるのか・・・そのあたりをさらに具体的に見てみましょう。 住宅ローン減税額算定の詳細手順 上では、速算で最小値で求めるとしましたが、もう少し具体的に手順を分解して見てみます。 ・消費税8%または10%適用時の控除期間1~10年目の場合 住民税控除の上限があるため 当初の税額全てが控除されるわけではない まず、本来差し引くことのできる 控除可能額(30万円)がそのまま戻ってくるわけではないという点を押さえておきましょう。 これは差し引きが可能な額であって、当初税額の 26万円を超えて戻ってくることはありません。 では、その 26万円が全額戻ってくるのかといえば、これもまた違います。 一見、全額控除されるようにも思えますが、住民税控除には 限度額(136,500円)が定められているため、上図のように全額控除とはならず、 住民税の一部の支払いは免れません。 このように、控除限度額によって還元と負担のバランスがとられており、どんなに控除可能額が大きくても、それを完全に生かし切ることはできません。 なお、住民税の控除限度額は以下により求めます。 1万円 40万円 22. 56万円 8. 91万円 13. 65万円 : : 40万円 : : : 8年目 23. 02万円 40万円 22. 56万円 8. 91万円 13. 65万円 9年目 22. 1万円 40万円 22. 56万円 8. 91万円 13. 19万円 10年目 21. 17万円 40万円 22. 56万円 8. 91万円 12. 26万円 ・ 青字はその年の 控除額を示す。 ただし、住民税は控除限度の額(最大13. 65万円)としている。 [モデルケース]年収500万円、借入額3,000万円、扶養家族1人(配偶者のみ)、金利1. 返済が進みローン残高が減少したことが理由です。 これを視覚化してみましょう。 もし、今の自分の減税額の算定根拠がどうも理解できないという方は、この点に着目していただくと答えが見えてくるのではないかと思います。 年収の違いで減税額はどうかわる? それでは、次に、年収の違いによって減税額がどう推移するかを見てみましょう。 2%、返済期間30年、元利均等返済 各年における減税額および減税総額は年収が高いほど多くなっていくことがわかります。 なぜ年収が多いほど減税額が多いのか? 上の三者は、同じ借入額、同じ返済条件で計算していますので、毎年のローン年末残高、つまり、毎年の控除可能額同じになります。 それなのに、なぜ、高年収ほど減税額が多いのでしょうか。 その理由は、単純に所得税が多いからです。 それを、イメージで見てみましょう。 このケースでは、住民税の控除額は上限(136,500円)があるため、両者とも同じになりますが、所得税の差がそのまま減税額の差になっていることがわかります。 年収が多いほど優遇されている? 図からわかる通り、控除可能額は同じですが、納税額の少ない人は、せっかく 大きな控除可能額の恩恵を生かしきれていないというのが一目瞭然です。 一方納税額の多い人は、その恩恵を十分に生かしています。 これが累積していくほど、高所得者の減税の恩恵がより大きくなり、相対的に高所得世帯が厚遇される結果になっていると指摘されています。 このバランスの不均衡を縮小しつつ、消費税増税による住宅取得負担軽減を目的とした制度が「すまい給付金」です。 年収が低いほど給付金が多くなるのはそのためです。 借入額が増えると減税額はどう変わる? 次に、借入額別に減税額がどのように変わるかを見てみましょう。 2%、返済期間30年、元利均等返済 傾向として借入額が多いほど減税額が増えることがわかります。 それは、 借入額が増えるほど、各年の年末ローン残高が増え、 控除可能額が大きくなるためです。 また、前述の通り、年収が多いほど、控除可能額の恩恵を生かせるため、その効果が重なり、 年収が多いほど、減税額の増加の傾向は顕著になっています。 利息が増えても減税額でカバーされる? 借入れ額の増加とともに減税額が増えるのはわかりましたが、ここで気になるのは、一方で増加する利息負担との差し引きがどうなるのかという点です。 そこで、 総利息に対し、減税額はどの程度カバーしてくれるのか・・・減税効果を実感するためにも、そのあたりを視覚化してみましょう。 例えば、上の表における年収 600万円の場合で、借入額 2,500万円と 3,000万円の差をシミュレーションしてみます。 2%の場合) 減税額は増えるが、 それ以上に利息負担も増える 両者の差を見ると、借入額の増加( 20%増)にともない、総利息、減税額ともに約 20%増加しています。 同率で増えているため、総利息の方が、母数が大きい分だけ大きく増加( 95万円)しています。 減税額の増加は利息の増加を打ち消すどころか、 恩恵よりも負担が増える結果となりました。 ただ、一方でいえることは、どちらの借り入れにおいても、減税額は、半分とまではいきませんが、総利息の約 43%の負担軽減効果を発揮してくれているということです。 これは、相当な額であるということが実感として感じられるのではないでしょうか。 では、同じ条件で、利息だけを 0. 6%に下げてシミュレーションしてみるとどうでしょうか。 6%の場合) 減税額の増加と総利息の増加は ほぼ同じ こちらのケースも前例の金利1. 2%の場合と同様、借り入れ額の増加に伴って、同じ率( 20%)で減税額と総利息が増加しています。 しかし、前例と違い、減税額の増加額( 41万円)と総利息の増加額( 46万円)はあまり変わりがありません。 このケースはそもそも、元々の減税額と総利息にあまり大きな差がありません(総利息に対する減税額の比率は 9割)。 母数に大きな差がないため、増加額もほとんど違いがないというわけです。 このように、そもそも減税のカバー率が高い場合は、 「借入額が増えても、利息負担はあまり変わらない」・・・このような言い方もできそうです。 ちなみに、最近の変動型の市中金利を見ると最優遇で 0. 4%台というのも珍しくありませんので、仮にこうした金利が30年間変わらないとした場合は、以上のようなシミュレーションも成り立つということになります。 総利息が変わらないから、いくら借りてもいいわけではない。 もちろんこれは減税効果の大きさを体感してもらうためのシミュレーションなので、いくら借りても問題ないということを言っているわけではありません。 借入元金の増加は当然、返済負担を増やしますし、金利の変動リスクもあります。 あくまでも、返済能力の範囲内で借入額を決めることが大切です。 いずれにしても、このシミュレーションからわかることは、 ・住宅ローン減税は、借り入れの利息負担をかなりの程度軽減してくれる ・借入額の増加に応じて、減税額・総利息額が概ね比例して増えるということです。 借入額を決める際の一つの参考として覚えておくと良いのではないでしょうか。 このケースを具体的に表現すると以下の条件に該当する場合になります。 10年後においても住宅ローン残高が 4,000万円以上ある。 毎年の所得税納税額が 263,500円以上ある。 つまり、庶民的なケースではないということがいえそうです。 住宅の取得世代である30代の一般的な年収を考えると、最大400万円控除の恩恵を受けられる人は、かなり、少数派ということがいえるでしょう。 スポンサーリンク 住宅の所得税減税制度の全体一覧(詳細) このページの 「住宅ローン減税」(住宅借入金等特別控除)を含め、住宅関連の所得税減税制度全体を比較化してまとめました。 住宅関連の所得税減税制度は、住宅の取得や増改築で 10年以上ローンを組んだ場合に利用できるものと、特定のリフォームで 5年以上のローンを組んだ場合に利用できるローン減税があります。 また、住宅ローンを組まなくても減税が受けられる 投資型減税というのがあります。 これら全体を 新築系、 リフォーム系に分けて一覧化すると以下のようになります。 本表は、原則として消費税8%または10%が適用され、居住開始日等が平成33年12月31日までの取得を対象として表示しています。 (個人間売買での 中古住宅取得など消費税非課税の場合は別に定めがあります。 をご参照ください。 本表は、原則として消費税8%または10%が適用され、改修後の居住開始日等が平成33年12月31日までの増改築等を対象として表示。 新築、中古、リフォーム別の詳細要件 この減税を利用するための主な要件について詳細を列記します。 新築(新築住宅取得)時の要件 新築、新築住宅取得時の要件は、以下のとおり、ごく一般的なケースであれば概ね該当する内容となります。 自ら所有し、居住する住宅であること• 新築又は取得の日から6ヶ月以内に居住の用に供し、適用を受ける各年の12月31日まで引き続いて住んでいること• 床面積(登記簿)が50㎡以上であること• 床面積(登記簿)の1/2以上が居住用であること• 借入金の償還期間が10年以上であること• 年収が3000万円以下であること など・・・ 中古住宅の要件 上の新築時の要件に加え、以下のいずれかを満たす必要があります。 木造…築後20年以内、マンション等…築後25年以内• 既存住宅売買瑕疵保険に加入していること・・・など• 以下のいずれか遅い日までに増改築等の 契約が行われていること。 ・中古住宅取得の日から 5ヵ月後(取得の日より前に契約が行われている場合でも構いません。 ) ・ 令和2年6月29日• 入居が期限より遅れる理由が 新型コロナウィルスの影響であること (住宅への入居が遅れたことについての 申告書が必要です。 () 増改築・リフォームの要件 上の新築時の要件に加え、以下を満たす必要があります。 次のいずれかに該当する工事であること• 増築、改築、建築基準法に規定する大規模な修繕又は大規模の模様替えの工事• マンションなどの区分所有建物のうち、その人が区分所有する部分の床、階段又は壁の過半について行う一定の修繕・模様替えの工事• 家屋の居室、調理室、浴室、便所、洗面所、納戸、玄関又は廊下の一室の床又は壁の全部について行う修繕・模様替えの工事• 現行の耐震基準に適合させるための耐震改修工事• 一定のバリアフリー改修工事• 一定の省エネ改修工事• 補助金等の額を除いた改修工事費用が100万円超であること• 居住部分の工事費が全体の費用の2分の1以上であること。 スポンサーリンク 住宅ローン減税 まとめ 減税額が年末ローン残高の1%・・・最大400万円・・・という見出しとはうって変わり、現実には前述の通り、さまざまな上限によって、 額面どおりに戻ってくるわけではないということがおわかりいただけたと思います。 いうまでもなく、このような「実質」を押えておくことは、返済計画を考える上でとても重要です。 住宅取得後に増える維持費やの負担と併せて、減税額もある程度、現実に近い額を見積もっておきましょう。 上記に掲載した内容も参考に、次に示すシミュレーターなどを使って検討されるのが便利かと思います。 借入額、金利、借入期間をどう決めるかの判断の一助にしていただければ幸いです。 住宅ローン減税シミュレーター 住宅ローン減税の詳細 制度の詳細については、以下をご覧ください。

次の

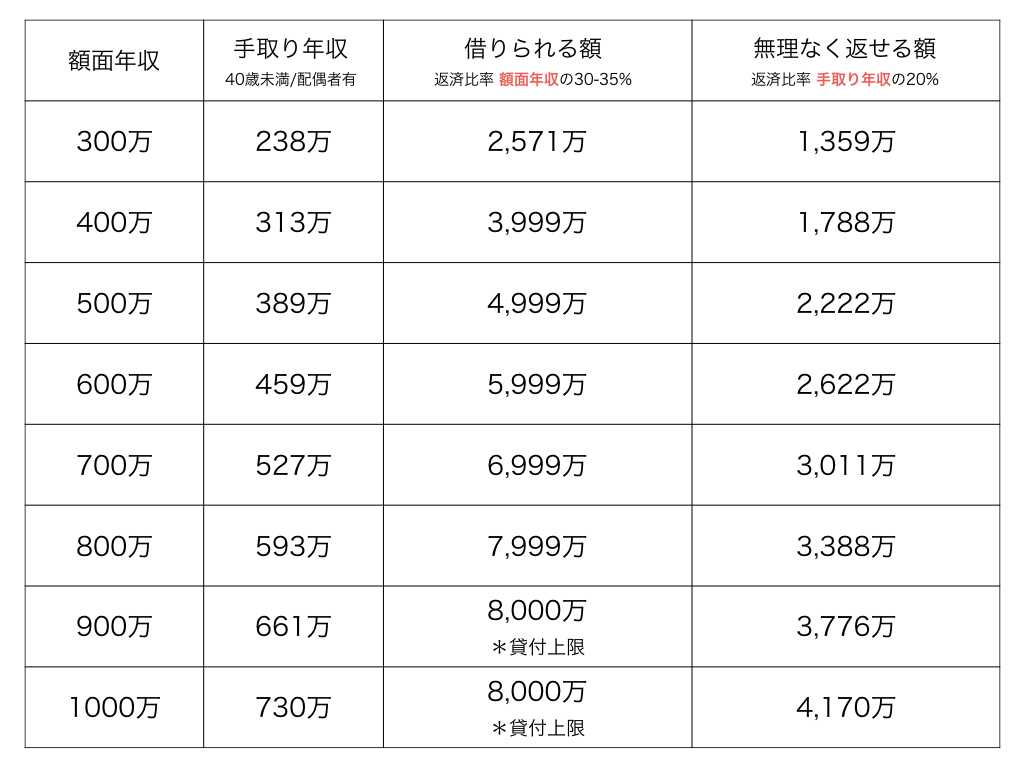

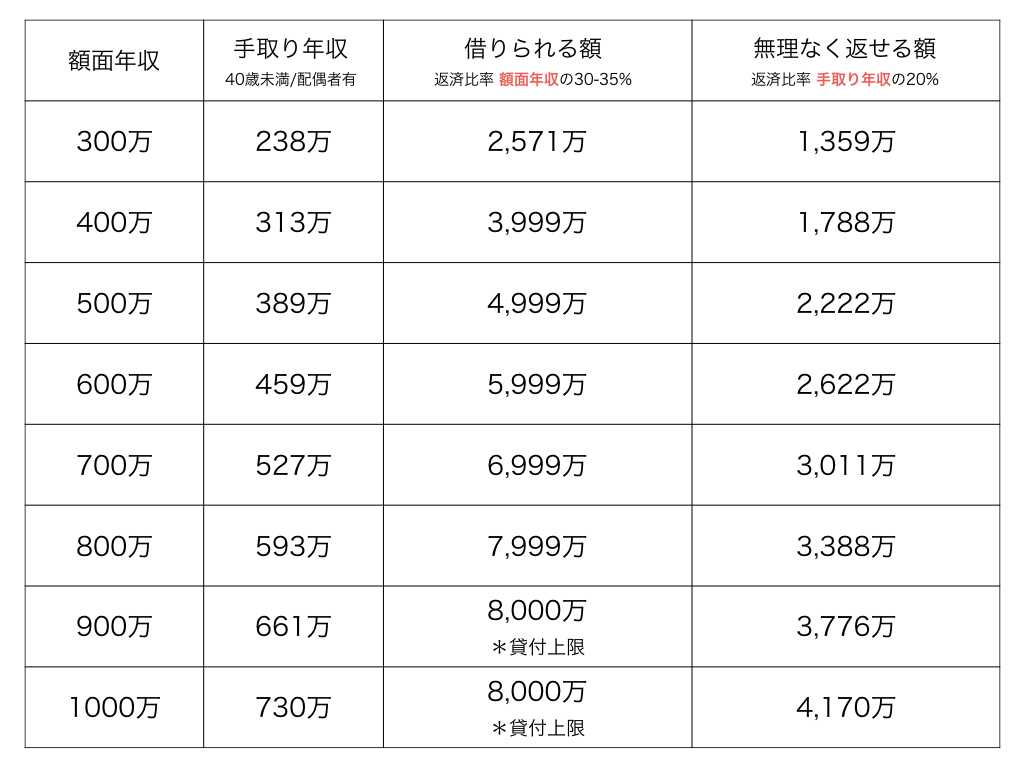

【年収別】住宅ローン2つの目安表「借りられる額と返せる額」|中古マンションのリノベーションならゼロリノべ

マンションや一戸建てを購入して住み始めたら、翌年に必ず確定申告しましょう! 最大計400万円(特定の住宅は500万円)が戻ってきます。 住宅ローン減税制度の概要 「住宅ローン減税」(住宅借入金等特別控除)とは、 住宅ローンの12月末の残高の1%(最大40万円)を毎年、所得税と住民税から直接控除(減税)する仕組みで、10年間続きます。 つまり、12月末の住宅ローンの残高が4,200万円なら1%は42万円となるので、最大となる40万円が翌年の減税額になります。 1カ月にすると 毎月約3万3千円も負担が減るなら、返済も楽になりますよね! なお、2019年10月からの消費税率10%の対策として、2019年10月1日から2020年12月31日の入居者を対象に、住宅ローン減税の控除期間を3年間延長(建物購入価格の消費税2%分の範囲で減税)する予定です。 つまり、 消費税+2%の増税負担分は緩和される見込みです。 目安金額と早見表 住宅ローン借入額と契約者の年収別の目安となる住宅ローン減税額です。 減税額は、10年間の所得税と住民税の減税額の合計になります。 年収800万円以上で5000万円以上の住宅を購入すると最大である400万円の住宅ローン減税効果があるのが分かります。 借入額2500万円~3500万円の場合 年収 配偶者控除 2500万円 3000万円 3500万円 350万円 あり 95. 2万円 95. 2万円 95. 2万円 350万円 なし 181. 5万円 186. 4万円 186. 4万円 400万円 あり 138. 9万円 138. 9万円 138. 9万円 400万円 なし 204. 5万円 222. 5万円 228. 9万円 450万円 あり 177. 3万円 183. 0万円 183. 0万円 450万円 なし 214. 0万円 244. 2万円 260. 8万円 500万円 あり 201. 1万円 218. 3万円 225. 1万円 500万円 なし 214. 6万円 254. 8万円 281. 8万円 550万円 あり 201. 1万円 218. 3万円 225. 1万円 550万円 なし 214. 6万円 254. 8万円 281. 8万円 借入額4000万円~5000万円の場合 年収 配偶者控除 4000万円 4500万円 5000万円 600万円 あり 294. 1万円 301. 8万円 303. 4万円 600万円 なし 333. 7万円 357. 0万円 372. 7万円 650万円 あり 317. 2万円 332. 7万円 341. 8万円 650万円 なし 342. 4万円 375. 0万円 392. 3万円 700万円 あり 332. 8万円 357. 7万円 374. 3万円 700万円 なし 343. 4万円 377. 7万円 395. 0万円 750万円 あり 342. 2万円 367. 5万円 392. 8万円 750万円 なし 343. 4万円 377. 7万円 395. 0万円 800万円 あり 343. 4万円 377. 7万円 395. 0万円 800万円 なし 343. 4万円 377. 7万円 395. 0万円 10年間は繰り上げ返済しないはウソ? 住宅ローンは、 できるだけ早く繰り上げて返済することで利息分が減るのでお得と言われています。 しかし、住宅ローン減税では、12月末の残高の1%から控除額が計算されるわけですから、 10年間は繰上げ返済せずに残高を高めに残しておいたほうが良いとアドバイスする方がいます。 果たして本当にそうなのでしょうか。 実際に5000万円を金利1%の35年ローンで借り入れて、毎年1月に50万円を繰上げ返済した場合のシュミレーションと比較してみました。 確かに10年間の減税額は396. 4万円と382. 4万円で繰上げ返済しないほうがお得のように見えます。 しかし、10年間の利息を比較してみると438. 8万円が415. 6万円となっており、繰上げ返済したほうが利息が減ります。 つまり、 利息と相殺されるので繰上げ返済してもあまり変わりませんでした。 ただし、繰上げ返済することで残りの返済期間が10年を切ってしまう場合は、繰上げ返済せずに住宅ローン減税効果を得たほうがお得になるケースが多いと思われます。 適用条件は? 住宅ローン減税は、投資目的の物件や一人暮らし向けのコンパクトな物件では、恩恵を受けることができません。 以下のような条件があります。 自ら居住すること 住宅を取得してから6か月以内に入居して、控除を受ける年の12月31日まで居住していることが必要です。 居住の実態は住民票により確認します。 床面積が50m2以上であること 減税対象の住宅の床面積が50m2以上である必要があります。 この面積の測定方法は、一般的な広告に掲載される面積とは異なる場合があり、必ず 不動産登記上の面積で確認します。 なお、登記簿の面積は、戸建住宅の場合は壁心面積(壁厚の中心からの面積)、マンションの場合は内法面積(壁の内側の面積)になります。 中古の場合、耐震性能を有していること 中古住宅の場合、築年数によっては1981年6月1日に施行された改正建築基準法を満たしていない場合があります。 中古住宅を購入する際に、次の いずれかに適合することが要件となります。 木造なら20年以内に建築された住宅• 鉄筋コンクリート造なら25年以内に建築された住宅• 耐震基準適合証明書がある住宅• 既存住宅性能評価書(耐震等級1以上)がある住宅• 既存住宅売買瑕疵保険に加入している 4. 返済期間が10年以上あること 住宅ローンの返済期間が10年以上のローンを利用しなければ、適用できません。 年収が3000万円以下であること 合計所得金額が3000万円以下の年でなければ、住宅ローン減税は適用できません。 ここでいう「合計所得金額」とは、給与だけでなく、退職金、株の売買による利益や配当、先物取引に係る雑所得の金額、山林を譲渡して得た金額などを含みます。 増改築等の場合、工事費が100万円以上であること リフォームでも住宅ローン減税制度が利用できます。 住宅ローンを利用して、100万円を超えるリフォーム工事をした場合には、減税の対象になります。 特定の制度と併用していないこと 居住した年のその前後2年間(通算5年間)に「3000万円特別控除」や「居住用財産の買い替え特例」を受けていない必要があります。 必要書類は? 住宅ローン減税は、原則、 入居した年の翌年の2月16日~3月15日に確定申告をします。 1年目は確定申告が必要ですが、2年目以降はサラリーマンなどの給与所得者であれば年末調整で対応できるので、確定申告は不要になります。 必要書類 入手先 確定申告書(A) 税務署や国税庁のサイトから入手 (特定増改築等)住宅借入金等特別控除額の計算明細書 税務署や国税庁のサイトから入手 本人確認書類の写し マイナンバーカードや運転免許書でOK 建物・土地の登記事項証明書 法務局から入手。 あるいは登記変更時に司法書士から入手 建物・土地の不動産売買契約書(請負契約書)の写し 不動産会社やリフォーム業者と契約した際の書類 源泉徴収票 勤務先から入手 住宅ローンの「残高証明書」 借入した金融機関から入手 ここまでが必ず必要になる書類ですが、耐震性能を有しているか不明な中古物件の場合は、耐震基準適合証明書または住宅性能評価書の写しを契約した不動産会社から入手しておく必要があります。 また、認定長期優良住宅・認定低炭素住宅の場合は認定通知書の写しを契約した不動産会社から入手できます。

次の