【計算方法】無職の住民税はいくら払う?【去年の収入によります】

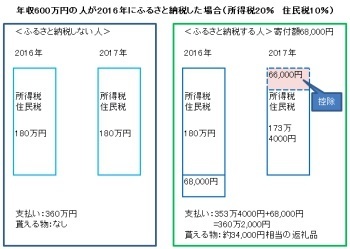

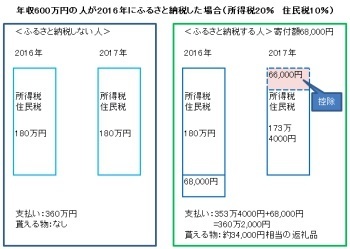

日本の代表的な税金である住民税。 基本的に日本国民全員が払うものです。 所得税と比べると、負担割合は大きくない住民税ですが、支払う義務がある以上、自分がいくら位住民税を負担しているのかは知っておいた方がいいと思います。 特に個人事業主やフリーランスなど自分で確定申告を行なっている人たちと比べて、会社員・パート・アルバイトの方は毎月の給料から住民税が天引きされているので、具体的な数値を把握している人は少ないのではないでしょうか。 また、住民税の納付は義務となっていますが、一定の給与を超えるまで非課税となります。 正社員の方が非課税になるケースは基本的にありませんが、アルバイトやパートの方は、住民税の発生する金額を知っておくと良いかもしれません。 今回は 住民税が年収いくらぐらいから発生するのかというところから、 年収別の住民税額をご紹介します。 さらに、 住民税の簡単な計算方法も解説しているので、是非ご覧ください! 住民税はいくらから発生?非課税になるケースとは 住民税は本来、 日本国民全員に納税義務がある税金です。 住民税は「 1月1日の時点で市区町村に住所がある人」や 「1月1日に市区町村に住所がなくとも事務所や家屋がある人」がその納税義務者となります。 住民税額は前年の所得に応じて決定される「 所得割」と、所得関係なく定額の「 均等割」の2種類の金額から算出されます。 住民税には所得割と均等割がともに非課税となるケースと、所得割のみが非課税となるケースがあります。 【所得割と均等割がどちらも非課税となるケース】• 生活保護を受けている場合• 障害者、未成年、寡婦に該当し、所得が125万円以下 年収204万円 の場合• 所得金額が市区町村の定める金額以下だった場合 それぞれの自治体ごとに異なる 【所得割のみが非課税となるケース】• 控除対象配偶者や扶養親族がいなく、 前年の所得が35万円以下 年収100万円 の場合 様々なケースがありますが、一般的なパート・アルバイトの方であれば、年収100万円が住民税発生の目安になります。 所得割のみが非課税となる場合、均等割のみ支払いが発生しますが、ほとんどの市区町村で均等割額は5,000円です。 また、上記で控除対象配偶者・扶養親族といった言葉が出てきましたが、これは、扶養する義務のあるお子さんや親、配偶者がいる方 多くの場合は家族持ちの旦那さん のことを指します。 扶養控除・扶養家族について詳しく知りたい方は以下の記事を参考にしてください。 住民税の計算方法!4ステップで解説 自分の住民税額が気になる方は、以下のステップで住民税額を求めることができます。 サラリーマン以外の方は、 年間収入から必要経費を引いた額がその年の所得になります。 確定申告を行っている場合は「 所得金額の合計」がそれにあたります。 サラリーマンは、源泉徴収票の「 給与所得控除後の金額」というものが年間所得です。 平成29年~30年の給与所得控除の計算方法は以下の通りです。 ですので、年収800万円の人の所得は、600万円ということになりますね。 主な住民税の所得控除は以下の通りです。 控除の種類 控除の対象 控除額 基礎控除 すべての納税者 一律33万円 扶養控除 所得金額38万円以下の扶養親族がいる納税者 33万円~45万円 配偶者控除 所得金額38万円以下の配偶者がいる納税者 33万円(70歳以上の配偶者の場合は38万円) 地震保険料控除 地震保険料を支払った納税者 保険料が• 50,000円以下:支払った保険料の額の半分• 50,000円超の場合:25,000円 生命保険料控除 生命保険料を支払った納税者 保険料が• 15,000以下の場合:全額• 15,000円超え40,000円以下の場合:支払った保険料の半分+7,500円• 70,000円を超える場合は、35,000円 医療費控除 医療費を一定以上支払った納税者• 10万円 のいずれか少ない方(上限200万円) 雑損控除 災害や盗難で損害を受けた納税者• 個人支出-5万円 のいずれか多い方 所得から所得控除を引いた額が課税所得になります。 調整控除額は、課税所得が200万円以下か、200万円超で計算方法が変わります。 調整控除は、課税所得に税率をかけて算出された税額から直接引くことができます。 この調整控除を理解する上で覚えておいてほしいのが、所得税と住民税で同じ控除でも控除額が異なるということです。 例えば、住民税の基礎控除は33万円ですが、所得税の基礎控除は38万円です。 調整控除を行う際は、所得税と住民税で利用する控除額の差を求めます。 課税所得が200万円以下の場合• 所得税と住民税の控除額 配偶者控除や扶養控除などのこと の差の合計• 課税所得が200万円超の場合• 所得税と住民税の控除額 配偶者控除や扶養控除などのこと の差の合計• そして、 住民税の所得割と均等割を足して、最後に調整控除額を引いたら、住民税の税額が算出されます。 以下の記事では、住民税の計算方法や使い道などをより幅広くご紹介しています。 気になる方はチェックしてみてください。 年収別の住民税早見表!年収200万円〜1000万円の目安金額 上記で計算方法を書きましたが、直感的にわかりづらい部分もあると思いますので、以下に年収別の住民税額の目安を一覧でまとめました。 前提条件は以下の通りです。 【条件】• 男性サラリーマン• 東京都目黒区在住• 所得は給与のみ• 15歳の子供が1人• 妻はパートで年収103万円以下 年収200万円• 年収1000万円にもなると、住民税はかなりの額になります。 ただ、年収200万円だと住民税は発生しないことがわかります。

次の

住民税はいくら払う?月収20万円の場合の住民税の計算方法【動画で解説】 [税金] All About

POINT• 住民税とは地方税の1つで、道府県民税および市町村民税のこと• 住民税の納付時期、計算方法を把握しよう• 特別徴収と普通徴収の違いを理解しよう 住民税とは 住民税とは地方税の1つであり、道府県民税および市町村民税のことを指します。 例えば東京都在住の方は、道府県民税に代わって都民税が、東京23区在住の方は、市町村民税に代わって特別区民税が課税されます。 税務署に所得税の確定申告を行うと、その情報は個人の居住地の市区町村の役所に送られます。 その情報から住民税額が計算されるのです。 そのため、所得税の確定申告書を提出した場合には、別途住民税の申告を行う必要はありません。 また会社員の方に関して、副業の所得がある場合には、原則的には税務署への確定申告が必要です。 例外的に、副業の給与収入が20万円以下の場合、または副業の事業所得や雑所得の金額が20万円以下の場合には、税務署への確定申告はしなくてもよいという所得税法上の規定があります。 しかし、地方税法上はそのような規定は設けられていません。 そのため、20万円以下のために税務署に所得税の確定申告をしない場合でも、別途、居住地の市区町村へ住民税の申告をする必要があります。 この点は見落としがちのポイントとなりますので、十分にご注意ください。 なお、住民税の申告を行う場合は、市区町村に対して申告書を提出するだけでよく、都道府県に対して住民税の申告を行う必要はありません。 市区町村へ提出した申告書から都民税や道府県民税も計算されるのです。 住民税の申告書の様式は市区町村ごとに異なりますので、各々の市区町村に電話して取り寄せるか、直接役所に取りに行きます。 役所のホームページ上に公開されている場合は、それを印刷しましょう。 その際、念のための書き直し用も含めて、2枚くらいは用意しましょう。 慣れていない申告書の記入ですと、どうしてもミスをしてしまいがちですよね。 もちろん、記入ミスをした場合は二重線で消して押印して訂正すれば良いのですが、住民税の申告書は記入欄が小さいことが多く、二回くらい同じ個所で書き直しが生じてしまうと、書くスペースがなくなってしまうのです。 【関連記事】• 個人事業主の住民税はいつから支払う?納付時期は? 住民税は、前年の所得に基づいて計算されますが、 毎年6月から支払いが開始されます。 給与所得がない個人事業主の方は、普通徴収という徴収方法で4分割で支払います。 この場合の納付時期は、6月末日、8月末日、10月末日、翌年1月末日となります。 なお、同日が土日祝日など、金融機関の休業日である場合には、翌営業日が納付の期限となります。 ちなみに、給与所得を得ている会社員の方などは特別徴収という徴収方法で12分割で支払います。 特別徴収とは、6月から翌年の5月の給与までの住民税を天引きされて支払う方法です。 給与明細を見てみると、住民税という項目があり、そこで天引きされているのです。 普通徴収と異なり、納付忘れなどが発生しにくいというメリットがあります。 住民税、いくらかかる?どう計算したらいい? 住民税は 均等割という部分と 所得割という部分に分かれています。 両者の合算額が住民税額となります。 均等割は、おおよそ5,000円とお考えくださればと存じます。 多くの場合は都道府県分が1,500円、市町村分が3,500円となっています。 自治体によってはもう少し高いところも存在しますが、大きくは変わりません。 所得の大きさによって変動することのない定額の税金となります。 所得割に関しては、所得金額から所得控除の額を差し引いた金額に対して10%の課税がなされます。 たとえば所得が500万円で、所得控除が150万円の場合には、差額の350万円に10%を乗じた35万円が課税されます。 都道府県に対して4%、市区町村に対して6%の住民税を納めることになるのです。 所得控除とは社会保険料控除や生命保険料控除、地震保険料控除、配偶者控除、配偶者特別控除、扶養控除、障害者控除、基礎控除などの金額を指します。 所得税計算上の所得控除額と住民税計算上の所得控除額では、その計算方法が異なるため、所得税の確定申告書を作成しても、住民税計算のための正確な所得控除額を知ることはできません。 しかし、両者の金額が大きくはずれないため、概算額を計算する上では、所得税の確定申告書の所得控除額を当てはめて計算してみも良いでしょう。 ただし、ふるさと納税をされている場合は住民税額が大きく減少することが多く、上記の方法で計算した金額とは大きく変わりますので、ご注意ください。 住民税率が10%というのは、個人事業主の方としても意外と高く感じられるのではないでしょうか。 所得税率は5%からスタートして所得に応じて徐々に税率が上がるのですが、住民税は一律10%ですので、所得税年税額よりも住民税年税額の方が高額になる方が多くいらっしゃり、その高さに驚かれる方もいらっしゃいます。 金額の大きさ故に、市役所や区役所が金額を誤って計算しているのではないかと思われる方もいらっしゃるようです。 たとえば、所得が500万円で、所得控除の額が100万円の場合には、差額の400万円の10%である40万円の所得割を納付しなくてはならないのです。 4分割で支払うといっても、1回あたり10万円の納税となります。 きちんと納税資金を準備しておきたいところです。 個人事業主の住民税は経費にできない。 赤字の場合、納付は不要 個人事業主の住民税は残念ながら経費に計上することはできません。 この点は、所得税も同じです。 もしも租税公課として経費に計上してしまいますと、後々に税務調査が入った際に間違いなく否認されて、追徴課税をされてしまいます。 十分にご注意ください。 事業が赤字である場合には、住民税の所得割も均等割も非課税となり、納税は不要です。 住民税の特別徴収と普通徴収の違い それぞれメリット、デメリットは? 住民税の納付方法には2通りあります。 1つは 特別徴収という徴収方法であり、もう1つは 普通徴収という徴収方法です。 特別徴収とは、給与支払者、つまり給料を支払う法人等が毎月給与を支払う際に住民税の天引きを行い、その天引き額を原則翌月10日までに市区町村に納付する方法です。 一般的な会社員の方は特別徴収で住民税を納付します。 普通徴収とは、個人の自宅に住民税の納付書が送付され、4分割で個人が直接市区町村に納付する方法です。 個人事業のみを行っている方に関しては、普通徴収で納付することになります。 特別徴収のメリットとしては、12分割で納付するので、納税を遅らせることができる点にあります。 その他、給料からの天引きとなりますので、個人としては納付を忘れるようなことがありませんし、また、納税手続きが不要である点もメリットと言うことができます。 特別徴収のデメリットは、給与支払者としては、毎月の天引きや納税の手続きに手間がかかる点が挙げられます。 天引きされる側の個人としては、副業の所得に係る住民税が特別徴収の対象になると、住民税の特別徴収税額の決定通知書が会社経由で手元に届く過程で、副業をしていることを会社に知られるというリスクがあります。 ただ、最近では特別徴収税額の決定通知書の中身を会社が確認できないようにするためにシールを貼るなどの工夫がされている場合もあるため、以前ほどリスクは大きくありません。 しかし、このような工夫を全ての市区町村が行っているわけではありません。 普通徴収のメリットは、副業をしているような個人は、会社に副業の存在を知られなくて済む点にあります。 自治体によっては普通徴収の住民税に関して、クレジットカードでの納付が可能となっているため、ポイントを貯めることができます。 なにより、実際の支払をクレジットカードの引き落とし日まで遅らせることができます(ただし、支払を遅らせるという意味では特別徴収の方が有利です)。 クレジットカードで納税する際は通常はシステム利用料を取られますので、同料金とポイントの獲得を天秤にかけて、有利だと考えればクレジットカードを利用しても良いでしょう。 マイレージ等を上手に使って実質のポイント還元率を高めている方としては、クレジットカード払いに魅力を感じるのではないでしょうか。 普通徴収のデメリットは、やはり4分割であるが故に一回の支払額が大きくなるため、負担感が大きくなる点でしょう。 【関連記事】• 個人事業主が納める税金は「所得税・消費税・個人事業税・住民税」の4種類 住民税以外にも、個人事業主が納めるべき税金には、どのようなものがあるのかを整理しましょう。 納めるべき税金の種類や納付時期を把握することで、納税資金の準備不足などを避けることが大切です。 特に市区町村の役所は、税務署などに比べて、住民税を滞納した時の差押が早いと個人的に感じます。 個人事業主の皆様としても現金預金や資産の差押は絶対に避けたいですよね。 所得税とは 所得税とは、個人の所得に対して課税される国税です。 法人税と並んでわが国の代表的な税金の1つと言うことができます。 税金と聞いたら、真っ先に所得税を思い浮かべる方も多いのではないでしょうか。 所得税は、1月1日から12月31日までの間に発生した所得に対して課税されます。 「超過累進税率」という方式が採用されており、所得が高い人ほど税率が高くなります。 個人事業主の場合は、所得税の確定申告を行うこととなりますが、確定申告書上では同時に「 復興特別所得税」の計算も行います。 所得税および復興特別所得税の確定申告期限・納期限は毎年3月15日となります。 確定申告時に必ずしも納税になるとは限らず、年の中途において源泉徴収されていたり、予定納税を行っている場合は、確定申告後に還付されることもあります。 消費税とは 消費税とは、商品やサービスを販売した際に顧客からもらう税金です。 事業主が顧客から預かった税金を国と地方に納めるため、間接税と表現されます。 毎年3月末日が納期限となります。 原則的には、もらった消費税額から、経費の支出の際に支払った消費税額を差し引いた差額の金額を納付することになります。 消費税の怖い点は、利益があまり出ていなくても、税額がわりと大きくなることがある点です。 例えば、売上が3,000万円あり、経費が人件費や減価償却費を含めて同額の3,000万円ある場合、損益はプラスマイナスゼロなので所得税や住民税は発生しません。 事業年度の途中において、きちんと会計ソフトに取引を入力し、その時点でいくらの消費税が発生しているかを都度確認することが重要です。 弥生会計ですと、仕訳を入力するだけで消費税額の計算も簡単に行ってくれるので、大変おすすめです。 【参考】• 個人事業税とは 個人事業税とは、地方税の1つであり、文字どおり個人事業主に課税される税金です。 所得税、住民税、消費税などと比べて、あまり有名ではない税金のため、もしかしたら、こちらの記事を読んで初めて個人事業税という言葉を聞いたという方もいらっしゃるかもしれません。 個人事業税は、原則的には毎年8月末日と11月末日が納期限となります。 事業から生じる利益が290万円超となると、その超えた部分の金額に対して5%の税率で課税が行われます。 青色申告特別控除後の金額に課税するのではなく、控除前の利益の金額に対して課税されることに注意が必要です。 個人事業税は、すべての個人事業主に課税が行われるわけではありません。 定められた法定業種を営む事業主にのみ、課税が行われます。 なお、 個人事業税は事業所得の計算上、必要経費に入れることができます。 個人事業を廃業する場合は、廃業した年分の確定申告において、翌年に納付することになる事業税の見込額を経費計上することができますので、忘れないようにしましょう。 【参考】• 概算の税額を把握しておこう おおよその支払予定税額を把握しておくと、資金をあらかじめ用意することができるので驚かなくてすみますね。 住民税や所得税、さらには健康保険まで、支払額のシミュレーションをするためのとても便利なページがあります。 【参考】• こちらのページでご自身の概算税額を計算しておきましょう。 あなたの事業の売上と経費、入力するだけで、あまり時間もかけずにかんたんに概算の税金(所得税・住民税・国民健康保険料(税))をシミュレーションすることができるのです。 一般の方でもかんたんに税額をシミュレーションできるので、我々税理士泣かせのページと言えるかもしれませんね。 いつでもすぐにシミュレーションをすることができるようにするために、「お気に入り(ブックマーク)」にご登録されることをおすすめいたします。 【関連記事】• photo:Getty Images.

次の