学資保険で大切な3つの「いつ」を徹底解説!学資保険の保険料を下げる方法

確実に保険料を払い続けることができる方法を選びました。 学資保険に加入することを決めた時に考えたのが、払込方法です。 今までは光熱費やスマホ代のように、学資保険も毎月保険料を払うんだろうと思っていました。 しかし月払以外にも年払・半年払があることを知りました。 月払がスマホ代などと同じで毎月保険料を払い込むことに対して、半年払は半年分の保険料をまとめて払い込まなければなりません。 年払は1年分の保険料をまとめて払い込むことになります。 学資保険に加入するにあたって子供のためにも絶対に途中で解約はしたくないと思っていましたので、半年払や年払の方がトータルで払い込む保険料は安くなりますが、まとまったお金を準備しておく必要があることも踏まえて、満期までの期間が長い分、何があるかわからないので確実に保険料を払い続けることができる方法を選びました。 現在の生活に支障の無い範囲の金額を計算して設定しました。 学資保険の保険料は家計に無理のない金額で払っており、毎月口座から自動引き落としにしています。 口座からの自動引き落としでなければ現金を使ってしまいそうなので、3人の子供分すべてそうしています。 学資保険の払込期間は加入年齢が生まれてすぐというわけではなかったので17~18年保険料を払い込み続けるプランにして、なるべく使わず満期までそのまま据え置きにしていこうとは考えています。 保険料に関しては現在の生活に支障の無い範囲の金額を計算して設定しました。 入学などの節目で進学学資金が受け取れますし、安心感はありますね。 年齢が低いほど保険料の負担も軽くなる傾向があるので、子供を持つご家庭ならば学資保険はお勧めします。 家計のやりくりなど計画性が必要ですが、娘が18歳で進学するタイミングなども考えたうえで決めました。 私が結婚した年は21歳で旦那が23歳でした。 私たちは、子供ができたのをきっかけに田舎にもどることにしましたが、田舎では仕事もなく貯金も出産費用しかありませんでした。 子供が産まれたタイミングで学資保険の加入を検討することになり、学資保険のパンフレットや知人などの情報を参考にする機会がありました。 月々5,000円位ならなんとか払い込みができそうと考えていました。 子どもが0歳の時に加入すると1歳以降に契約するとき比べて保険料が割安だというので満期で100万円支払われる保険に加入しました。 保険料を払うのは家計のやりくりなど計画性が必要ですが、娘が18歳になり進学するタイミングなども考えたうえで決定しました。 計算上でも私の場合は100万円で十分進学準備ができ、契約をして良かったと思いました。 自分たちの払い込みが無理なく続けられ、また実際に将来設計が立てやすいかから考えました。 学資保険というのは、そもそも子供の成長を考えた保険です。 なるべく出産したら早いタイミングで保険料の払い込みがスタートできることが負担を少なくできる方法です。 子供の成長は、節目節目で違っていきます。 幼稚園入園、小学校入学、中学校入学、高校入学、そして大学入学です。 この中で、やはり最も大変なのが大学入学からの4年間だと思います。 そこにポイントを置くと、やはり18歳までに保険料の払込が終わるのがいいのかなと私は考えました。 月々の保険料は満期までに貰える金額により異なります。 自分たちの払い込みが無理なく続けられることを考え、また実際にどのくらい貰えると将来設計が立てやすいかを考え、月払の金額を計算してもらい決定しました。 学資保険は満期時にすべてを受け取る型と、各節目の年に受け取れる型がありますが、子供が小さい時にはなかなか働くことは難しく、成長過程で予想以上に出費がかさむことを考え、無理なく払い続けられるように後者を選択しました。 それにより、保険料の払込も、無理なく続けられているのかなと思います。 確実に保険料を払える方法を選ぼうということで決めました。 学資保険は保険料の払込期間がとても長い商品です。 そして大切な子供の将来のための備えなので途中で保険料を払えなくなって解約することになるという事態には絶対になりたくありませんでした。 保険料を払い込む方法として、年払、半年払、月払などがありますが私は月払を選びました。 年払の方が月払と比べると1か月あたりの保険料の負担が軽くなるというメリットがあって、どちらで加入するかとても迷いました。 1年の保険料の差は少しでも満期までの17年になると結構な金額になってしまうからです。 どちらにするか悩んだ時に私が考えたことは、これから子供が大きくなって満期を迎えるまでに何があるかわからないということです。 今はボーナスがあってもなくなるかもしれないし、確実に保険料を払える方法を選ぼうということで月払に決めました。 無理なく少しずつ貯金するような感覚でスタートしたかったからです。 学資保険の払込方法を月払にした理由は、いくつかあります。 一番は、無理なく、毎月のお給料から、少しずつ貯金するような感覚で、スタートしたかったからです。 年払にまとめてすることも、可能ではありますが、もしかしたら、急に家族の誰かが病気になったり、まとまったお金が必要なことも考えられます。 そうした場合、簡単に解約やお金を下ろすことができない学資保険に、まとまったお金を使うことは、リスク管理としては、我が家の家計では、あまり良い選択肢ではない、と思いました。 学資保険では、わが子の大学進学の資金を想定しているので、まとまった金額が、必要となります。 契約する前に、見積もりを作っていただく際に、目標金額を月々に分割して、具体的な数字を目にしたことで、毎月の家計から、その分は、絶対不可欠な支出として、天引きすることとし、それ以外の残った金額で生活することにしたので、無駄遣いなどが減りました。 年払できるほどのまとまったお金を工面することが現実的ではなかったため。 我が家が学資保険の保険料の払込方法を月払にした理由は、年払できるほどのまとまったお金の工面をすることが現実的ではなかったためです。 年払にした方が、払込保険料総額が安く抑えられるので、まとまった額が貯まるまで待つことも考えましたが、そうするとなると夫の契約年齢も子供の年齢も変わってきてしまい、結果、若い年齢で契約するときに比べて割高になりそうだったのですぐに契約し月払で払込することにしました。 また、契約者が死亡すると以降の保険料が払込免除となる保障があると知ったのも大きな理由です。 月々払い込みするのも大変ではありますが、コツコツ教育費用(教育資金)を準備している実感があり、資金を準備することが苦手な私には向いていました。 少しでも費用を抑えて教育費用(教育資金)を準備できるから。 学資保険を年払にすることで、少しでも費用を抑えて 教育費用(教育資金)の準備ができると思います。 出産祝いやお年玉でいただいた分を含めて年に1回まとめて払うと、月々の負担は軽くなるので得した気分になります。 実際に月払より少し戻り率(返戻率)がよくなるようです。 払込方法についても変更が可能ということだったので、月々の払込にしたほうが気分が楽になるときは変更したいと思います。 年に一度子どもたちへのお年玉をまとめてしている、と思えば、セールや福袋などの誘惑が多いシーズンも乗り切ることができます。 お金の価値としてはその時に使うのと変わりませんが、将来何かしたいときに必要な資金がある安心感と、今年も無事に1年過ごせますようにという願いも含んでいます。 確実に保険料を払い込める方法を選ぼうということで月払に決めました。 学資保険は保険料払込期間がとても長い商品です。 そして大切な子供の将来のための備えなので途中で保険料を払えなくなって解約することになるという事態にはなりたくありませんでした。 保険料を払い込む方法として、年払、半年払、月払などがありますが私は月払を選びました。 年払の方が月払と比べると1か月あたりの保険料が少なくなるというメリットがあって、どちらで加入するかとても迷いました。 1年の保険料の差は少しでも、満期までの17年になると結構な金額になってしまうからです。 どちらにするか悩んだ時に私が考えたことは、これから子供が大きくなって満期を迎えるまでに何があるかわからないということです。 今はボーナスがあってもなくなるかもしれないし、確実に保険料を払い込める方法を選ぼうということで月払に決めました。 まとめて払い込むことによって払込総額を少しでも抑えたいと思ったからです。 払込方法を年払にした理由は、まとめて払い込むことによって払込総額を少しでも抑えたいと思ったからです。 学資保険に第一に求めるものは貯蓄性です。 将来かかるであろう多額の教育費を賄うために、少しでも少ない保険料で多くの進学学資金等を手にできるというのは非常に魅力的でした。 また我が家の場合、年払にした方が家計のやりくりがシンプルでわかりやすくなるといった点も決め手でした。 通常、月々の生活費の収支は一定ではありません。 食費や光熱費だって違いますし、税金の支払いや冠婚葬祭など思いがけない出費で家計が苦しくなることもあります。 そうした中で月の払い込みに頭を悩ますよりも、ボーナスなどまとまった収入がある時に一括で払い込んでしまった方が家計の管理がしやすいと思い、年払を選択しました。

次の

【2020年】学資保険の選び方と人気おすすめの保険会社4選比較

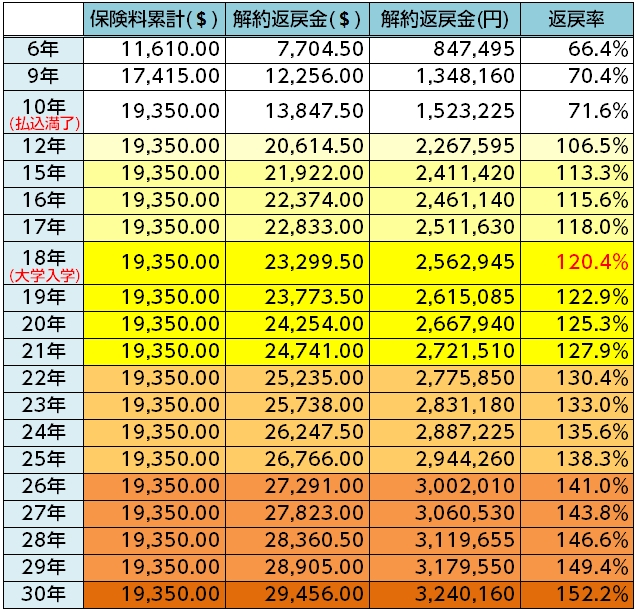

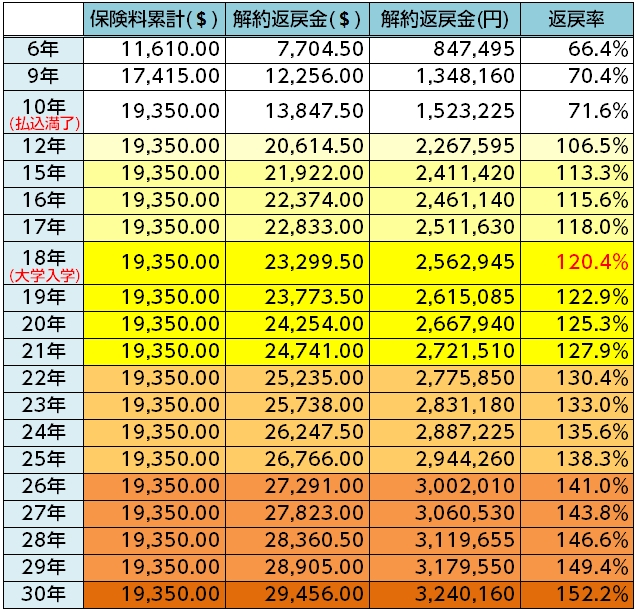

子供が生まれた喜びを噛みしめているのもつかの間、子供の将来のことを考えると教育資金の心配が頭を悩ませます。 そこでお金を貯めるのに学資保険を利用するといいと聞き、検討を始めますがなかなか複雑で面倒くさい。 ついつい後回しにしてしまい、子供は小学校に入学してしまう。 学資保険を検討している人によくあるパターンです。 しかしちょっと待ってください。 学資保険に「いつ」入るか、「いつ」受け取るかという時期の問題で、月々払う保険料が大きく変わるって知ってましたか? この記事では大切なお金を少しでも多く増やすコツ、学資保険の大切な3つの「いつ」をシミュレーションを交え詳しく解説します。 これを読めば明日にでも学資保険の資料を請求したくなるはずです。 どうぞ最後までお付き合いください。 それぞれを見ていきましょう。 子供は何歳まで入れるの? 多くの学資保険では、契約できる被保険者(子供)の年齢を0歳~7歳としています。 「小学校に入る頃までに決めればいいのか」とのんびり構えていてはいけません。 学資保険は子供が小さい時に入った方が保険料が安くなる=返戻率(預けたお金がどれくらい増えて戻ってくるかの利率)が高くなるからです。 預貯金で考えてみても0歳から17、18歳までかけてお金を貯めるのと7歳から17、18歳までで貯めるのとでは月々の負担が違います。 学資保険の場合はさらに運用の問題も絡んできます。 保険会社は契約者から預かった保険料を運用して増やし、将来の学資金として戻します。 0歳から加入した契約者のお金は17、18年間運用できますが、7歳から加入した契約者のお金は10年程度の間しか運用できません。 将来受け取ることのできる金額は同じですから、支払う保険料は後者の方が多くなります。 実際どれくらい変わるのか、シミュレーションしてみましょう。 子供の年齢別 比較シミュレーション 子供が0歳で契約する場合と、7歳で契約する場合を のジャンプ型(大学入学時と22歳の大学卒業時に受け取るタイプ)でシミュレーションしてみます。 7%、支払い金額で約3万円ほどの差が出ています。 また11歳までの短期払いということもありますが、月々の保険料がかなりの額になっているのが分かります。 出生前契約のメリット 出生前契約といって出産予定日の140日程度(保険会社によって異なる)前から契約できる場合もあります。 出産後は様々な手続きや、健康診断、予防接種、育児、授乳、家事などかなり忙しくなります。 そのため学資保険の検討をしなくてはと思いつつも、ついつい後回しになってしまいます。 出生前契約をすれば落ち着いて、余裕を持って検討することができます。 契約者(親)は何歳まで大丈夫?祖父母は? 契約者の年齢制限には学資保険の特徴である「払込免除特約」が関係してきます。 契約者にとってはありがたい払込免除特約ですが、保険会社側としてはリスクとなります。 あまりに高齢な契約者だと、死亡するリスクは高くなり、保険会社は保険料を受け取らずに学資金を支払わなければならない確率が高くなります。 そのため契約者の年齢に制限をかけるのです。 保険会社によって違いはありますが、60歳位まで契約できる学資保険が多くなっています。 おじいちゃん、おばあちゃんとしては可愛い孫にお金を残してあげたいと考えるのは当然でしょう。 年齢制限の範囲内であれば祖父母も学資保険の契約者になることができます。 また払込免除特約を外し年齢制限を緩和した学資保険もあります。 ただ払込免除特約がないと通常の預金と変わらないため、学資保険としてのメリットは薄れます。 ただ祖父母の場合、年齢に問題がなくても健康状態に問題がある場合があります。 学資保険の場合医師の診査が必要ないものもありますが、健康状態は正確に告知する必要があります(告知書などに記載します)。 そのため近年大病をしたなど、病歴があると契約できない場合があります。 また祖父母が契約者になる場合、子供の親権者の同意が必要となります。 契約者年齢別 比較シミュレーション 契約者である父親が30歳の時に契約する場合と、50歳で契約する場合を のジャンプ型(大学入学時と22歳の大学卒業時に受け取るタイプ)でシミュレーションしてみます。 というのも、払い込む期間によって返戻率(預けたお金がどれくらい増えて戻ってくるかの利率。 100%を超えれば増えて戻ってくることになる)が変わってくるからです。 実際にシミュレーションして確認してみましょう。 払込期間別シミュレーション 払込期間は各保険会社によって異なりますが、ここでは高校卒業まで払い続ける17歳払いと、小学生のうちに払込が終わる11歳払いをシミュレートしてみます。 5%、払込保険楼で7万円もの差があることが分かります。 返戻率が高く魅力を感じる11歳までの短期払いですが、メリットもある反面デメリットも存在します。 短期払いのメリット ・返戻率が高くなる シミュレーションで分かる通り、17歳払に比べ返戻率は高くなります。 保険会社は契約者から預かった保険料を運用して増やし、将来契約者に学資金として戻します。 11歳払では11年経った時点で全額の保険料を預かり、そこからは全額分運用することができます。 それに対し、17歳払は少しずつ預かった保険料を運用しなくてはならず、17歳で払込が終わった時には大学進学時ですから、すぐに学資金を支払わなければなりません。 そのため短期払いである11歳払の方が返戻率が高くなるのです。 ・出費のかさむ中学・高校の時に保険料を払わなくて済む 比較的のんびりとしている小学生の時に比べ、中学・高校となると受験のために塾に通ったり、夏期講習に参加するなど教育費がかかるようになります。 義務教育だった中学までと比べ、高校になると授業料が発生するのもかなりの負担です。 そのため11歳までに保険料を払い終えておけば、中学・高校へ進学した時は保険料の負担がありません。 この安心感は大きいものです。 短期払いのデメリット ・月々の保険料が高くなってしまう シミュレーションを見ていただくとわかるのですが、短期払いにすると毎回の保険料額は増えます。 ローンの48回払いと12回払いでは、12回払いのほうが月々の支払額が多いのと同じです。 家計への負担が増えるので、しっかりとしたライフプランを立てることが必要です。 ・節税できる期間が短くなってしまう 学資保険も生命保険の一種ですから、確定申告や年末調整の際、生命保険料控除を受けることができます。 所得税から最大40,000円、住民税から最大28,000円控除が受けられるこの制度は大きなメリットですが、適用されるのは保険料を払い込んでいる期間だけです。 そのため短期払いだと適用される期間が短くなってしまいます。 そのため返戻率が上がることによって増える学資金額と節税によって戻ってくる金額をしっかりと比較する必要があります。 ・払込免除特約の適用期間が短くなってしまう 契約者が死亡したり、高度障害状態になった場合以後の保険料の払込が免除される保険料免除特約は学資保険の大きなメリットの一つですが、この特約が適用されるのは保険料を払い込んでいる間だけです。 例えば18歳払いを選んでいる契約者が子供が12歳の時に亡くなった場合、以後の保険料の払込は免除されます。 一方11歳払いを選んでいる契約者が保険料の払込を終え、子供が12歳の時に亡くなってもお金が戻ってくるわけではありません。 保険料免除特約は「以後保険料の払込をしなくてよい」というものだからです。 小学校から大学まで全て国公立へ進学するのか、私立の付属校へ入学し、エスカレーター式に大学まで進むのか。 医学部に入るかもしれませんし、海外に留学することも考えられます。 親としては子供の可能性はできるだけ伸ばしてやりたいし、希望は叶えてあげたい。 そのために必要な時に必要なだけの教育資金を用意してあげたい。 そんな親の想いを叶えるために学資保険は存在します。 それゆえ学資保険の検討には、「必要な時」という受取時期、受取り方の問題が重要になってくるのです。 保険会社側もそんな要望に応えるため、様々な受取プランを用意していますが、ここでもやはり、受取時期や受取り方で返戻率に差が出てきます。 学資保険で人気のあるソニー生命の「学資保険」とフコク生命「みらいのつばさ」でシミュレーションしてみましょう。 17歳または18歳満期で満期時に受け取る金額が120万円だとすると、中学・高校進学時にはその30%にあたる額を受け取ることができます。 70%も元本割れの学資保険もある中、立派な数字です。 フコク生命みらいのつばさ フコク生命のみらいのつばさにはステップ型・ジャンプ型の2タイプが用意されています。 それぞれの進学金をその時点では受け取らずに据え置いておいて、必要な時に引き出すこともできるため、よりフレキシブルに教育資金を活用できます。 保険会社側はより長く預かった保険料を運用できるので、ステップ型よりも 返戻率が高くなります。 貯蓄性を重視する人におすすめです。 加入時期だけは無条件に早い方が良い 学資保険にまつわる3つの「いつ」 1 加入時期 2 払込期間 3 受取時期 これらに気をつけることによって返戻率が変化する=支払う保険料が変わってくる事がわかりました。 ただ加入時期については早いに越したことはないのですが、2,3については家計の状況やライフスタイル、子供の進路希望などを返戻率より優先すべき時もあります。 一番大切なのは子供の、そして家族の幸せです。 是非家族のベストの「いつ」を探してみてください。 この記事が少しでもお役に立てばと思います。 最後までお付き合いいただき、ありがとうございました。

次の

保険料お払込方法の変更

学資保険は、子供の学費の準備をすることを目的した保険商品です。 学資保険は預金で貯めるよりも金利が高く、計画的に学費を貯めることが出来るので利用している方も多いのではないでしょうか? 学資保険を利用している人は多いですが、学資保険の払込方法や学資保険代わりになるものを知っている人は少ないのではないでしょうか。 今回は、学資保険のすべてについて分かりやすく説明していきます。 教育費について では、なぜ学資保険は、必要なのでしょうか?それは、子供にかかる教育費が高いからです。 一口に学費といっても、公立や私立によっても学費は全然違いますし、大学に行くか行かないので大きく学費は変わってきます。 しかし子供が将来どのような学校に行くかは誰にも分かりません。 何よりも大切なことは、学費がどれくらいかかるかを知り、しっかり準備することなのです。 まずは、高校までの学費について説明します。 高校までの学費の公立・私立別の学費の平均になります。 公立 私立 公立 私立 幼稚園 年少 21 48 中学校 1年 46. 9 157. 2 年中 21. 2 43. 9 2年 39. 3 115. 7 年長 26 52. 7 3年 57. 1 125. 1 3年間合計 68. 2 144. 6 高校 1年 51. 7 127. 6 小学校 1年 34. 3 184. 3 2年 47. 2 97. 6 2年 27. 1 127. 6 3年 36. 3 85. 8 3年 28. 9 136. 6 3年間合計 135. 2 311 4年 31. 1 146. 4 公立 私立 5年 34. 5 155. 7 幼稚園から高校まで 550. 1 1770. 1 6年 37. 5 165. 9 6年間合計 193. 4 916. 5 幼稚園から高校までの学費になります。 すべて私立の場合は、約1,800円もかかるのですね!幼稚園から高校まですべて公立でも約550万円かかります。 これに習い事や塾の費用ものってくるので更に教育費は必要になります。 では、大学の学費はどうでしょうか? 入学金 授業料 施設 4年間合計 設備費 (医・歯科は6年間) 国立大学 28. 2 53. 6 242. 6 私立大学文系学部 23. 5 75. 9 15. 7 389. 9 私立大学理系学部 25. 6 107. 2 19. 1 530. 8 私立大学医歯科系学部 101. 3 289. 7 88. 3 2369. 3 私立大学その他学部 26. 6 95. 5 23. 4 502. 2 全平均 25. 3 87. 8 18. 6 450. 9 以上のようになっています。 もし幼稚園から高校まですべて私立で大学が私立医歯科系の学部だった場合、教育費は4,000万円程度かかることになります。 4,000万円と聞いてびっくりした人も多いのではないでしょうか?これだけ多額のお金をすぐに用意することは、ほとんどの方が難しいのではないでしょうか? 計画的に学費を用意するために、学資保険は必要なのです! 学資保険とは 学資保険とは、子供の学費を貯めるためにある保険のことをいいます。 この保険は誰でも入れるわけではありません。 学資保険は、一定年齢以下の子供がいなければ契約をすることは出来ません。 学資保険は、計画的に子供の学費を貯めることが出来る保険商品です。 投資商品ではないので、大きくお金を殖やすことは出来ません。 しかし基本的には、満期まで保有すれば確実にお金が殖える保険商品になっています。 学資保険を契約するには 学資保険を契約するにためにはどこに行けばいいのでしょうか? 保険という名が付くので当然、保険会社で契約することは出来ます。 しかし、今は複数の保険会社の保険を紹介する保険ショップが全国至るところにあります。 また銀行でも、最近が学資保険を扱っているので銀行でも学資保険の契約をすることが出来ます。 学資保険は、商品によって満期の時に戻ってくる返戻率が全然違うので色々な学資保険を比較して契約する必要があります。 学資保険を契約する際の注意点 学資保険を契約する時に注意が必要なことは、抱き合わせで他の保険商品を売りつけられる可能性が高いことです。 学資保険は、商品性が良いものが多いため、保険会社や銀行からするとほとんど利益はあがりません。 学資保険の商品性を強調して顧客を安心させ死亡保険などの利益率の高い保険をどさくさに紛れて売りつけられる可能性が高いので注意が必要です。 学資保険に入るタイミング 学資保険に入るタイミングですが、一番いいのは、子供が生まれたらすぐに加入することです。 何故なら、子供の年齢が低ければ低いほど満期の時の返戻率が高くなるからです。 また子供の年齢が一定の年齢を超えると学資保険自体に入ることが出来なくなる恐れがあります。 計画的に教育費を準備するには、出来る限り子供が小さいうちに入っておくことが重要です。 生命保険控除 学資保険は、生命保険料控除に利用することが出来ます。 生命保険料控除とは、一般生命保険料控除、介護・医療保険料控除、個人年金保険料控除の3つに分かれる控除です。 上限はそれぞれ4万円までで最大12万円の所得控除を受けることが出来ます。 学資保険は、一般生命保険料控除に当てはまるので保険料を払い続けている間は、控除を受けることが出来ます。 学資保険の払込方法 学資保険の保険料の支払方法について説明します。 学資保険の保険料の支払い方法は、月払い、半年払い、年払い、全期前納払いの4つの方法があります。 月払い 月払いとは、毎月保険料を支払っていく方法です。 一般的な保険料の支払い方になるので一番馴染みのある保険料の支払い方法です。 半年払い 半年払いとは、保険料を半年分まとめて支払う方法です。 半年分の保険料を前払いする方法になります。 年払い 年払いとは、保険料を1年分まとめて支払う方法です。 1年分の保険料を前払いする方法になります。 全期前納払い 全期前納払いとは、保険料の総額を一括で支払う方法です。 学資保険の全払込期間分の保険料を、保険会社に預ける形にし、年に1回、もしくは毎月、保険料の支払期日になった時に、保険会社が預かった保険料から支払いを行う方法のことになります。 学資保険の保険料の支払い方法は、上記4つになります。 ではこの保険料の払込方法にはどのような違いがあるのでしょうか? 保険料の支払い方法による違い 月払い、半年払い、年払い、全期前納払いによる違いは、割引率の違いです。 割引率とは、その名の通り保険料を割り引いてくれる率のことをいいます。 保険会社の立場になると保険料の支払い方法によって割引率が違うことはよくわかると思います。 それは保険料を滞納するリスクがあるかないかです。 全期前納払いは、必要な保険料をすべてもらっているので保険会社からみると保険料の滞納リスクはありません。 年払いも半年払いよりは、保険料の滞納のリスクは少なくなります。 このように考えると、月払いが最も保険料の滞納リスクが高く、全期前納払いが最も保険料の滞納リスクが低くなります。 なので保険料の支払い方法によって割引率が異なってくるのです。 有料顧客には割引をするのは、保険に限らずどこの業界でも一緒です。 割引率が高ければ、その分解約返戻率も上がるので、出来る限りまとめて保険料を払ったほうがお得です。 全期前納払いはなかなか難しいかもしれません。 しかし年払いであれば、一年分の保険料を支払えば、割引率は高くなります。 是非、一般的な月払いで保険料を支払うのではなく年払いで保険料を支払うことをおすすめします。 保険料の払込期間 保険料の払込期間にも違いはあります。 一般的な学資保険は、大学に行く年齢の18歳まで保険料を支払う方法が一般的です。 しかし、学資保険には、ほかにも払込期間があります。 15歳払い 保険料を、15歳までに支払う払込方法です。 一般的には、18歳払い込みが一般的なので、早く保険料の支払いが終わることになるのでその分満期の時の返戻金は大きくなります。 この15歳払いでおすすめの方法は、児童手当を学資保険に充てることです。 児童手当とは、子供が中学生になるまで国からもらえるお金のことです。 教育費は、高校以上から高くなるので中学生までにある程度の学費の準備をすることが出来るのは大きなメリットになります。 22歳払い 保険料の支払いを22歳まで行う払込の方法です。 払い込みの期間が長くなる分、1回当たりの保険料は少なくなります。 しかし、払込期間が長くなるのでその分、満期の時の返戻率が低くなってしまいます。 また、22歳の時にまとまったお金をもらってもしょうがないという方もいると思いますので正直あまりおすすめ出来る払込方法ではありません。 払込期間5年 学資保険の払込期間で短期間の払込期間は5年のものです。 払込期間が5年と短いので1回当たりの保険料の負担は大きくなります。 しかしその分、短期で保険会社に保険料を納めることになるので満期の時の返戻率は高くなります。 払込期間10年 5年の払込期間の物と並んで短期間の払込方法が、10年払い込みです。 5年の払込期間に比べると満期の時の返戻率は低いですが、払込期間が短いことに変わりはないので満期の時の返戻率は良くなります。 学資保険代わりになるもの 最近多いのが、学資保険と並行して、子供教育費のために終身保険や投資信託の積立を利用することです。 学資保険の代わりに終身保険や投資信託を使うとはどういうことでしょうか? 終身保険を学資保険代わりに利用する 終身保険とは、生命保険の一種で、被保険者(保険の対象者)に万が一のことがあった時に保険金が下りる仕組みです。 この終身保険を、学資保険代わりに使うことが出来ます。 終身保険の第一の目的は、被保険者に万が一のことがあった時に遺された家族に保険金を遺すことです。 しかし終身保険の中には、一定期間保険期間が経って解約すると解約返戻金が増えるタイプの保険があります。 一般的に多いのが、契約してから10年経てば保険料の100%を越えるものが多いです。 解約返戻率が100%を越えるとその後は経過年数が経てばたつほど解約返戻率は大きくなります。 この終身保険の特徴を利用して学資保険代わりに利用するのです。 しかも終身保険の場合は、日本円だけでなく金利の高い米ドルや豪ドル建ての商品もあるので、為替のリスクはありますが、学資保険より殖える可能性は十分あります。 生命保険の保障と学資保険の機能を一つの終身保険で賄うことが出来るのです。 終身保険の払込方法 終身保険の払込の方法は、月払い、半年払い、年払い、全期前納払いと一括払いの終身保険があります。 保険料が割引になる仕組みは一緒ですが、一括払いは終身保険の大きな特徴になります。 一括払いと全期前納払いとは違います。 全期前納払いとは、保険会社がお金を預かって保険料に充てていく仕組みです。 一時払いは、保険会社が預かるのではなく、すべて保険料に充てるのが一時払いです。 当然、保険料にすぐに充てる分、一時払いの方が全期前納払いよりも割引率は高くなります。 一時払いで注意が必要なのは、解約した時のリスクと生命保険料控除です。 一般的に終身保険は、契約してからある程度の年数が経たないと解約金が大きく元本を下回ってしまいます。 月払いの契約で1回保険料を支払って解約する分には、そんなに大きな影響はありません。 しかし一時払いは大きな資金を支払うことになるので大きな金額が割れてしまうことになります。 また一時払いは、生命保険料控除が保険料を支払った1回しか使うことが出来ません。 この2点が一時払いの大きなデメリットになります。 投資信託を学資保険代わりに利用する 投資信託とは、たくさんの人から少しずつお金を集めて、ファンドマネジャーといわれる資産運用の専門家が、株や債券や不動産などに投資する金融商品です。 投資信託は、少額から始めることが出来て、運用をプロに任せることが出来ることが出来るので忙しいサラリーマンや主婦の方にも人気のある金融商品です。 この投資信託ですが、2018年から「つみたてNISA」という制度が始まりました。 つみたてNISAとは、最長20年間、毎年40万円まで投資信託を毎月積み立て方式で購入出来る制度のことをいいます。 利益に関して、通常20. 315%の税金がかかりますが、このつみたてNISAは完全非課税になります。 このつみたてNISAを学資保険代わりに利用することが出来ます。 つみたてNISAを学資保険代わりになる理由は3点あります。 お金が殖えやすい 積立投資をおすすめする理由は、時間を味方につけることが出来ることです。 積立投資とは、毎月一定の金額を投資に回す方法です。 毎月買っていくので相場が高い時も買いますし、安い時も買っていきます。 長い期間、積立投資を行うと、購入単価が安定していきます。 購入単価が安定するということは、相場が多少下がっても損になる金額が少なくなります。 相場が上がってくればしっかり利益が出てくることになります。 一括で、高値で購入してしまうと、多少相場が上がっても損は取り戻せませんが、積立投資なら大きく損する可能性が非常に小さくなるのです。 逆に大きく利益は出ないかもしれませんが、預金で持っておくよりは圧倒的にお金は殖えます。 積立投資とは安定的にお金を殖やす方法なのです。 いつでも解約が出来る つみたてNISAはいつでも解約することが出来ます。 学費は、いつ必要になるか分かりません そんな時、資金化出来ない商品だと困ってしまいますがつみたてNISAはいつでも解約することが出来ます。 コストが安いこと 積立NISAは、コストが安いです。 通常投資信託は、購入時の手数料、ランニングコストである信託報酬、解約する時の手数料の信託財産留保額という手数料がかかります。 購入時手数料が1%から3%、信託報酬が0. 5%から2%、信託財産留保額は、0. 5%程度かかる投資信託が多いです。 年間にすると高い手数料だと5. 5%程度の手数料がかかってしまいます。 しかし、つみたてNISAで利用出来る投資信託は、金融庁の承認がないとつみたてNISAに利用出来る投資信託にはなりません。 つみたてNISAの投資信託は、購入時の手数料、信託財産留保額は0%、信託報酬は、0. 5%程度のものが多いです。 低コストで利用出来ることもつみたてNISAの大きなメリットになります。 学資保険のメリット 学資保険のメリットは、計画的に教育費を貯めることが出来ることです。 教育費は、計画的に貯めることが何より重要なので大きなメリットになります。 学資保険のデメリット 学資保険のデメリット、現在の学資保険は利率があまり高くないので大して殖えないことです。 利率の高い終身保険や投資信託と組み合わせつ書くことが重要になります。 まとめ 今回は、学資保険の払込方法を中心に学資保険について説明しました。 学資保険は子供教育費を用意するために非常に重要な保険商品になります。 しかし保険料の払込方法の違いで大きく満期時の返戻率が変わってくるので、学資保険の払込方法はしっかり検討する必要があります。 是非この記事を参考に自分に合った学資保険の払込方法を選択してきましょう。 カテゴリ• 103• 379• 183• 167• 102• 635• 235• 125• 138• 44 当サイトの情報については万全を期しておりますが正確性、安全性その他を保障するものではございません。 当サイトは情報の提供のみを目的としており、特定の会社に勧誘をするものではございせん。 当サイトを利用した際のトラブルや損害に対しては一切責任を負いませんので、ご自身の判断でご利用ください。 当サイトに掲載されている情報は、いかなる情報も投資勧誘を目的に作成したものではありません。 投資等に関する最終ご判断は、利用者ご自身の責任において行われるようお願いいたします。 なお、本情報を参考・利用して行った投資等の一切の取引の結果につきましては、当社では一切責任を負いません。 当サイトに掲載されている情報のうち、過去または現在の事実以外のものについては、現時点で入手可能な情報に基づいた当社の判断による将来の見通しであり、様々なリスクや不確定要素を含んでおります。 したがって、実際に公表される業績等はこれら種々の要因によって変動する可能性があることをご承知ください。 ランキング基準.

次の