コロナ融資の銀行の審査通過率と審査落ちを銀行員が金融機関視点で語る

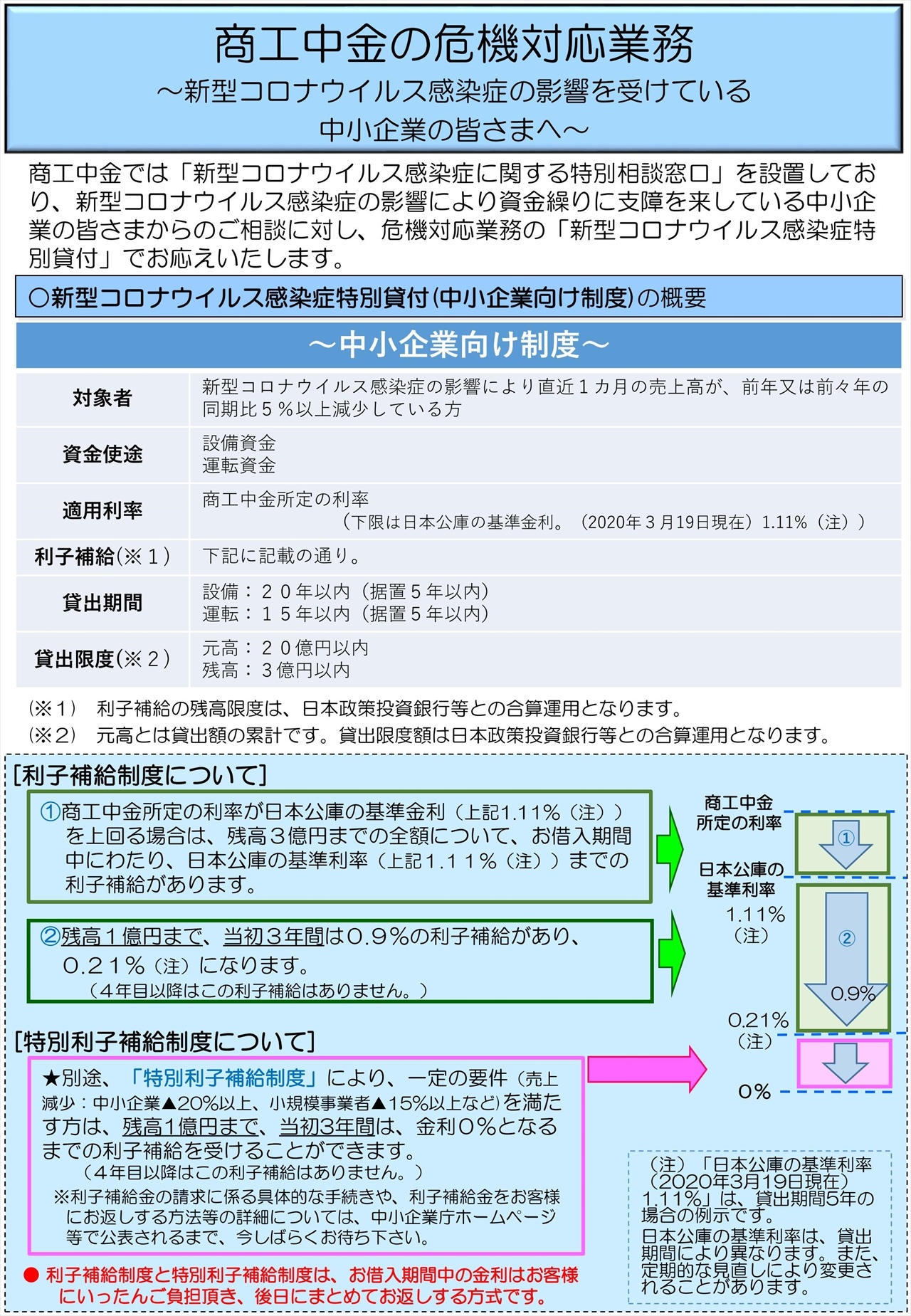

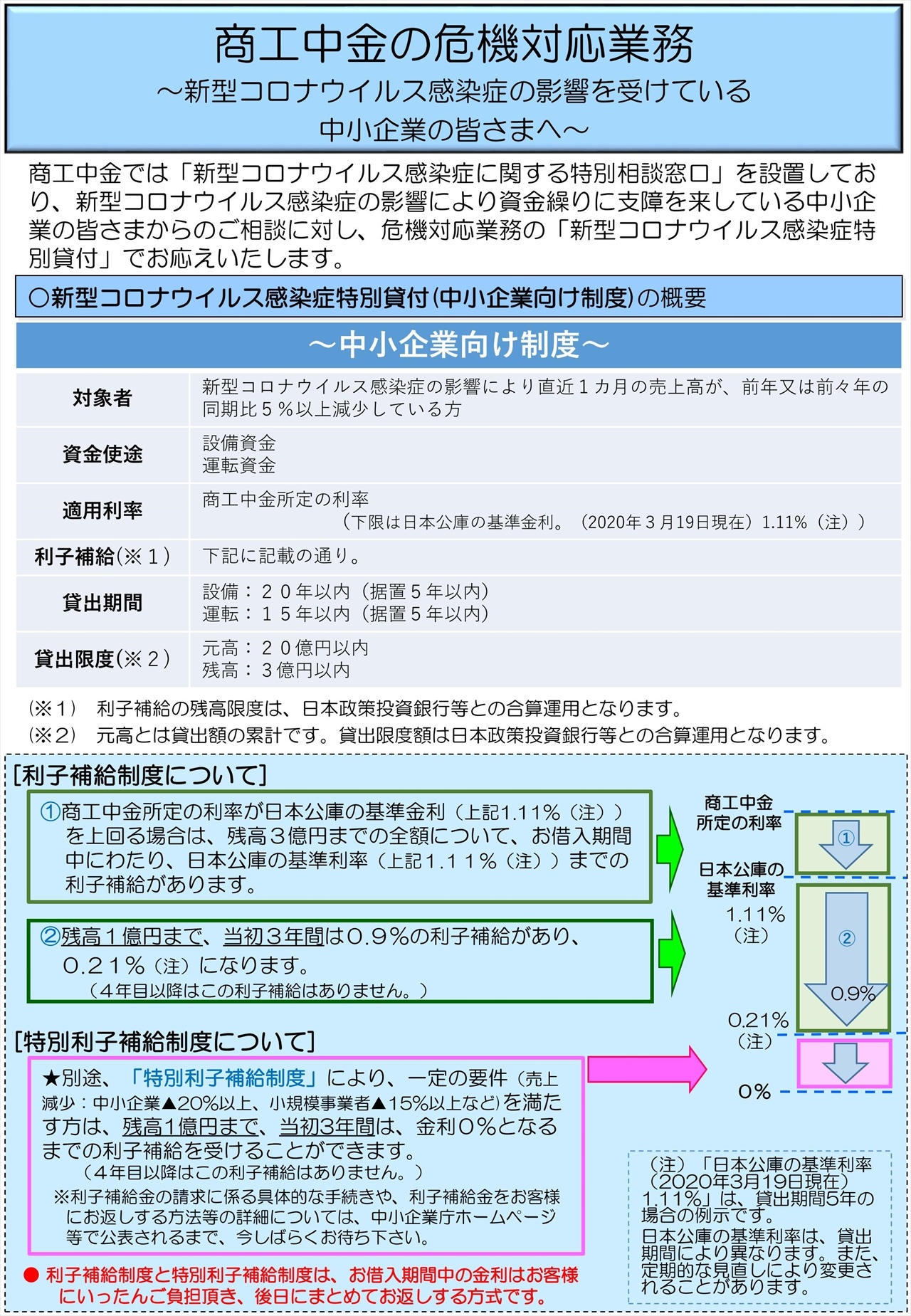

新型コロナウイルス感染症の拡大により、政府が打ち出した資金繰り支援への申し込みが4月に入った時点で、既に10万件を超え、現在も窓口が非常に混み合っている状態が続いているようです。 しかし、新型コロナウイルス感染症の影響を受けたからと言って、必ず審査がとおり、融資が受けられるという訳ではありません。 本記事では、日本政策金融公庫が取り扱う特別貸付制度、「新型コロナウイルス感染症特別貸付」の審査に落ちてしまう方の特徴を5つ紹介します。 ・借入希望額が事業計画に見合っていない ・新型コロナに影響する前から信用情報に問題がある ・返済能力がないと判断される ・創業したばかりの企業 ・自己資金がない まずは、「新型コロナウイルス感染症特別貸付」の制度の詳細から解説していきます。 新型コロナウイルス感染症特別貸付とは テレビやネットニュースでも多く取り上げられ、新型コロナウイルス感染症関連の融資の中でも真っ先に日本政策金融公庫が実施する「実質無利子」の融資が思いつくのではないでしょうか。 それでは、「実質無利子」とはどのようなものなのか新型コロナウイルス感染症特別の貸付の概要や条件について詳しく紹介します。 今回のような非常事態で、民間金融機関の対応が十分にできない場合に、個人事業主や中小企業主をサポートする役割も果たしています。 利用の対象となる条件 新型コロナウイルス感染症特別貸付は、今回の新型コロナウイルス感染症の拡大の影響を受けて売上が下がってしまった方を対象とした対策です。 もともと健全な経営ができていた企業が、一時的に行状悪化しているが、事態収束時には回復する見込みのある企業が対象となります。 利用条件には、中期的にみて業況が回復し、かつ発展が見込まれる企業であることを前提に以下の条件に該当する必要があります。 業歴が1年以上の事業の場合は、最近1ヵ月の売上高が、前年または前々年同期と比較して、5%以上減少していることまたはこれと同様の状況にあること。 業歴3ヵ月以上1年1ヵ月未満の場合等は、最近1ヵ月の売上高が次のいずれかと比較して5%以上減少している方が対象となります。 ・最近1ヶ月を含む、過去3ヵ月の平均売上高 ・令和元年12月の売上高 ・令和元年10月から12月の平均売上高 以上の条件に当てはまる方が、今回の融資の対象となります。 新型コロナウイルス感染症特別貸付の実質無利子化とは 実質無利子の融資を受けるためには、新型コロナウイルス感染症特別貸付の融資だけではなく「特別利子補給制度」の条件に該当する必要があります。 新型コロナウイルス感染症特別貸付は、災害時に適応される基本利率の1. 融資後の3年間はこの利率が適応されるものですが、この段階では「無利子」ではありません。 特別利子補給対策は、新型コロナウイルス感染症特別貸付を受けた上で、要件に該当する企業が支払った、基本利率-0. この、特別利子補給の利用条件は企業によって異なります。 フリーランスを含む小規模の個人事業主の場合、要件はありません。 この小規模事業者とは、卸売業、小売業、サービス業の場合は従業員5名以下である企業。 また製造業、建築業、運輸業、その他業種は従業員が20名以下である企業を指します。 つまり、「新型コロナウイルス感染症特別貸付」と「特別理補給対策」どちらの要件にも該当することが実質無利子化の融資を受ける最低条件になります。 新型コロナウイルス感染症特別貸与の内容 この融資は、新型コロナウイルス感染症の影響に伴う、社会的要因等により必要とする設備資金および長期運転資金が使いみちとして指定されています。 融資の限度額は国民生活事業か中小企業事業の申し込みみよって異なり、国民生活事業の場合6,000万円。 中小企業の場合は3億円が限度額です。 実質無利子化にて受けられる融資は融資後の3年目までとし、4年目以降は、災害時に適応される基本利率になります。 返済期間は設備資金の場合20年以内、運転資金の場合は15年以内となります。 また、いずれの場合も5年間以内の据置期間が設けられています。 審査に落ちてしまう方の特徴 上記で紹介した「新型コロナウイルス感染症特別貸付」は必ずしも審査に通るとは限りません。 そこで、こちらでは新型コロナウイルス感染症特別貸付の融資の審査に落ちてしまう5つの特徴を紹介していきます。 借入希望額が事業計画に見合っていない 新型コロナウイルス感染症特別貸付は国民生活事業の場合、上限が6,000万となりますが、計画性もなく、とりあえず今は資金が必要だからという理由でたくさん申し込んでしまう方はとても危険です。 例えば、前の年の売上が1,000万だが、今後どうなるかわからなくて不安という理由で、借入額を3,000万で申し込んだ場合、限度額以内なので申し込み自体は可能です。 しかし、金融機関からは「計画性のない企業」と判断され、融資を受けることは難しいでしょう。 今回の融資は、新型コロナウイルス感染症が収束するまで企業の経営を維持するための融資となります。 例えば、その申請額が運転資金の数ヶ月分である、などの理由を考えた上で、申請額をきめてください。 あまりに妥当性を感じられない申請額では、審査に通らない可能性が高いので、注意してください。 新型コロナに影響する前から信用情報に問題がある 融資である以上は返済が必ずついてきます。 公共料金や税金の支払いに遅延があるなどの場合、日本政策金融公庫は、CICという信用情報機関と連携しているため、信用情報についてもわかってしまいます。 信用情報に傷がある場合は、今回の新型コロナウイルス感染症特別貸付に関しても、融資を受けられる可能性はかなり低くなります。 もし、自身の信用情報に不安がる場合は、CICのホームページから確認することも可能ですので、照会を申し込みましょう。 返済能力がないと判断される 利用の対象となる条件でも、紹介したとおり、もともと健全な経営ができていた企業が、一時的に行状悪化しているが、事態収束時には回復する見込みのある企業がこの融資の対象となります。 そのため、新型コロナウイルス感染症の拡大以前から、利益が出ていない企業では、返済能力がないと判断されてしまいます。 創業したばかりの企業 今回の融資制度で対象となるのは、「業歴が1年1ヵ月以上の方」または「業歴が3ヵ月以上1年1ヵ月未満の方」です。 そのため創業1ヵ月目、2ヵ月目の場合は、そもそも新型コロナウイルス感染症特別貸付には申請できません。 また、例えば半年~1年前には創業済で、業歴の基準に当てはまっているものの、現在までの期間を準備期間としていたため、売り上げが全く立っていないという方の場合。 今回の制度は「新型コロナ流行前に出ていた利益が新型コロナの影響で減少している方」を対象にしているので、創業後売上が全く立っていなかった場合も対象となりません。 自己資金がない どの金融機関の審査でも必ず審査の基準になっていることですが、自己資金がない場合も、管理能力の評価に影響します。 またこちらも、そもそもの経営が健全ではないと判断される可能性も高いために、審査に落ちてしまう可能性が高くなります。 新型コロナウイルス感染症特別貸付を受けられない方 今回の融資対策の審査で残念ながら通らない方で、それでも資金繰りに困っており、公的金融機関からの融資を受けたいという方は、経済産業省の「中小企業 金融・給付金相談窓口」への相談や、創業資金として融資が必要な方は、既存の融資制度への申し込みも視野に入れてみてください。 ただし、日本政策金融公庫も現在は、新型コロナウイルス関連の融資の対応を最優先にしています。 既存の融資制度の申し込みについては、対応を後回しにされる可能性もあります。 また、これから創業を考えており、そのために融資を考えている方は、新型コロナウイルス感染症の流行が終息し、状況が落ち着くまでは創業を先延ばしにし、それまでの時間は創業準備期間に充てるということも選択肢の一つとして考えてみてもいいかもしれません。 融資をスムーズに受けるために この未曾有の自体に、多くの企業が焦りを感じていることかと思います。 しかし、融資の審査をスムーズに通すためにも、 ・公式ホームページの情報をしっかりとチェックし把握すること ・不明点、不安があれば日本政策金融公庫の窓口などに連絡をする ・提出に必要な書類に不足はないか、不備はないか は絶対に確認しておいてください。 日本政策金融公庫の担当者との面談の際、完璧な書類が準備できていれば融資を早く通すことにもつながります。 まとめ 日本政策金融公庫での融資は、通常であれば、申込から着金までは1ヶ月~1ヶ月半程といわれています。 しかし、冒頭でも紹介した通り、現在日本政策金融公庫への申し込みが殺到している影響もあってか、書類提出時に融資までに2ヶ月以上かかると言われることもあるそうです。 書類に不足がある場合や、条件をよく読んでいない方などは、お金を借りるまでに不要な時間がかかってしまいます。 また、新型コロナウイルス感染症特別貸付の審査に通らない可能性があるからと言って、その融資が全てというわけではありません。 スムーズな融資の借入のためにも、本記事を参考にしていただき、自社で取れる対策を行ってください。

次の

公庫の新型コロナウイルスの融資が受からない4つの理由を解説

資格の学校TACで財務諸表論の講師を5年行う。 税理士事務所勤務を経て、平成23年より個人で融資サポート業務をスタート。 平成27年12月、株式会社SoLabo立ち上げ。 融資支援業務に力を注ぎ、現在では400件以上の融資支援を行っている。 日本政策金融公庫の融資は金利が低く、返済期間が長いということもあり、融資を希望する方は多いかと思います。 ですがその分、融資の審査というものは厳しいという現状があります。 その為、必ずしも融資を受けられるわけではなく、審査に落ちてしまい融資を受けられないという方も大勢います。 審査落ちしてしまったからと言って諦めるのではなく、いくつかのポイントを再確認し、改善することで、再度融資に近づけるかもしれません! 今回は、審査落ちしてしまう特徴と、審査落ちしてしまった場合について解説します。 審査に通るか無料診断してみる 本サイトでは、 日本政策金融公庫の審査に通るか無料診断が可能です。 無料診断は、株式会社SoLaboの1,000件を超える日本政策金融公庫からの融資実績を基に、専門の融資担当がご連絡させていただきます。 融資希望額や準備できる自己資金、金融機関からの借入等への支払状況などから融資の可能性についてご説明させていだきます。 自分が審査に通るか気になるという方は、ぜひ無料診断を試してみてください。 1.審査落ちしてしまう方の特徴について 審査に落ちてしまう方々の特徴として、いくつかの共通点があります。 その共通点を理解し、気を付けることで融資を受けられる可能性は広がります。 まずはその共通点を見ていきましょう。 日本政策金融公庫の審査の際には、個人の信用情報を必ず調査されます。 個人信用情報機関には、クレジットカードやローンの残高と2年分の返済状況が記載されています。 日本政策金融公庫の審査の際に、信用情報に残っていると不利になるのは、次のような条件です。 審査で不利になる条件 ほぼ審査落ちになる条件• 過去2年以内に複数回の滞納がある• キャッシングの債務が残っている• 過去5年以内に61日以上の延滞をした• 過去5年以内に債務整理をした• 過去5年以内に強制解約を受けた• 過去10年以内に自己破産をした 過去2年間に1、2度程度の支払忘れがある、または住宅ローンなど有担保融資の残高がある分には、公庫の審査不利になることはありません。 しかし、過去2年以内に複数回の滞納があったり、カードローンなどのキャッシング残高が残っている人は、融資をしても返済できる可能性が低いと判断されるので、審査で不利になります。 できれば延滞記録が消えるか、残高を一括返済してから公庫に申込するのが良いでしょう。 また、長期延滞や債務整理した人は、個人信用情報機関に異動情報が5年から10年保管されてしまいます。 異動情報が残っている間は、日本政策金融公庫の審査に通るにはほぼ不可能です。 過去に返済トラブルを起こしてしまった人は、異動情報が消えるのを待ってから、公庫への申込を検討してください。 また5~10年以内に債務整理や自己破産を受けている方は融資審査が非常に厳しくなります。 債務整理や自己破産をした後に大きく状況が変化し、状況が大幅に改善しているケースで融資が通過した事例もありますが、基本的には審査が厳しくなります。 なぜ、この公共料金が審査に影響するのかというと、会社にとって必要な固定費の支払いが遅れるということは、当然、融資金額の返済も遅れるだろう、と判断されるためです。 支払いに遅延があるかどうかは、審査の際に提出する会社の通帳を見れば分かることですので、遅延しないように支払いを済ませましょう。 これから創業する場合も、公共料金の支払いの分かる引き落とし口座の通帳か、半年分の支払明細書の提出が審査に必要になります。 「税金の支払いができない=融資金の回収が不可能」という判断はもちろんのこと、国が定める法律、国税徴収法により、融資額の返済よりも税金の支払いの方が優先されるという恐れもあるため、審査には大きく影響します。 日本政策金融公庫の創業融資は、 創業資金総額の 10 分の 1 の自己資金を確認できることを申込の要件に定めています。 そのため、 融資希望額の 10 分の 1 の金額を貯めておかなければ、融資の申込すら出来ません。 また、 自己資金は半年前から計画的に貯めておく必要があります。 創業融資の審査では、半年分の普通預金通帳を確認されます。 半年分の通帳を確認されるのは、カードローンや知り合いからの借金で一時的に自己資金要件を満たされるのを防ぐためです。 さらに、自己資金の10倍の融資を受けられることは稀で、基本的には 用意した自己資金の 2 倍から 3 倍程度までしか融資を受けられないことが多いです。 新規事業は成功が難しく、売上が出るには最短でも半年はかかるので、自己資金の10倍を超えるような融資は返済が難しく、貸し倒れになる可能性が高いからです。 もし起業時に自己資金の10倍の融資を受けたいならば、経験業種の開業であることや見込顧客がいるなど、早期に事業が成功すると審査の担当者に思わせるのが重要になります。 認定支援機関のSoLaboのサービスを利用して公庫の融資に申込めば、面談同席や書類の作成を通し、 希望額以上の融資を受けるサポートをいたします。 とくに、「根拠がない急激な売上上昇」や「売上上昇にも関わらず、仕入れ・人件費の降下」など、信用できない経営計画では融資担当者もいい顔をしません。 数字だけ上げればいい、などの甘い考えだということがバレてしまい、審査落ちに繋がってしまうため、数字と実態に矛盾のない経営計画が必要になります。 この面接では、具体的な融資希望理由や、会社のことについて聞かれますが、それ以外にも融資を受けようとしている事業者の人柄や会社に対しての思いを見られます。 ここでしっかりと説明ができなければ、融資通過には厳しくなります。 上手く話そう、ということではなく、話している様子や伝えようと思っていることを自身が伝えられる範囲で伝えることで、融資担当者には伝わります。 2.審査落ちしてしまった場合について 日本政策金融公庫の審査に落ちてしまったからと言って、諦めるのはまだ早いです。 改善点を探し、再度申し込みを行うことも可能です。 ですが、融資希望者にとって好条件の日本政策金融公庫の融資が、受けられないという事は、銀行での融資も厳しくなるということを覚えておきましょう。 二度の失敗がない為にも、以下の点を確認し、改善をして審査に臨みましょう。 しかし、審査落ちしてしまう理由は、上記で挙げた「信用情報」「自己資金」「経営計画」のどれかに当てはまると思った方が良いでしょう。 自身の審査を思い返した時に、何かしら引っかかる部分があるのではないかと思います。 原因を把握し、改善できるのであれば改善し、融資に近づけましょう。 日本政策金融公庫が融資を行う事業者は創業したばかりの会社であったり、業歴が比較的浅い会社です。 その為、6カ月の業歴、というだけでも審査にとってはプラスのポイントとして見られます。 6カ月後に再申し込みをしたからと言って、必ず融資が通るということではないため、再申し込みの時までに、最初の審査落ちの原因を改善しておきましょう。 まず1つ目が、親族や預金からお金を集めて会社の通帳に入れ、少しでも自己資本比率を上げる方法です。 審査に通った段階で、通帳からお金を引き出すことは可能なため、審査通過の為の見せ金として、できる限りのお金を集めましょう。 2つ目が、融資希望者が個人的に所有している車や機械を会社の資産とすることで自己資本比率を上げる方法です。 本来であれば、「会社の資産=役員借入金」となりますが、中小企業にとっての「役員借入金」は、「資本金」と同じように見られるため、会社の資産とできるものをできるだけ増やし、自己資本比率アップに繋げましょう。 これら2つの方法で、自己資本比率を上げることはできますが、専門家の相談なしに、自己判断でやりすぎることは「粉飾決算」と見られ危険ですので、あらかじめ専門家に相談をしたうえで行いましょう。 この機関は融資に関しての知識が多い為、自身が審査に通る確率がどのくらいあるのか、どこを改善しなければならないのか、等も教えてくれます。 融資に通る可能性を少しでも上げるために、認定支援機関を利用して、審査に臨むということも、1つの手と言えます。 これは、会社から保証料を受け取り、返済ができなくなってしまった万が一の場合に、保証協会が代わりに返済を行うというものです。 この保証協会付き融資は、金融機関にとってもリスクが低いため、比較的審査が通りやすいという点があります。 まとめ 今回は、日本政策金融公庫の融資で審査落ちしてしまう理由と、落ちてしまった場合にどうしたらいいのか、ということをご紹介しました。 しっかり準備をすれば、日本政策金融公庫からの融資は受かる方が多いです。 審査に落ちてしまうと半年の間、日本政策金融公庫から融資を受けることができなくなります。 少しでも成功確率を上げたい!とお考えの方は、ぜひ一度Solaboにご相談ください。 また、日本政策金融公庫の再審査を受けるまで待てないという人向けに、Solaboは信用保証協会を利用した民間金融機関からの融資のサポートも引き受けています。

次の