【記入例】源泉所得税の納期の特例の承認に関する申請書の書き方解説

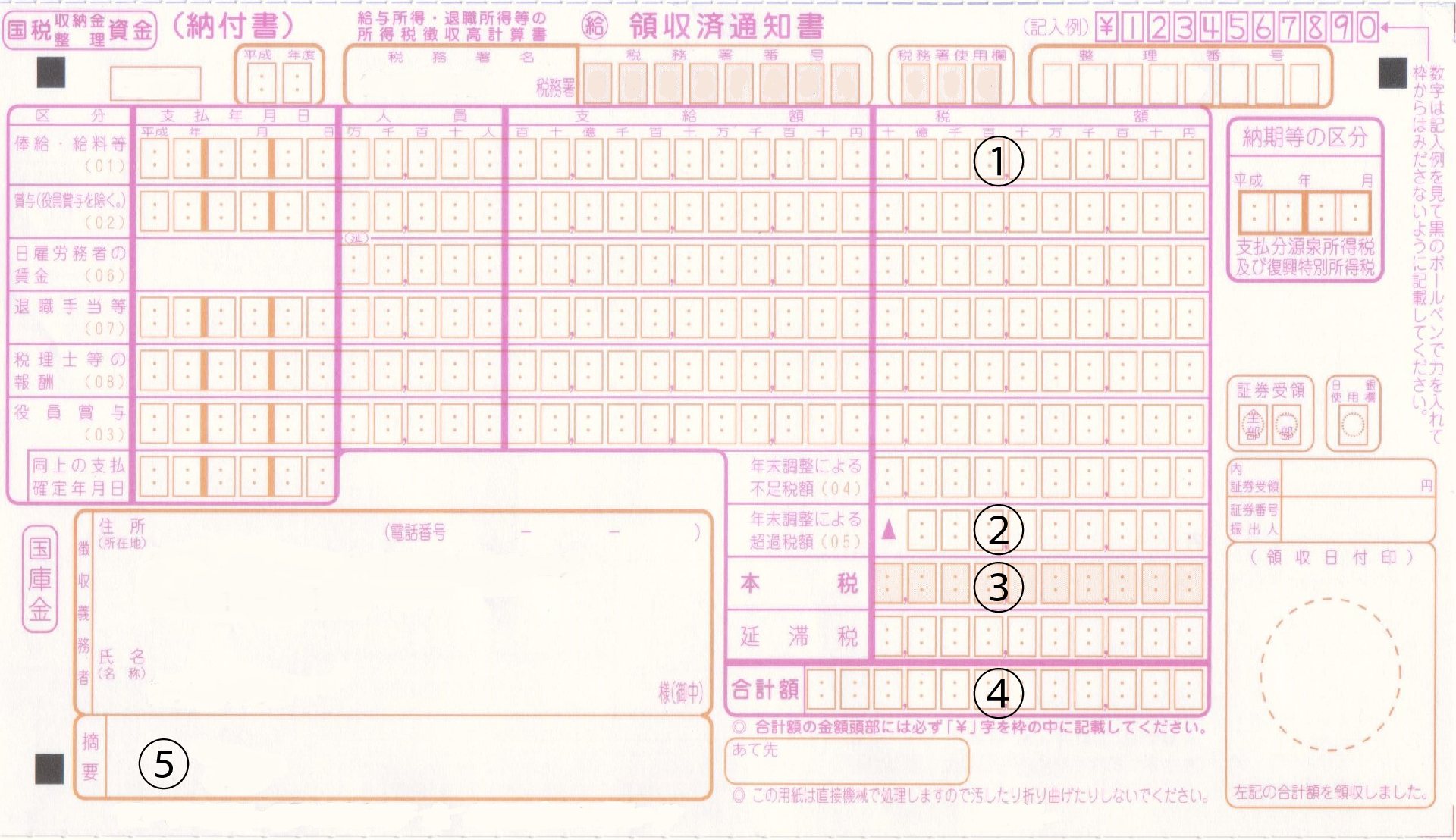

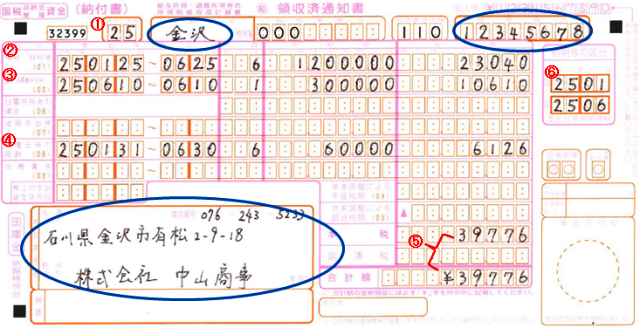

源泉税の支払いは翌月10日まで。 特例の場合は半年ごと。 事業者は、給与や専門家への報酬、講演料や出版料などを支払う際、支払う金額から所得税を天引き 源泉徴収 して支払い、天引きで預かった所得税を税務署に納付する必要があります。 原則として、源泉徴収義務者は、源泉徴収した所得税 及び復興特別所得税 を徴収した日の翌月10日までに納付する必要があります。 ただし、個人で下記の場合に該当する場合には、源泉徴収をする必要がありません。 常時2人以下のお手伝いさんなどのような家事使用人だけに給与や退職金を支払っている人• 給与や退職金の支払がなく、弁護士報酬などの報酬・料金だけを支払っている人 これらに該当する個人は源泉徴収義務者に該当しないため、源泉徴収をする必要はありません。 個人や法人が源泉徴収義務者に該当し、かつ、給与を支払う人数が常時10人未満である場合には、給与、退職金、税理士・弁護士等の報酬について源泉徴収をした所得税について、年2回にまとめて納付できる特例制度があります。 これを源泉所得税の納期の特例といいます。 給与所得・退職所得等の所得税徴収高計算書 役員・従業員の 給与や税理士・弁護士・司法書士など 専門家への支払いがあり、源泉徴収を行った場合には、「 給与所得・退職所得等の所得税徴収高計算書」という納付書を利用して預かった所得税を金融機関等で納付します。 納付税額がゼロ円の場合には、税務署に直接提出するか、郵送してください。 ダイレクト納付開始届を提出しe-taxのweb版で納付することも可能ですが、今回は納付書を使った納付の仕方を解説します。 原則の場合 なお、税務署から送られてきた納付書を使用する場合には、一部が記載済みになっています。 確定申告書を提出している税務署です。 ご自身の納税地の税務署が分からない方は国税庁HPをご覧ください。 わからなければ空欄で結構です。 支払った月の翌月10日が納付期限となります。 平成30年5月であれば、3005と記載します。 給料であれば一番上の行、税理士や弁護士など専門家に支払う費用であれば下から3番目の行となります。 税理士や弁護士等の専門家に支払う費用は、基本的には消費税込みで記載しますが、請求書に税別金額が明記してある場合など、源泉徴収額の計算上税抜き金額をベースにしているときは税抜額を記載してください。 年末調整による超過税額の金額が納付税額より大きい場合は、その月は納付税額まで差し引いて、残額を翌月以降に「年末調整還付未済額」として繰り越してください。 摘要欄に繰り越した金額を記載してください。 たとえば、当月の源泉徴収額が3万円、超過税額が8万円だった場合は下記のように記載します。 当月の納付分の3万円まで超過税額を差し引いて、残額の5万円を翌月以降に繰り越してください。 繰り越した金額は摘要欄に記載ください。 合計額の頭には必ず「¥」を記載してください。 よく忘れるのでご留意ください。 確定申告書を提出している税務署です。 ご自身の納税地の税務署が分からない方は国税庁HPをご覧ください。 わからなければ空欄で結構です。 給料であれば一番上の行、税理士や弁護士など専門家に支払う費用であれば下から3番目の行となります。 期間内に最初に支払いがあった年月日から最後に支払いがあった年月日を記載してください。 期間内に一回しか支払いがなかった場合には、左の欄に支払年月日を記載ください。 すなわち、6か月間で給与を支払った従業員がずっと1人だった場合には、のべ6人なので6と記載ください。 税理士や弁護士等専門家に支払う費用は、基本的には消費税込みで記載しますが、請求書に税別金額が明記してある場合など、源泉徴収額の計算上税抜き金額をベースにしているときは税抜額を記載してください。 年末調整による超過税額の金額が納付税額より大きい場合は、その月は納付税額まで差し引いて、残額を翌月以降に「年末調整還付未済額」として繰り越してください。 摘要欄に繰り越した金額を記載してください。 合計額の頭には必ず「¥」を記載してください。 よく忘れるのでご留意ください。 おわりに 今回は源泉徴収した税額を納付書を使って納付する方法について解説しました。 源泉徴収した税額の納付を忘れると、延滞税や不納付加算税が課される可能性がありますし、納税特例が不適用になる場合もあります。 そのため、他の支払いと同様にカレンダー等に予め納付スケジュールをメモしておくなど工夫をして、納付を忘れないようにしてください。 【当事務所のサービスのご紹介】 ・ フリーランスの方や小規模事業者向けに、決算料ゼロの税務顧問サービスを提供しています。 当事務所の顧問契約プランは、下記のような方を想定しております。 クラウド会計を導入し、経理を自動化して時間と手間を軽減したいと思っている方• クラウドサービスなどITに興味があり、積極活用したい方• 電話に重きを置かない方 メールとチャットが好きな方 ・ 90分1コマのミーティングで行う固定額のコンサルティングサービスです。 これから起業する場合や確定申告でわからない点がある場合など、比較的平易な内容についてコンサルティングいたします。 相談の内容について概要をお聞きして、着手前にお見積りをいたします。

次の

記載.gif)