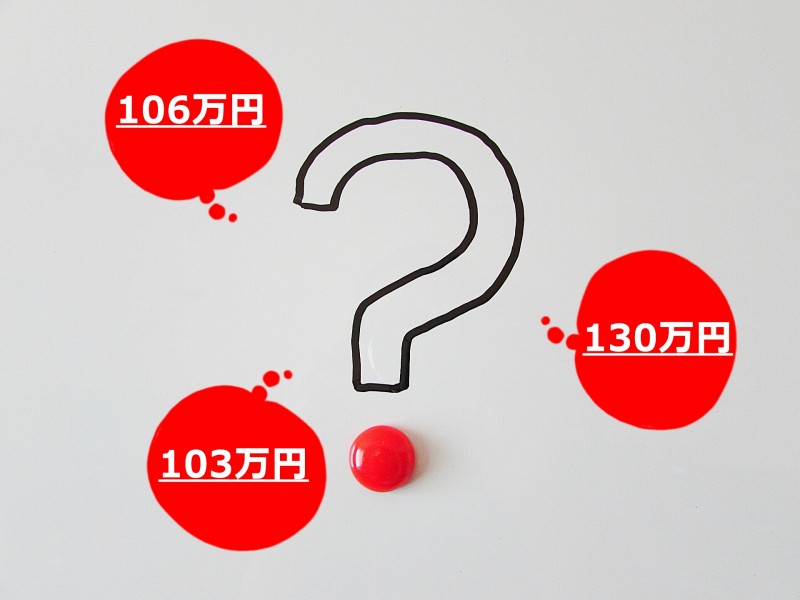

うっかり収入130万を超えたら扶養から外れる?パートが社会保険で得するもの|mymo [マイモ]

現在無職の主婦です。 昨年の1月から、主人の健康保険組合の被扶養配偶者になっています。 昨年の1月~12月の派遣社員としての収入が、通勤手当を含めると130万円を超えてしまいました。 総収入は148万円になります。 妊娠を機に3月末で仕事は辞めたので、現在は無職の状態です。 派遣会社の担当さんの話だと、通勤手当は収入に含まないので、大丈夫ですよ~と聞いていたので、今まで特に深く考えもせず、脱退の手続き等何もして来ませんでした。 先日、主人の会社から『健康保険の被扶養配偶者の確認のお知らせ』という通知が来た為、ふと不安になり、主人の健康保健組合に上記の内容を説明して確認した所、健康保険の収入には、通勤手当も含まれるので、本来なら11月の時点で健康保健から脱退する手続きをしていなければならないことが判明しました。 そして、今まで脱退の手続きをして来なかったペナルティとして、 「今後1年間は主人の健康保険に入れることはできない。 」ときつく言われてしまいました。 私の知識不足でこのようなことになってしまったので、過去に遡って主人の健康保険組合を脱退をし、既に給付を受けてしまった医療費の支払いをしなければならないのは自業自得でしょうがないと納得しています。 ただ、『今後1年間は健康保険に加入できない』というのはどうしようもないことなのでしょうか・・・ 色々自分でも調べてみたのですが、主人の会社での立場や、自分自身の 不注意でこのようなことになってしまったことを思うと、恥ずかしく、どこに相談したらいいのかわかりません。 自業自得なのでどうしようもないとは思うのですが、とても動揺しています。 あと2ヶ月で出産になる為、今から働きに出るわけにもいかず、今後の出産費用や産まれてくる子供の健康保険代、私の国民年金保険料なども考えると、不安で仕方がありません。 どなたか、アドバイスがありましたら、よろしくお願いいたします。 まず言っておかねばならないのは、健康保険の扶養については法律等で全国統一のはっきりした決まりがあるということではないということです。 各健保組合では独自に規定を決めることが出来るということです、もちろん厚生労働省のガイドラインがあってそれから大きく逸脱することは許されませんが、許容範囲の中ではかなり違っていることもありうるのです。 ですから究極的には健保に聞かなければ正確なことはわからないということです。 ですがそれでは全く回答にならないので、一般的なことを言えば扶養については所得税と健康保険との二つの面があり、この二つがごっちゃになり誤解が多いようです。 所得税の面で言うとある年の1年、つまり1月から12月までの実際の収入が103万円以内なら扶養、超えれば扶養になれないということです。 しかし健康保険の面で言うと考え方が全く違います。 「今後向こう1年間の収入が130万円を超える見込み」という一般的な定義なのです。 これは非常にわかりにくい定義なのです。 まずこれは所得税のように1月から12月の1年間ということではありません、具体的に言うと月単位で考えてください、その月の給与に12(向こう1年ですから12ヶ月ということです)を掛けて130万円を超えるか否かということです。 例えば就職してもらった給料の月額が約108330円(12ヶ月を掛けると約130万円になる)以下ならば「今後向こう1年間の収入が130万円を超える見込み」ではないということで扶養になれるのです。 そしてその状態が続けばその間は扶養のままです。 しかしある月から例えば昇給等(パートの場合では勤務時間の延長等も含む)でこの金額以上になれば「今後向こう1年間の収入が130万円を超える見込み」となってその月から扶養の資格を失うということです。 つまり過去についてはいくらもらっていたかは関係ありません、あくまでもその月にどれくらい収入があったかということであり、それが続く見込みであるということです。 別の例を挙げると例えば月20万円の給与で1月から6ヶ月だけ働くとします、7月から12月までは無職だとします。 するとこの年の収入のトータルは130万円以下なので1月から12月まで扶養になれるという考え方は間違いです。 そして2月から6月までも同様の計算になり、扶養になれません。 もう一つ極端な例を挙げれば、1月に就職して月給が140万円だったとします、そしてその月でやめたとします。 するとこのひと月で130万円を超えてしまいます、ですからこの年は2月から12月までも扶養になれないという考え方は間違いです。 さて以上のことが一般的で多くの健保が取っている解釈です。 >派遣会社の担当さんの話だと、通勤手当は収入に含まないので、大丈夫ですよ~と聞いていたので 非課税限度内の通勤手当や雇用保険の失業給付などは非課税ですので、税金の処理の面では考慮しないくてもかまいません。 恐らくその担当の方は税金の面と健康保険の面をごっちゃにしているのでしょう。 >主人の健康保健組合に上記の内容を説明して確認した所、健康保険の収入には、通勤手当も含まれるので 一方健康保険では通勤手当も雇用保険の失業給付も収入とカウントされます。 その上でどこまでが扶養になるかは上記のように、各健保組合では独自に規定を決めることが出来るので必ず夫の健保に確認してからでないと問題がおきます。 政管健保と大多数の組合健保等を初めとした一般的に多くの健保では上記のように「今後向こう1年間の収入が130万円を超える見込み」ということであり、具体的には給料の月額が約108330円を超えるかどうかと言うことです、年収ではありません。 ただ繰り返しますが各健保組合では独自に規定を決めることが出来るためにごく一部の健保ではその年のそれまでの収入や前年の収入を基準とすることがあります。 ですからかならず夫の所属する健保組合に確認することが大事です。 >本来なら11月の時点で健康保健から脱退する手続きをしていなければならないことが判明しました。 恐らくそういう規定の健保組合なのでしょう。 >そして、今まで脱退の手続きをして来なかったペナルティとして、 「今後1年間は主人の健康保険に入れることはできない。 」ときつく言われてしまいました。 これもそういう規定の健保組合なのでしょう。 >私の知識不足でこのようなことになってしまったので、過去に遡って主人の健康保険組合を脱退をし、既に給付を受けてしまった医療費の支払いをしなければならないのは自業自得でしょうがないと納得しています。 ただ、『今後1年間は健康保険に加入できない』というのはどうしようもないことなのでしょうか・・・ 健保組合がそういう判断を下したのならそう従わざるを得ないでしょう。 また遡って扶養の資格を取り消されるとなると、今後国民健康保険に入るとなるとその資格を取り消された時点から保険料を請求されると思います。 しかし保険が適用されるのは手続きをした時点からになりますので、健保組合に返還する金額については全て自己負担になると思います。 またいつの時点で扶養に再度認定されるのかを健保組合にきちんと聞いて、その時期が来たらすぐに申請を出して扶養に戻ることです。 >あと2ヶ月で出産になる為、今から働きに出るわけにもいかず、今後の出産費用や産まれてくる子供の健康保険代、私の国民年金保険料なども考えると、不安で仕方がありません。 生まれてくるお子さんについては健保組合は扶養と認めると思いますよ、一応質問者の方のこの問題とは別ですから。 ただ国民年金も資格を取り消された時点からの保険料の支払になるでしょうね。 大変お気の毒ですが、健保組合の決定であれば如何ともし難く、以上のようになると思われます。 起こってしまったことをくよくよしても仕方ありません、現実は現実として受け入れることです(といっても難しいでしょうが)。 出産と言う大事が控えているのですから、そのような気持ちでいることはよくないと思います。 気持ちを切り替えて丈夫なお子さんを生んでください。 この回答への補足 わかりやすい回答をありがとうございました。 主人の会社の総務の方からも確認してもらった所、今になって収入が超えていたことが判明したことが契約違反として問題となっているようでした。 fk26さんのご指摘通り、健康保険組合の判断は絶対で、とてもとても厳しいのだそうです… 私は、一昨年の12月まではフルタイムの仕事をしていたので、一昨年12月分のお給料が昨年の1月に20万円程入っています。 「今後向こう1年間の収入が130万円を超える見込み」という定義から見ると、給料の月額(約108,000円)は超えていないので扶養になれるはずなのですが、主人の健康保険組合はそれまでの収入も考慮されてしまう組合になるんでしょうね。 前回の回答のように健保の扶養の規定には様々ありますが、第3号被保険者の規定は一律で前回の回答のように政管健保と大多数の組合健保等を初めとした一般的に多くの健保の扶養規定と全く同じです。 要するに多くの健保の場合は扶養になれると言うことと第3号被保険者になれると言うことはイコールなのですが、ごく一部の健保はそうでない、つまり健保の扶養にはなれないが第3号被保険者にはなれるというということが起こりうるのです。 そしてまさに質問者の方のケースがそれです。 それと補足は補足の欄に書かずにお礼の欄に書いたほうがいいですよ。 なぜかというとここのシステムは回答する側から見ると下記のようになっています。 通知メールの仕様 「受信する」と設定 自分の回答に対する質問者のお礼及び補足、他の回答者の回答、それに対する質問者のお礼及び補足と全てに通知メールが来ます。 「受信しない」と設定 自分の回答に対する質問者のお礼のみ通知メールが来ます。 ということで通知メールを「受信する」と設定すると、何でもかんでもメールが来てハンパじゃない。 だから通知メールを「受信しない」と設定してあるのです。 すると自分の回答に対する質問者のお礼のみ通知メールが来ますが、補足に関しては来ません。 ですから補足欄に書いても回答者にはわかりません。 この回答は以前の自分の回答を見返していたら、偶然補足を発見したものでそれがなければ永久に補足に気付かなかったかもしれません。 使用のマニュアルと違うかもしれませんが、システム自体がおかしいので仕方ないかもしれません。 いろいろと丁寧に教えていただき、ありがとうございました。 このようなシステムになっているんですね。 回答者さんの立場になったことがない人には、わかりにくいシステムですね。 教えていただき、ありがとうございます。 今回のことで、保険や税金についてわからないことはまずきちんと自分で調べることが大切だな、と痛感しました。 今後はこの様なことがないように、しっかり勉強していきたいと思います。 いろいろと助けていただき、本当にありがとうございました。 厳しいですねー。 130万の見込みですから見込みがずれる事 だって考えられますよね。 たまたま臨時賞与 がでたとか。 うちの会社が加入している保険組合は、単発 的に130万超えたのであれば扶養としてく れます。 通勤手当を含めて130万なのか含めないで 130万なのかは素人では判断つきませんよ ね。 だから派遣会社に確認したのに、これで は踏んだり蹴ったりですね。 悪意があってやったことではない、っていう ことで『今後1年間は健康保険に加入できな い』というのは取りやめにしてもらえないの でしょうか? 11月の時点で健康保健から脱退する手続きを しなければならないのであれば11月から国 保に加入できます。 健康保険組合に返金して も国保から戻ってきます。 ただ問題は国保税+国民年金ですよね-。 国保は18年の所得を元に19年7月から 20年6月で払いますから、今、国保税計算 するのは18年の所得です。 20年7月から21年6月までの国保税は 19年の所得が元になります。 でも収入が130万くらいなら所得にすると 30万程度ですから年間で5,6万くらいだ と思います。 ただ国民年金は月14000円 くらいですから高いですよね。 派遣会社に確認したのですから、お前らの 指導が悪いから私が迷惑した!ってことで 、『今後1年間は健康保険に加入できない』 は無しにしてもらえないものですかねー。 担当者でダメなら責任者に変わってもらって 話つけてはいかがでしょうか? とりあえずやるだけやってみたほうがいいと 思います。 主人の会社の総務の方からも確認してもらった所、悪意があったか、なかったではなく、今になって収入が超えていたことが判明したこと、届出をしていなかったことが契約違反として問題となっているようでした。 健康保険組合の判断は絶対で、とてもとても厳しいのだそうです… 一昨年の12月まではフルタイムの仕事をしていたので、一昨年12月分のお給料が昨年1月に入っていたのも、派遣の担当さんの年収見込みを誤らせる原因だったかもしれません。 nik670さんのアドバイスをもとに、国民健康保険代がどの位になるかを計算してみました。 昨年の私の所得だと年間15万円!! 大阪は全国でも国民健康保険代が高い地域のようです。 フルタイムの時の年収を基にした国保の金額なんて TT 今回のことで、いろいろ税金や保険に詳しくなったので、高い勉強代だったと思うようにします。 ありがとうございました。 A ベストアンサー こんにちは、bunkou8さん。 しかし、必ず外れるとは限らず、各保険組合によっても対応はまちまちなので、結論としてはご主人の会社の保険組合に電話をして確認しないと分らない。 ご主人の保険は保険組合ではなくて、政管保険かも知れませんのでそ、のあたりも調べる必要も有りますし、一度電話してみるのが一番良いと思いますよ 一般的に、年間所得が130万円を超える場合と言う、大まかな表現でザックリと、どんぶり勘定で説明されている事が多いのですが、実はもう少し複雑なシステムになっています。 年間ではなく月単位で判定するシステムになっています この質問の回答は凄く複雑なので、書いて説明すると永~~~くなりますので、参考URLのベストアンサーの回答者さんの説明をお読み下さい。 参考URLです。 html 他力本願で申し訳ございませんが、お役に立てば嬉しいです。 Q 扶養控除の金額を超えた場合どうなるかを教えて下さい。 現在、23歳で今年の3月末まで2年弱フルタイムアルバイトとして働いていました。 父の扶養に入っていて、去年の収入が140万~150万と103万?を超えてしまっているのですが、この場合どうなるのでしょうか? 私自身、お恥ずかしいですがまったく保険や税金の仕組みが分かっておらず 最近市民税の封書が届き気付いたのですが、 一昨年までは来ていなかったので何も考えておりませんでした。。。 ちなみに前に働いていたお店は社員さんにも保険がなく、給与明細はメモ書き程度で、お給料の計算間違いなどもありました。 年末調整もしてくれていないと思うのですが。。。 私もよく分かっていなかったので、確定申告などもしていません。 扶養控除の金額が超えた場合、罰金はいくらぐらいくるのでしょうか? 私が知っていればしっかり対処できた問題だと思い 今になって色々調べているのですが、 難しい文章が多くなかなか理解できません。 詳しい方に、是非教えていただけたら嬉しいです。 現在、23歳で今年の3月末まで2年弱フルタイムアルバイトとして働いていました。 父の扶養に入っていて、去年の収入が140万~150万と103万?を超えてしまっているのですが、この場合どうなるのでしょうか? 私自身、お恥ずかしいですがまったく保険や税金の仕組みが分かっておらず 最近市民税の封書が届き気付いたのですが、 一昨年までは来ていなかったので何も考えておりませんでした。。。 ちなみに前に働いていたお店は社員さんにも... A ベストアンサー 扶養には税金上の扶養と健康保険の扶養とがあり別物です。 税金上の扶養は1月から12月までの収入が103万円以下であることが必要で、健康保険の扶養は、通常、向こう1年間に換算して130万円以上の収入(月収108334円以上)があるとはずれなくてはいけません。 お書きの内容だと、去年おそらくお父様は税金上も健康保険も貴方を扶養にしていると思われます。 まず、税金上の扶養は今からでもいいので、お父様が貴方の扶養をはずす確定申告をしてもらい控除分の税金を納めてもらうことです。 >扶養控除の金額が超えた場合、罰金はいくらぐらいくるのでしょうか? 今、すれば延滞金(罰金)は、ほとんどかからないでしょう。 ただ、控除分の所得税は納めなくてはいけません。 もちろん、お父様が貴方を税金上の扶養にしていなければ追徴はありません。 扶養は貴方の所得が扶養の範囲でも、お父様がそのような申告を会社にしていなければ、税金上の扶養にはなっていません。 >年末調整もしてくれていないと思うのですが。。。 私もよく分かっていなかったので、確定申告などもしていません。 源泉徴収票をもらっていないなら発行してもらってください。 なお、源泉徴収票は雇用主が発行することが法律で義務づけられています。 年末調整されていないなら、確定申告すれば所得税戻ってきます。 また、国民年金払っていればその分控除でき、税金安くなります。 今からでも、源泉徴収票、年金の控除証明書、印鑑、通帳を持って務署に行き確定申告すればいいです。 あと、健康保険の扶養ですが、今、健康保険に入っているからいいということはありません。 貴方が健康保険の扶養からはずれなくてはいけないことが健康保険に分かった場合、もし、去年、貴方が受診していれば、さかのぼって扶養を外されますから、健康保険が負担した7割分の返還請求がお父様にきます。 扶養には税金上の扶養と健康保険の扶養とがあり別物です。 税金上の扶養は1月から12月までの収入が103万円以下であることが必要で、健康保険の扶養は、通常、向こう1年間に換算して130万円以上の収入(月収108334円以上)があるとはずれなくてはいけません。 お書きの内容だと、去年おそらくお父様は税金上も健康保険も貴方を扶養にしていると思われます。 まず、税金上の扶養は今からでもいいので、お父様が貴方の扶養をはずす確定申告をしてもらい控除分の税金を納めてもらうことです。 会社の健康保険にも加入しています。 扶養家族の条件には妻の年収103万以下、 会社の健康保険の条件には妻の年収130万以下です。 ・・・しかし!フタをあけてみたら105万の年収がありました。 なのに気付かず夫の私はいままでずっと扶養にいれてました。 (いまも入れ続けています) 妻には先日(6月)、市民税の納税通知書がきました。 このとき初めて103万を越えて105万であることを知りました。 これって夫の会社にバレる(=扶養解除になる)のでしょうか? またバレるとしたらどのタイミング(どのきっかけ)でバレて、 誰にどのようなペナルティがあるのでしょうか? 遡求されるものなのでしょうか? 夫に追徴課税のようなカタチになるでしょうか? どのくらい妻の詳細が夫の会社に伝わるでしょうか? また、それはどの時期(今年の春とか夏とか秋とか)に あるでしょうか? A ベストアンサー 以前給与・社保関係の仕事をしていました。 時々税務署から扶養関係の調査依頼が来てました。 時期については記憶が怪しいです。 すみません。 妻が市民税の課税対象になっているけど、扶養で間違いありませんか?みたいな。 妻の詳細については夫の会社には伝わりません。 そこで会社は妻の過去3年間の源泉徴収票、もしくは非課税証明を提出して頂き調査します。 扶養でなかったと見とめられる場合、遡って年末調整をし直して、不足分を即徴収、後日夫に追徴課税です。 追徴課税に関しては会社に連絡があったことはありませんから個人に通知されるのではないでしょうか。 扶養はその年の年末時点で判断され年末調整しますので、また103万円怪しいようなら抜いておいた方がいいかもしれません。 実際103万円以内であれば、年末に扶養に戻せばいっぱいお金が戻ってきますし。 年末で慌てて外すと戻るどころか徴収されますし。 今は厳しくなってますので、ごまかそうとしてもばれます。 去年分だけでしたら今からでも修正申告できるかもしれませんから税務署に相談してみてください。 つたない文章ですみません。 Q 妻の収入が月108、333円を超え扶養家族の認定取り消しといわれました。 妻が今年から仕事を2カ所で始め、4月から7月の4ヶ月間月108,000円を超えたので、共済組合から、扶養家族の認定を取り消すといわれました。 年間130万を超えるといけないのはわかっていたので、2つの仕事のうちの一つは8月にはやめて、年間トータルで120万円くらいになるように調整して考えていました。 また再認定はしてもらえるようですが、4月から7月はさかのぼって認定取り消しで、医療費や扶養手当を返金せよということです。 これはしかたのないことなのでしょうか。 あくまでも年間の収入で考えていたので、どうも納得いきませんが、そういう規定になっているといわれました。 こういう件に詳しい方のご意見をお待ちしています。 A ベストアンサー まず言っておかねばならないのは、健康保険の扶養については法律等で全国統一のはっきりした決まりがあるということではないということです。 各健保組合では独自に規定を決めることが出来るということです、もちろん厚生労働省のガイドラインがあってそれから大きく逸脱することは許されませんが、許容範囲の中ではかなり違っていることもありうるのです。 ですから究極的には健保に聞かなければ正確なことはわからないということです。 ですがそれでは全く回答にならないので、一般的なことを言えば扶養については所得税と健康保険との二つの面があり、この二つがごっちゃになり誤解が多いようです。 所得税の面で言うとある年の1年、つまり1月から12月までの実際の収入が103万円以内なら扶養、超えれば扶養になれないということです。 しかし健康保険の面で言うと考え方が全く違います。 「今後向こう1年間の収入が130万円を超える見込み」という一般的な定義なのです。 これは非常にわかりにくい定義なのです。 まずこれは所得税のように1月から12月の1年間ということではありません、具体的に言うと月単位で考えてください、その月の給与に12(向こう1年ですから12ヶ月ということです)を掛けて130万円を超えるか否かということです。 例えば就職してもらった給料の月額が約108330円(12ヶ月を掛けると約130万円になる)以下ならば「今後向こう1年間の収入が130万円を超える見込み」ではないということで扶養になれるのです。 そしてその状態が続けばその間は扶養のままです。 しかしある月から例えば昇給等(パートの場合では勤務時間の延長等も含む)でこの金額以上になれば「今後向こう1年間の収入が130万円を超える見込み」となってその月から扶養の資格を失うということです。 つまり過去についてはいくらもらっていたかは関係ありません、あくまでもその月にどれくらい収入があったかということであり、それが続く見込みであるということです。 別の例を挙げると例えば月20万円の給与で1月から6ヶ月だけ働くとします、7月から12月までは無職だとします。 するとこの年の収入のトータルは130万円以下なので1月から12月まで扶養になれるという考え方は間違いです。 そして2月から6月までも同様の計算になり、扶養になれません。 もう一つ極端な例を挙げれば、1月に就職して月給が140万円だったとします、そしてその月でやめたとします。 するとこのひと月で130万円を超えてしまいます、ですからこの年は2月から12月までも扶養になれないという考え方は間違いです。 さて以上のことが一般的な解釈です。 ただし繰り返しますが究極的には健保に聞かなければ正確なことはわからないということです。 そして健保組合だけでなく、共済組合にも扶養の規定が同じようなところがあるということです。 >年間130万を超えるといけないのはわかっていたので、2つの仕事のうちの一つは8月にはやめて、年間トータルで120万円くらいになるように調整して考えていました。 前述のように一般的に多くの健保組合や共済組合では年間と言うサイクルでは考えていません。 ですから年間トータルと言うことではありません。 >また再認定はしてもらえるようですが、4月から7月はさかのぼって認定取り消しで、医療費や扶養手当を返金せよということです。 これはしかたのないことなのでしょうか。 そうですあくまでもその月の月額が約108330円を超えていればその時点で扶養を外れることになり、それ以降は当然扶養ではないのでその間の医療費で共済組合が負担した7割分(自己負担が3割だから)は共済組合は請求することになるのはやむを得ません。 >あくまでも年間の収入で考えていたので、どうも納得いきませんが、そういう規定になっているといわれました。 その共済組合はそのような規定なので、致し方ありません。 まず言っておかねばならないのは、健康保険の扶養については法律等で全国統一のはっきりした決まりがあるということではないということです。 各健保組合では独自に規定を決めることが出来るということです、もちろん厚生労働省のガイドラインがあってそれから大きく逸脱することは許されませんが、許容範囲の中ではかなり違っていることもありうるのです。 ですから究極的には健保に聞かなければ正確なことはわからないということです。 ですがそれでは全く回答にならないので、一般的なことを言えば扶養について... Q 年収と扶養、年収を130万円越えた場合の国民健康保険や年金について教えてください。 他の方々の似た質問や回答、他サイトも見ましたが混乱するばかりなので質問させて頂きました。 私は33歳、契約社員です。 以前はきちんと働いていましたが、病気で退職し、サラリーマンの父の扶養に入り生活をしていました。 年金も全額免除してもらっている状態です。 現在は体調が良くなったため、週24時間程度で勤務を続けております。 (併せて、簡単なWワークをしており、そちらで月1万程度もらっています) 雇用保険のみ加入しています。 あとお給料から引かれているのは所得税です。 このまま働くと、130万円を少し越える程度になりそうです。 以下に質問をまとめさせて頂きます。 中には国民健康保険料は「継続して一定の収入がある人であり年収は関係ない」という話もあり混乱しております。 きちんと伺いたいことがまとめられていないかもしれませんが、 知識のある方、ご助言頂けると助かります。 よろしくお願い致します。 年収と扶養、年収を130万円越えた場合の国民健康保険や年金について教えてください。 他の方々の似た質問や回答、他サイトも見ましたが混乱するばかりなので質問させて頂きました。 私は33歳、契約社員です。 以前はきちんと働いていましたが、病気で退職し、サラリーマンの父の扶養に入り生活をしていました。 年金も全額免除してもらっている状態です。 現在は体調が良くなったため、週24時間程度で勤務を続けております。 (併せて、簡単なWワークをしており、そちらで月1万程度もらっています) 雇用保険の... なお、子どもの扶養控除は廃止になりますが、今のところ成年者の扶養控除は廃止にはなりません。 いいえ。 国保は年収に関係なくかかります(もちろん所得が多ければ保険料は増えますが)し、130万円という数字は関係ありません。 ただ、130万円以上だと、親の健康保険の扶養にはなれません。 それは、通常、1年間に換算して130万円を超える見込み(月収108334円以上)になったとき、扶養からはずれなくてはいけません。 なので、本来、貴方は親の健康保険の扶養からはずれていなくてはいけません。 親の会社もしくは健康保険の事務局に確認されることをおすすめします。 年金は貴方だけの収入ではなく親の所得も関係しますが、130万円という数字は関係ありません。 全額免除がダメになったとしても一部免除になる可能性は十分あります。 詳しくは役所の年金担当部署でご確認ください。 >中には国民健康保険料は「継続して一定の収入がある人であり年収は関係ない」という話もあり混乱しております。 なにが正しいのでしょうか? いいえ。 間違いです。 >来年以降、もっと体調が良くなったら、週32時間程度で働こうと考えています。 その時に会社で厚生年金に入るようになったら、年金額免除とか関係なくなるのでしょうか? そのとおりです。 厚生年金を払うなら、それとは別に国民年金として払うことはなくなります。 >年収を130万円~140万程度の国民健康保険の毎月の負担額はいくら位なのでしょうか? 国保の保険料は市町村によって計算方法が異なるため何とも言えません。 役所の担当部署に聞かれることをおすすめします。 原則、交通費は非課税です。 社会保険の扶養認定の場合は、その年収の条件130万円には総支給額でみます。 >経済的にギリギリの生活をしておりますので、このまま働いて、年収がほんの少し130万を越えてしまうことで、来年度以降に負担が増えてしまうことが心配です。 今より負担が増えるのは確かでしょう。 なお、子どもの扶養控除は廃止になりますが、今のところ成年者の扶養控除は廃止にはなりません。 いいえ。 国保は年収に関係なくかかります(もちろん所得が多ければ保険料は増えますが)し、130万円という数字は関係ありません。 ただ、1... A ベストアンサー 社会保険の被扶養者になれるのは、原則として、今後12ケ月間の収入見込額が130万円以下の場合となっています。 ご質問のように、収入が不定期で予想が立たない場合は、社会保険事務所でも、担当者によって回答が違います。 私が過去に社会保険事務所に質問をした時の回答は、下記のようなものでした。 ある程度平均して収入がある場合は、3ケ月程度の期間の平均から、年収見込額が130万(月平均108千円)になるか判断します。 全く予想が立てられない場合は、年間の収入が130万円を超えたときに扶養から外れてください。 その後、収入が減ったら再度扶養になる申請が出来ます。 (当然、収入証明書などが必要です) 従って、あまり神経質に考える必要は有りません。 確実に、130万円を超えそうだと判断された時点で、扶養から外れれば問題ありません。 当然ですが、扶養から外れた場合は、市の国民健康保険に加入し、年金も号数の変更が必要になります。 A ベストアンサー 扶養には税金上の扶養(正確には「控除対象配偶者」)と健康保険の扶養とがあり別物です。 税金上の扶養は1月から12月までの収入が103万円以下であることが必要で、健康保険の扶養は、通常、向こう1年間に換算して130万円以上の収入(月収108334円以上)があるとはずれなくてはいけません。 また、103万円を超えても141万円未満であれば、ご主人が「配偶者控除(38万円)」を受けられなくなっても、控除額は減りますが「配偶者特別控除(38万円~3万円、貴方の年収が増えると控除額は減ります)」を受けることができます。 通常、130万円以上だと健康保険の扶養をはずれ、その保険料や年金の保険料を払わなくてはいけなくなり、その額が大きいため140万円や150万円の年収では130万円ぎりぎりで働いたより世帯の手取り収入が減ってしまう、もしくは変わらないということになるのです。 103万円を超えると確かに貴方やご主人の所得税や住民税は増えますが、働いた以上にかかることはありません。 なので、130万円ぎりぎりで健康保険の扶養からはずれなければ、働いたなりに世帯の手取り収入は増えます。 ただ、貴方のご主人の会社で「家族手当、扶養手当」が支給されている場合、103万円もしくは130万円を超えると支給されなくなるということがあります。 これは、会社の規定なのでご主人の会社に聞かないとわかりません。 もし、103万円を超えると支給されなくなるなら、その額によっては103万円以下に抑えるという選択もあるでしょうね。 >103万を超えると、扶養控除の問題、市民税などもかかわると言われて、困ってしまっています。 市民税ってどのくらいくるのでしょうか? 110万円だとした場合で基礎控除以外の控除がないとした場合 住民税は「均等割」と「所得割」の2つの課税です。 なお、103万円でも所得税はかからなくても、住民税(均等割4000円、所得割5000円)はかかります。 >旦那の税金もかなり増えるのでしょうか? ご主人の所得により所得税の税率変わるので何とも言えませんが、普通の所得なら税率5%か10%でしょう。 7万円収入が増えますので、税金の増額分引いても手取り収入はプラスです。 扶養には税金上の扶養(正確には「控除対象配偶者」)と健康保険の扶養とがあり別物です。 税金上の扶養は1月から12月までの収入が103万円以下であることが必要で、健康保険の扶養は、通常、向こう1年間に換算して130万円以上の収入(月収108334円以上)があるとはずれなくてはいけません。 また、103万円を超えても141万円未満であれば、ご主人が「配偶者控除(38万円)」を受けられなくなっても、控除額は減りますが「配偶者特別控除(38万円~3万円、貴方の年収が増えると控除額は... A ベストアンサー まず言っておかねばならないのは、健康保険の扶養については法律等で全国統一のはっきりした決まりがあるということではないということです。 各健保組合では独自に規定を決めることが出来るということです、もちろん厚生労働省のガイドラインがあってそれから大きく逸脱することは許されませんが、許容範囲の中ではかなり違っていることもありうるのです。 ですから究極的には健保に聞かなければ正確なことはわからないということです。 ですがそれでは全く回答にならないので、一般的なことを言えば扶養については所得税と健康保険との二つの面があり、この二つがごっちゃになり誤解が多いようです。 所得税の面で言うとある年の1年、つまり1月から12月までの実際の収入が103万円以内なら扶養、超えれば扶養になれないということです。 しかし健康保険の面で言うと考え方が全く違います。 「今後向こう1年間の収入が130万円を超える見込み」という一般的な定義なのです。 これは非常にわかりにくい定義なのです。 まずこれは所得税のように1月から12月の1年間ということではありません、具体的に言うと月単位で考えてください、その月の給与に12(向こう1年ですから12ヶ月ということです)を掛けて130万円を超えるか否かということです。 例えば就職してもらった給料の月額が約108330円(12ヶ月を掛けると約130万円になる)以下ならば「今後向こう1年間の収入が130万円を超える見込み」ではないということで扶養になれるのです。 そしてその状態が続けばその間は扶養のままです。 しかしある月から例えば昇給等(パートの場合では勤務時間の延長等も含む)でこの金額以上になれば「今後向こう1年間の収入が130万円を超える見込み」となってその月から扶養の資格を失うということです。 つまり過去についてはいくらもらっていたかは関係ありません、あくまでもその月にどれくらい収入があったかということであり、それが続く見込みであるということです。 別の例を挙げると例えば月20万円の給与で1月から6ヶ月だけ働くとします、7月から12月までは無職だとします。 するとこの年の収入のトータルは130万円以下なので1月から12月まで扶養になれるという考え方は間違いです。 そして2月から6月までも同様の計算になり、扶養になれません。 もう一つ極端な例を挙げれば、1月に就職して月給が140万円だったとします、そしてその月でやめたとします。 するとこのひと月で130万円を超えてしまいます、ですからこの年は2月から12月までも扶養になれないという考え方は間違いです。 さて以上のことが一般的で多くの健保が取っている解釈です。 まず夫の健保が政管健保か組合健保かと言うことが問題です。 そして組合健保の場合は扶養の規定が政管健保に準拠しているかどうかが問題です。 A.夫の健保が政管健保かあるいは扶養の規定が政管健保に準拠している組合健保の場合 130万と言うのは「今後向こう1年間の収入が130万円を超える見込み」ということであり、具体的には給料の月額が約108330円を超えるかどうかと言うことです、年収ではありません、また過去の収入は問いません。 あくまでもこれからの月額が約108330円を下回るように働けばよいのです。 B.夫の健保が扶養の規定が政管健保に準拠していなくて全く独自の規定である組合健保の場合 この場合は例えば イ.その年の退職日までの収入が130万を超えるか ロ.前年の収入が130万を超えるか ハ.被保険者(夫)の前年の年収を(被保険者(夫)+被扶養者)で割った金額を超えるか などと言う規定の健保組合もありました、あるいはそれ以外の規定のある健保組合かもしれません、ですからこのような健保の場合には夫の健保に一々聞いて確かめるしかありません。 恐らく賞与についても独自の解釈をすると思われるので、そのことも含めて聞くしかありません。 ということでまず夫の健保が政管健保が組合健保かを確かめる必要があります。 健康保険証を見てください。 「健康保険で夫の被扶養者になる条件は政管健保と同じでしょうか」。 もし同じだ言われたら上記のAになります。 もし違うと言われたら上記のBになります。 この場合は夫の健保に扶養の条件を詳しく聞いて、それに沿うような形で扶養を外れないように働くということです。 >妻がフルタイムからパート勤務に変わることを計画しています。 ということは妻は現在は自らが社会保険に加入しているフルタイムの社員だが、パートに変わって給与が下がった場合にいつから質問者の方の扶養になれるか、と言うことが質問の主旨ということですか? >(参考:平成20年1月以降の給与合計は約113万円で、あと2か月ほどで130万円を超える見込みです。 ) これだと毎月の収入はよくわかりませんね、賞与なども入っているのでしょうか? 「質問者の方の健保がAであれば」 妻がパートになって月の収入が月額が約108330円を下回るようになれば、その月から質問者の方の健康保険の扶養になれます。 賞与は含まず毎月の給与が問題です。 「質問者の方の健保がBであれば」 この場合はわかりません、質問者の方の健保に聞くしかありません。 またこの場合ですと賞与等も含む場合もあります、その点も踏まえてすべてを健保に聞かねばなりません。 例えばロの様な健保だと、妻の今年の収入が130万を超えれば扶養になれるのは早くても再来年の1月になってしまいます。 まず言っておかねばならないのは、健康保険の扶養については法律等で全国統一のはっきりした決まりがあるということではないということです。 各健保組合では独自に規定を決めることが出来るということです、もちろん厚生労働省のガイドラインがあってそれから大きく逸脱することは許されませんが、許容範囲の中ではかなり違っていることもありうるのです。 ですから究極的には健保に聞かなければ正確なことはわからないということです。 ですがそれでは全く回答にならないので、一般的なことを言えば扶養につ... A ベストアンサー >交通費は非課税ではないのでしょうか? そのとおりです。 原則、非課税です。 ただ、マイカー通勤の場合は、金額によっては一部課税分があることもありますが…。 >扶養の認定(健康保険)での追徴金ということになるのでしょうか? いいえ。 それは、130万円を超えた場合、会社の「家族手当、扶養手当」が支給されなくなる、つまり、今までもらっていた手当の1年分(月1万で12万円)を返還というということでしょう。 それは、会社の決めた規則ですから、課税、非課税は関係ありません。 交通費を含め130万円未満の場合に支給する、となっているのでしょう。 ちなみに、私の会社も交通費も含み130万円以上だともらえなくなります。 また、健康保険の扶養の130万円未満というのは、健康保険によって収入のとらえ方が違います。 よく、このサイトでも「交通費も含んで130万円」という回答が多いですが、私の加入している健康保険では交通費は含みません。 なお、仮に健康保険の扶養をはずれても、追徴金などありません。 また、その間、貴方が病院にかかっていれば、7割分を返還しなくてはいけなくなりますが、それは会社ではなく健康保険から請求されます。 >交通費は非課税ではないのでしょうか? そのとおりです。 原則、非課税です。 ただ、マイカー通勤の場合は、金額によっては一部課税分があることもありますが…。 >扶養の認定(健康保険)での追徴金ということになるのでしょうか? いいえ。 それは、130万円を超えた場合、会社の「家族手当、扶養手当」が支給されなくなる、つまり、今までもらっていた手当の1年分(月1万で12万円)を返還というということでしょう。 それは、会社の決めた規則ですから、課税、非課税は関係ありません。 交通費を含め... Q 週4日、1日7時間勤務のパート労働者です。 夫の社会保険の扶養を外れないよう、年収130円未満で働くつもりでしたが、今年はこのままいけば超えてしまいそうです。 超えないように労働時間を抑えようとしましたが、現在の仕事内容では減らすわけにもいかず、上司の話でも減らしてもらっては困るとこのと。 夏冬の賞与もありがたいことですがいただけるようになりましたので、勤務時間、収入ともに増えることはあっても減ることはない状況です。 そこでご質問ですが、夫の社会保険の扶養から外れる場合、年収が確定した後の来年1月からでいいのでしょうか。 それとも超える見込みがわかった時点から切り替えなくてはならないのでしょうか。 月収が108000円を超えてもそのまま夫の扶養でいた場合、さかのぼって保険料を支払わなければならないという話を聞いたこともあります。 夫の職場は、政府管掌社会保険です。 また、私の職場で社会保険に加入できるかどうかはまだ未確認ですが、雇用保険には加入しています。 以上よろしくお願い申し上げます。 A ベストアンサー 健康保険の扶養には「妻自身が社会保険に加入しなければならない限界」と「夫の扶養の限界」とふたつがあるということです。 「妻自身が社会保険に加入しなければならない限界」 たとえパートでも法律上は概ね下記の条件に当てはまれば、会社は社会保険(健康保険・厚生年金)に加入させる義務があります。 1.常用な使用関係にあると認められる 2.所定労働時間が通常の労働者の概ね4分の3以上であること 3.1月の勤務日数が通常の労働者の概ね4分の3以上であること 要するに収入の金額ではなく労働時間で決まります。 ですから収入的には扶養でいられるはずでも、上記の条件で社会保険に加入しなければならないのです。 つまりあくまでも労働時間や日数が問題になり金額では有りません、ですから極端な話をすればパートなどで時給が安ければ年収90万でも労働時間や日数が足りていれば社会保険に加入しなければなりません。 逆に時給が高ければ年収140万でも労働時間や日数が足りていなければ社会保険に加入させなくてもよいのです。 「夫の扶養の限界」 まず言っておかねばならないのは、健康保険の扶養については法律等で全国統一のはっきりした決まりがあるということではないということです。 各健保組合では独自に規定を決めることが出来るということです、もちろん厚生労働省のガイドラインがあってそれから大きく逸脱することは許されませんが、許容範囲の中ではかなり違っていることもありうるのです。 ですから究極的には健保に聞かなければ正確なことはわからないということです。 つまり税金については国税庁をトップとしてそれぞれの税務署がその下にあるのでひとつの組織であり規定も統一されています、しかし健康保険については何らかの統括する機関がトップにあってその下に各健保がある統一された組織ではなく、各健保がバラバラに独自の規定を持って運営しているというのが大きな違いなのです。 まず夫の健保が協会(旧・政管)健保か組合健保かと言うことが問題です。 そして組合健保の場合は扶養の規定が協会(旧・政管)健保に準拠しているかどうかが問題です。 A.夫の健保が協会(旧・政管)健保かあるいは扶養の規定が協会(旧・政管)健保に準拠している組合健保の場合 「今後向こう1年間の収入が130万円を超える見込み」ということであり、具体的には給料の月額が約108330円を超えるかどうかと言うことです、年収ではありません、また過去の収入は問いません。 ですから退職して無職・無収入になれば、退職した翌日から扶養になれます。 B.夫の健保が扶養の規定が協会(旧・政管)健保に準拠していなくて全く独自の規定である組合健保の場合 この場合は例えば イ.その年の退職日までの収入が130万を超えるか ロ.前年の収入が130万を超えるか ハ.被保険者(夫)の前年の年収を(被保険者(夫)+被扶養者)で割った金額を超えるか などと言う規定の健保組合もありました、あるいはそれ以外の規定のある健保組合かもしれません、ですからこのような健保の場合には夫の健保に一々聞いて確かめるしかありません。 場合によっては扶養になるのは来年あるいは、再来年と言うこともありえます。 ということでまず夫の健保が協会(旧・政管)健保が組合健保かを確かめる必要があります。 健康保険証を見てください。 「健康保険で夫の被扶養者になる条件は協会(旧・政管)健保と同じでしょうか」。 もし同じだ言われたら上記のAになります。 もし違うと言われたら上記のBになります。 この場合は夫の健保に扶養の条件を詳しく聞いて、それに合せた対応をするしかありません。 またBの場合は扶養になれなくても、第3号被保険者にはなれることもあるので気を付けてください。 つまり夫の健保によって扶養の規定そのものが異なるということです。 話の順序として以下のようになります。 1.「妻自身が社会保険に加入しなければならない限界」 妻が職場で労働時間や日数が足りていれば社会保険に加入する、労働時間や日数が足りていなければ社会保険には加入しない。 2.「夫の扶養の限界」 これが問題になるのはあくまでも1で社会保険に加入していない場合です、1で社会保険に加入していない場合でなおかつ前述の夫の健保の扶養の規定に該当すれば扶養になれるということです。 ですから例えば 『年収90万でも労働時間や日数が足りていれば』 1の段階で引っ掛かり2の段階に行くまでもなく(つまり夫の扶養になれかどうか以前の問題として)社会保険に加入となります。 『140万でも労働時間や日数が足りていなければ』 1の段階では引っ掛かりませんが、2の段階で引っ掛かり夫の扶養にはなれません。 となれば会社で社会保険に加入するか国民健康保険(会社で社会保険に加入できなければ)に加入するしかないのです。 つまり夫の健康保険の扶養になるためには、労働時間や日数で1に引っ掛からずになおかつ収入で2に引っ掛からないということが条件になります。 要するに130万と言うのは1の「妻自身が社会保険に加入しなければならない限界」に引っ掛からない場合に有効なのですが、パートなどの場合はよほど時給が高くない限り1に引っ掛かってしまうので130万と言うのは殆ど意味がありません。 >夫の職場は、政府管掌社会保険です。 そうであれば上記のAになります。 >そこでご質問ですが、夫の社会保険の扶養から外れる場合、年収が確定した後の来年1月からでいいのでしょうか。 それとも超える見込みがわかった時点から切り替えなくてはならないのでしょうか。 ですから「今後向こう1年間の収入が130万円を超える見込み」ということであり、具体的には給料の月額が約108330円を超えるかどうかと言うことです、年収ではありません、また過去の収入は問いません。 つまり月額が約108330円を超えるようになった月から夫の健康保険の扶養を外れることになります。 >月収が108000円を超えてもそのまま夫の扶養でいた場合、さかのぼって保険料を支払わなければならないという話を聞いたこともあります。 遡って扶養を取り消されると言うことです。 下記の参考URLをご覧になってください。 これは協会(旧・政管)健康保険の場合ですが定期的な被扶養者認定状況の確認(検認)の実施について書いてあります。 」 とも書いてあります。 扶養を外れる収入があっても偶然検認の後であればすり抜けてしまいますが、1年後の翌年の検認で引っ掛かれば1年前のその時点に遡って扶養を取り消されて、上記のような処分を受ける可能性があります。 sia. html ですからあくまでも自己管理に依る自己申告であり、どこからも何も言われないからといって放置しておくと上記のようなペナルティがあるということです。 >また、私の職場で社会保険に加入できるかどうかはまだ未確認ですが、雇用保険には加入しています。 質問者の方の場合は前述の条件をとっくにオーバーしているはずで、質問者の方自身が社会保険に加入して夫の健康保険の扶養や第3号被保険者を外れなければいけないはずだったのです。 ただ会社が保険料の半額負担をケチって社会保険に加入させなかったと言うことでしょう。 健康保険の扶養には「妻自身が社会保険に加入しなければならない限界」と「夫の扶養の限界」とふたつがあるということです。 「妻自身が社会保険に加入しなければならない限界」 たとえパートでも法律上は概ね下記の条件に当てはまれば、会社は社会保険(健康保険・厚生年金)に加入させる義務があります。 1.常用な使用関係にあると認められる 2.所定労働時間が通常の労働者の概ね4分の3以上であること 3.1月の勤務日数が通常の労働者の概ね4分の3以上であること 要するに収入の金額ではなく労働...

次の

たくさん稼ぎたいけど!フリーターが130万円以上稼ぐと損をする?

うっかり130万円を超えてしまったとのことですが… 結構思いっきり超えてしまったのでしょうか? 社会保険では扶養の条件として、年収130万円以下を条件としています。 この108,334円を継続して超えてしまうともちろん扶養は外されます。 逆を言えば、継続していなければ108,334円を超えても、年収130万円を超えてしまってもセーフ、という場合もあるのです。 例えば、毎月の収入を10万円としていれば月額・年収ともに扶養範囲内です。 ただ、一時期だけ残業が増えてしまい、残業手当を含めて月収20万円になってしまった、或いは今年は寸志の支給され20万円もらえたということもあると思います。 その場合、その月はもちろん年収としても条件を超えてしまいますが、継続して(大体3ヶ月~)条件を超えて収入を得ているわけではないので、この場合はセーフとなるのです。 これは一般的なけんぽ協会の場合なので、企業独自の健保組合の場合はもっと細かな規約等があってNGとなることが多いですが…。 国保は仰るとおり前年の所得に応じて保険料が変動しますので、上限を気にせず収入を得られるという点では、もう「働けるだけ働いて収入を得る」しかありません。 また、ご自身が被保険者として保険料を納付するのであれば、可能ならばお勤め先に相談して社会保険に加入させてもらった方が保険料の負担も減りますし、厚生年金加入期間分は将来受給する年金にも反映するのでその方が良いと思います。 勤務時間を増やすことなど難しいのであれば、逆に勤務時間を減らし、再度扶養範囲内として勤務するかです。 一度扶養を外れたからと言って、ずっと扶養に戻れないということはありませんので、また条件をクリアした勤務体系に戻せば扶養になることは可能です。

次の