確定申告で控除できる交通費は?個人事業主と会社員のちがいも徹底解説します!

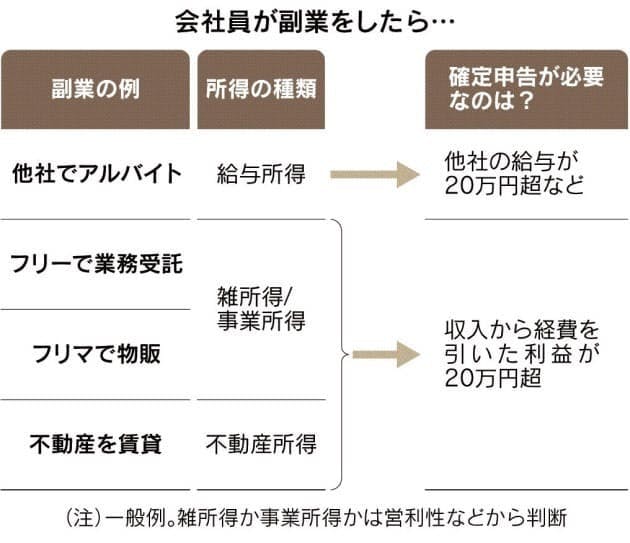

確定申告とは? 確定申告とは、1月1日から12月31日までの所得金額を求めて、所得税額を確定させ、過不足分を納付、または還付するものです。 毎年、基本的に2月16日から3月15日までの1ヵ月間が「確定申告」の期間となります。 確定申告の必要がある人が申告を行わなかったり、この期間を過ぎてしまったりすると、追徴課税が発生する可能性もあります。 必ずこの期間中に申告を行いましょう。 なお、法人の確定申告は、1月1日から12月31日までとは限らず、企業ごとの事業年度期間中の所得で計算します。 申告期間も、決算の日の翌日から2ヵ月以内となっています。 確定申告と年末調整の違い 年末調整も、確定申告と同様に、1年間の収入と控除額を計算して、課税所得額やそれにかかわる所得税を求める行為です。 それでは、年末調整と確定申告の違いはどこにあるのでしょうか。 年末調整は、一部例外はありますが、企業が自社で給与を支払っている従業員に対して行うものです。 従業員は、年末調整用の書類を書くことはありますが、自分自身で税額を計算したり、税務署に書類を提出したりする必要はございません。 また、所得税の還付や徴収も、企業が行ってくれます。 一方の確定申告は、原則として従業員自身で書類を作成、提出する必要があります。 また、内容も、年末調整が一部の控除に対してのみ金額を反映させているのに対し、確定申告では利用できるすべての控除を反映させた上で、正確な納税額を求めることになります。 確定申告の必要がない場合 次の各項に該当している場合は、確定申告を行う必要はございません。 会社で年末調整をしている 会社で年末調整をしていて、1年分の所得額が確定し、還付や徴収が済んでいるという方については、基本的に確定申告を行う必要はございません。 ただし、確定申告が必要なケースや、申告することで税金が返ってくるケースもありますので、自分が該当するかどうかの確認はしておきましょう。 所得が少額である 働いていない場合でも、銀行の利息を受け取ったり、フリマアプリで物を販売したりして、少額の収入を得ることがあります。 その全員が確定申告をしているのかというと、決してそうではございません。 年間の所得金額が38万円以下の方については、収入があっても確定申告の必要はないのです。 所得税の計算を行う際は、所得額からさまざまな控除をすることになります。 誰でも利用できる控除に、38万円の「基礎控除」があります。 所得が38万円以下の方については、基礎控除を差し引くことで課税所得額が0円になるため、所得税がかかりません。 そのため、確定申告の必要もないというわけです。 この場合の所得とは、収入から経費を引いた金額です。 例えば、手作り品を販売して40万円の収入を得ていても、材料費や出展料に15万円かかっていた場合、収入-経費=25万円となり、所得が38万円以下になるので、確定申告の必要はございません。 ただし、このような場合も、税務署の問い合わせを受けた際に、明確な返事ができるように、経費と収入の一覧表などは作成しておかなければいけません。 社員で確定申告が必要な場合は? 会社に勤めている方は、多くの場合、年末調整を行うため、確定申告を行う必要はございません。 しかし、以下の項目に該当する方は、確定申告をする必要があります。 2ヵ所以上から給与をもらっている 2ヵ所以上から給与をもらっている場合、確定申告をしなければならない可能性があります。 例えば、A社とB社で働いているとします。 A社で「給与所得者の扶養控除等(異動)申告書」を提出していたら、A社で年末調整を行うことになりますが、B社では年末調整がされません。 「2社両方で年末調整をしてもらう」ことはできないので、B社からの給与については確定申告をする必要があります。 扶養控除等(異動)申告書を提出しないで働いていると、毎月引かれる税金の額も高額になります。 確定申告を行うことで、余計に差し引かれた所得税を還付してもらえるのです。 ただし、1年間に2社から給与をもらっていても、確定申告の必要がないケースもあります。 まずは転職をしたケースです。 以前の会社の源泉徴収票を転職先に提出すれば、転職先での年末調整だけになります。 そして、A社で勤務しながら同時にB社から給与をもらっていても、「B社の年間の給与額とそれ以外の雑所得などの合計額が20万円以下」の場合は、確定申告の必要はございません。 とはいえ、後者のケースで、「B社の給与から所得税を徴収されている」ときは、徴収されていた所得税を還付してもらえる可能性があるため、確定申告すべきか検討してみるとよいでしょう。 年収が2,000万円を超える 給与所得者のうち、年収2,000万円を超える場合は、年末調整ではなく、確定申告をしなければいけません。 この「年収2,000万円」というのは、手取りや所得ではなく、あくまでも収入です。 社会保険料や税金などを差し引く前の支給額が、年間で合計2,000万円を超える場合は、確定申告をしなければなりません。 なお、この場合、該当者には会社から通知があります。 また、年末調整をしない従業員に対しても、「源泉徴収票」は発行されますから、「支払金額」の欄を見れば、年間の給与収入がわかります。 給与以外の所得が年20万円を超える場合 給与を1ヵ所からしか受け取っていない場合でも、給与以外の所得が年間20万円を超えた場合は確定申告が必要です。 所得とは、収入から経費を差し引いた金額になります。 これは、本業で給与を取得しながら、副業で収入があるケースが想定されます。 例えば、自分が住んでいない持ち家を人に貸しているという場合や、オークションなどで思わぬ高値の取引をしたという場合、アフィリエイトで稼いでいる場合などは、確定申告が必要になる可能性があります。 確定申告のパターン別対応法 確定申告には、所得税の申告のために「確定申告すべきケース」と、納めすぎた税金を還付してもらうために「確定申告したほうがいいケース」があります。 パターン別に対応法を見ていきましょう。 住宅ローンを組んで購入した場合 「住宅ローン控除」などと呼ばれることもある「住宅借入金等特別控除」は、住宅ローンを組んで家を購入したときのための制度です。 住宅借入金等特別控除を受けるためには、購入した初年度に確定申告をする必要があります。 2年目からは年末調整の処理になります。 省エネやバリアフリーといった控除対象となる増改築工事を行った場合も、確定申告によって還付金が戻ります。 医療費の金額が高かったとき 家族の年間の医療費が10万円を超えた場合、もしくはセルフメディケーション税制の対象となる薬の購入額が12,000円を超えた場合は、確定申告をすることで所得控除を受けられる可能性があります。 ただし、利用できるのは医療費控除かセルフメディケーション税制のどちらか一方だけで、併用はできません。 ふるさと納税などの寄付をしたとき 寄付金控除の対象となる団体へ寄付をし、証明書を発行してもらった場合は、確定申告することで寄付金控除が受けられる可能性があります。 また、寄付金控除のうち、ふるさと納税に関しては、「ワンストップ特例」を利用することができれば、確定申告の必要がなくなります。 ワンストップ特例は、「寄付した自治体が5ヵ所以内」「ふるさと納税以外に確定申告で申告すべきことがない」「納税先の自治体に申請書を提出している」という3つの条件を満たせば利用できます。 保険金を受け取ったとき 受け取った保険金の種類によって、対応が変わります。 ・非課税のもの(確定申告は不要)入院給付金、手術給付金、所得補償などには所得税がかかりませんから、確定申告も不要です。 ・課税されるもの(確定申告が必要)保険金の満期や解約によってお金を受け取った場合、保険料を支払った人と保険金を受け取った人が同じ場合に所得税がかかります。 一方、別の人が受け取った場合、所得税はかかりませんが、贈与税がかかります。 また、死亡保険金は、誰が保険料を支払っていたかによって税金の種類が変わります。 支払者と受取人が同じ場合は、所得税がかかることになるため、確定申告が必要です。 一方、支払者と被保険者が同じで受取人が異なる場合は相続税の対象になり、支払者、被保険者、受取人すべてが異なる場合は贈与税の対象です。 事故の慰謝料を受け取ったとき 交通事故などに遭ったとき、加害者からお見舞金や慰謝料という名目で受け取るお金は非課税です。 そのため、確定申告の必要はございません。 ただし、必要経費になるはずのものを補填された場合などは、所得税の対象になるケースもあります。 退職金を受け取ったとき 通常は、退職金を受け取る段階で退職所得にかかる所得税額を計算し、会社が徴収してくれます。 このような場合は、別途確定申告をする必要はございません。 「退職所得の受給に関する申告書」を会社に提出していれば確定申告は不要です。 個人事業主に確定申告が必要なの? 多くの場合、個人事業主は確定申告をする必要があります。 個人事業主は、確定申告をすることによって、所得税の過不足を調整し、納付をしたり還付を受けたりすることになります。 また、所得金額が38万円以下の場合は申告が不要となります。 ただし、収入よりも経費が上回って赤字になっている場合、青色申告をしている事業者であれば損失の繰り越しができますから、やはり確定申告をしたほうがいいでしょう。 ・確定申告の申請方法個人事業主の確定申告では、「確定申告書B」を使用します。 この申告書の記入は、国税庁のウェブサイト「」で行うことができます。 項目に数字を書き込んでいくだけで自動計算されますので便利です。 ・住民税、消費税の確定申告について所得税の確定申告と同時に、翌年度の住民税が決定します。 そのため、所得が少ないなどの理由で確定申告をしない場合は、別途、住民税の申告書を市区町村役場に提出する必要があります。 なお、消費税を課税される個人事業主(課税事業者)の場合は、消費税の申告もする必要があります。 事業開始後3年目以降で、前々年度の課税売上高が1,000万円以上の場合、課税事業者に該当します。 ただし、前々年度の課税売上高が1,000万円を超えなかった場合でも、課税事業者になる可能性があります。 条件としては、前年1月1日~6月30日の期間だけで課税売上高が1,000万円を超え、なおかつ同期間に支払った給与の合計額が1,000万円を超えた場合です。 ただし、このくらいの規模になってくると、法人化したほうがメリットのあるケースもあります。 青色申告と白色申告の違いは? 個人事業主の決算は、「青色申告」か「白色申告」のどちらかを選んで行うことになります。 その違いを認識しておきましょう。 青色申告とは? 青色申告は、起業の日から2ヵ月以内に、「所得税の青色申告承認申請書」を税務署に提出した事業主が利用できる申告方法です。 原則として複式簿記で帳簿をつけなければいけませんが、65万円の青色申告特別控除を受けることができます。 また、赤字を3年間繰越できる、減価償却費を30万円まで一括計上できるなどのメリットがあります。 白色申告とは? 白色申告は、「所得税の青色申告承認申請書」を提出しなかった事業主が利用することになる申告方法で、これといった節税面でのメリットはございません。 2013年までは、前々年分または前年分の所得が300万円を超えなければ、記帳と帳簿書類の保管が義務ではなかったので、白色申告は大きなメリットでした。 ですが、2014年から単式簿記で記帳した帳簿書類の保管が義務付けられていますので、白色申告ではなく、青色申告を利用したほうがいいでしょう。 法人に確定申告は必要なの? 法人は、事業年度ごとに決算業務を行って確定申告をする必要があります。 それによって、法人税や法人住民税、法人事業税、消費税などの金額が決定することになります。 そのため、確定申告を行う時期はそれぞれの企業によって異なります。 ・確定申告の流れ法人の確定申告の流れとしては、まず決算を行います。 それから消費税の確定申告(該当する場合のみ)、法人税の確定申告、住民税と事業税の確定申告を行うことになります。 ただし、法人の決算や確定申告を企業の経理担当者などが行うケースはまれです。 個人事業主の確定申告とは異なり、法人の決算や確定申告、節税対策などは非常に複雑であるため、顧問税理士などに依頼して処理してもらうのが一般的といえるでしょう。 確定申告の正しい知識を身に付けよう 経営者であれば、従業員の確定申告の必要性も把握しておいてもよいかもしれません。 一概に「会社員だからしなくていい」などと決められるものではございません。 それぞれのケースに応じて、必要か不要かが決まってくるものです。 確定申告について、正しい知識を身に付けて、早めに準備を進めていきましょう。 2018年3月時点の情報なので、最新の情報ではない可能性があります。 おすすめの法人カード記事•

次の