終身型の死亡保険のおすすめ5選!人気の保険プランをFPが徹底解説!

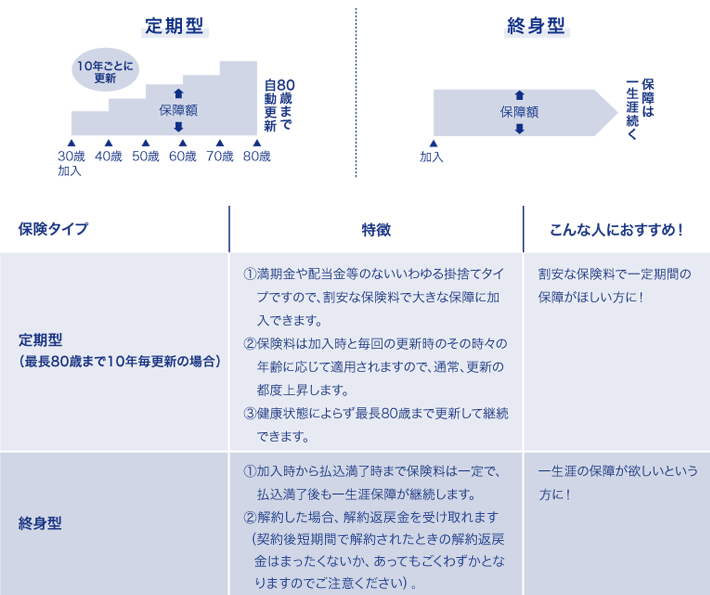

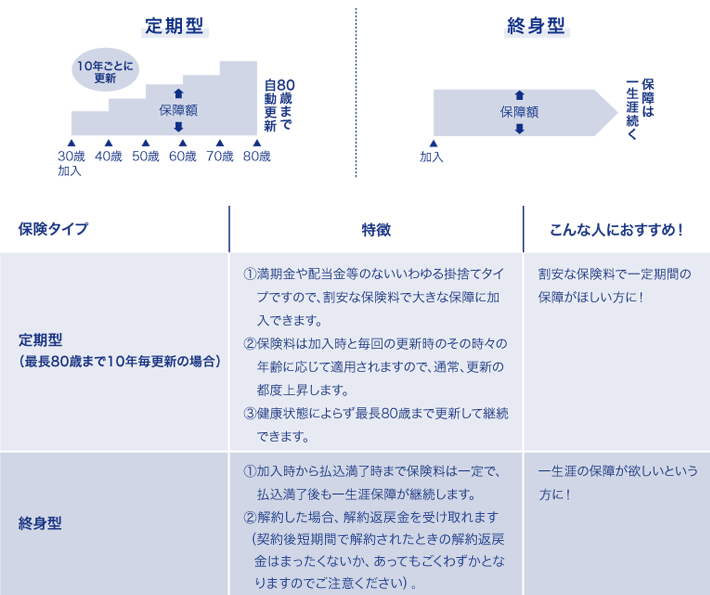

大切な家族が自分の死後に困らないように「ある程度まとまったお金を遺してあげたい」と考える方は多くいらっしゃるのではないでしょうか。 少しでも何か遺したいという考えから、 預貯金などの財産に加え、死亡保険で遺族保障を準備する方も多くいらっしゃいます。 今回のテーマは、その死亡保険の中でも【終身型】について、おすすめの人気プランを簡潔にまとめていきます。 簡単に死亡保険(終身型・定期型)の概要についても触れたのちに、実際の商品を5つご紹介します。 生命保険の保険期間の考え方 生命保険には、大きく2種類の保険期間の考え方があります。 死亡保障、医療保障、どちらもこの2種類が主となっています。 2種類とは、今回のテーマである【終身型】と、希望する一定期間のみに備える【定期型】です。 終身型とは 終身型とは、加入時から亡くなるまで保障が「一生涯」続く内容です。 保険期間は一生で、更新がありませんから見直しの必要もありません。 加入時の年齢によって保険料も一生変わりません。 また、 終身型の最大の特徴として、貯蓄性が高いことが挙げられます。 貯蓄性が高いということは、保険の掛け金の内、通常の保険部分と、貯蓄として貯まっていく部分が含まれていることになります。 このことから、必然的に、終身型は後述する定期型よりもかなり保険料が高くなります。 終身型は「保険も持ちたいし、貯金もしたい!」という方におすすめです。 特に若いうちに加入しておくと、保険料も比較的安く抑えることができて継続しやすいでしょう。 定期型とは 定期型とは、その名称どおり「一定期間のみ」に備える内容です。 一般的に「掛け捨て」ともいわれます。 掛け捨ての最大のメリットは「とにかく保険料が安い」という点です。 終身型とはまったく違い、貯蓄性はほぼゼロで、解約返戻金がないことから、純粋に必要な保障のみを安価で購入するイメージです。 保険料で選ぶなら【低解約返戻型】 終身型の特徴として【貯蓄性が高く、保険料が割高】と紹介しました。 最近では終身型でも、解約金を抑えて、保険料も抑えるタイプの【低解約返戻型】と呼ばれる新たな商品が発売されています。 保障はもちろん一生続き、貯蓄性もあります。 では、通常の終身型と何が違うかとおうと、解約返戻金の戻りが少ない期間(低解約返戻期間)を設け、その期間内に解約した場合はかなり解約金が少なくなります。 低解約返戻型の終身保険がおすすめなのは、とにかく保険料を抑えて終身型の保険に加入したい方です。 若いうちに従来の終身型に加入している方は良いですが、40代以降で加入すると保険料がかなり高くなります。 それでもやはり「一生涯の保障が欲しい」と思った際には、ぜひこの低解約返戻型を検討されてみてください。 ちなみに、低解約返戻期間後(一般的には払込期間が終わったあと)には、貯蓄性の高い従来の終身型とほぼ同じ解約返戻率になります。 あくまでも「一定期間のみ解約返戻金を抑える」ことで、保険料を安価にしている商品ということです。 ネットの無料見積もりを活用 終身保険に加入しようとした場合、各保険会社のインターネットサイト上で無料見積もりが可能です。 個人情報の入力は不要で、年齢や性別を入力するだけで、希望の商品の保険料目安がすぐにわかります。 従来の終身型と、保険料を抑えた低解約返戻型の、どちらも見積もりをしてみてから加入を検討するのもよいでしょう。 保険は、継続してこそ本来の効果のあるものです。 継続するためには、少しでも保険料の負担が少ない方がよいと考えられます。 ご自身の予算や、希望する内容を照らし合わせて、無料見積もりを参考に検討することをおすすめします。 おすすめ人気プラン5選 FPとして、私がおすすめする人気プランを5つご紹介します。 よりわかりやすい仕組みでお伝えするために、以下ご紹介するのは全て円建ての終身保険です。 あくまでも、私個人が「より読者の方のお役に立てるだろう」という基準で選んだものであり、特定の商品のみをおすすめする意図はありませんので、あらかじめご了承ください。 各商品の試算は、全て公式ホームページにて行っています。 オリックス生命【終身保険RISE(ライズ)】• アフラック【かしこく備える終身保険】• かんぽ生命【新ながいきくん(ばらんす型5倍)】• アクサダイレクト生命【アクサダイレクトの終身保険】• この商品では、 重度の介護状態に該当した場合、所定の額を前払い保険金として給付する仕組みがあります。 本来であれば、終身保険の保険金とは「被保険者の死亡時に遺族に支払われる」目的ですが、被保険者が亡くなっていない場合でも、保険会社所定の重度の介護状態(要介護4または5)に該当すれば保険金を支払うという独自のサービスを導入しています。 これは契約者としては大変心強いサービスではないでしょうか。 従来型の終身保険よりも70%程度に解約金を抑えることで、保険料の負担を減らしているということです。 保険金額の設定が、最低100万円から10万円単位で設定可能であるということは、より顧客のニーズに応えやすいと感じます。 たとえば、既に他社で死亡保障を持っている場合の補完として、アフラックでは100万円単位で細かく設定して加入できますので、無駄を省くことができると考えられます。 また、 「ノンスモーカー割引特約」として、非喫煙者の保険料割引があるのも嬉しいポイントです。 「三大疾病保険料払込免除特約」も希望すれば付加することができ、一生持ち続ける保険としては安心ですね。 【試算結果】40歳男性・死亡保険金300万円・終身払込…6,540円(月払) ノンスモーカー割引適用、三大疾病保険料払込免除特約付加しています。 なお、払込期間は終身払込のみです。 かんぽ生命の主審保険は、特約の組み合わせや、途中でもらえる一時金の有無などから、大きく4種類に分けられています。 今回おすすめする【ばらんす型5倍】は、なかでもより保険料が安価な商品です。 付加できる医療特約も充実しており、安心のラインナップです。 【試算結果】40歳男性・基本保険金額1000万円(払込期間中の死亡保障は1000万円・払込満了後は200万円)…11,690円(月払) シミュレーション上【無配当総合医療特約1型・日額1500円】を付加しています。 保険料内訳によると、終身部分だけでは10,600円でした。 そのことで保険料を安く抑えています。 本記事でおすすめしている5商品の中で、だいたい同じの前提条件で試算した結果、アクサダイレクトの終身保険が一番保険料が安い結果になりました。 保険料で選ぶなら、アクサダイレクトの終身保険がイチオシです。 アクサダイレクトの終身保険では、契約者向け無料サービスとして【セカンドオピニオン】のサポートを提供しているということです。 医師の紹介はもちろん、紹介状の作成も無料ということで、保障を持つ安心にプラスできますね。 【試算結果】40歳男性・死亡保険金300万円・終身払込…5,661円(月払) アクサダイレクト生命の終身保険では、払込期間は終身のみの取り扱いです。 また、 保険料の払込期間も、60歳・70歳・90歳の3パターンから選ぶスタイルです。 人によっては自在性に欠けると感じる方もいらっしゃるかもしれませんが、シンプルな構成で選びやすいと感じる方もいらっしゃるのではないでしょうか。 この商品の特徴として、基本となる死亡保険金の約3〜5倍の額が、災害を理由に死亡した場合や、所定の高度障害に該当した場合に支払われる点です。 終身保険でありながら、災害時の保障を大きく受け取ることができるのは、遺族に対する保障の面からとても安心できる内容であると感じました。 【試算結果】40歳男性・死亡保険金300万円・災害死亡時1500万円・70歳払込満了…9,864円(月払) 終身型の死亡保険に関するまとめ 終身型の死亡保険でも、各社さまざまな特徴があることがお分かりいただけたかと思います。 ご自身やご家族のニーズにぴったりの内容で加入できればベストですが、なにぶん終身型の死亡保険は、貯蓄性が高い分、掛け捨て型よりも割高です。 内容の充実と同時に、保険料の予算も検討するポイントになるのではないでしょうか。 そのようなときには、 何を優先したいのか、優先順位をつけてから比較検討をすることをおすすめします。 まずはインターネット上で無料見積もりを行い、保険金額も保険料もニーズに沿っているのであればそのままで良いですし、少々保険料が高い場合には、その商品の保険金額を下げるか、または同条件で他社の見積もりを行っても良いでしょう。 いずれにしても、保険とは、長期間保険料を払い続ける非常に大きな買い物です。 継続できる保険料で末永く加入することは重要なポイントとなります。 本記事を参考に、ぜひご自身やご家族にピッタリの終身保険に巡り合えますよう、祈願しております。

次の

死亡保険比較ランキング※最適な保険の選び方

遺族年金で足りない分を生命保険(死亡保険)で補う。 遺族年金ってなんですか。 自営業者だったら国民年金保険、サラリーマンだったら厚生年金保険に入っています。 公的保険を払っている人が死んだ時に、 残された人の生活を補助するために国からお金が支払われます。 これは厚生年金をに入っている「夫」が死んだ場合には「妻と子供」に、同じく厚生年金に入っている「妻」が死んだ場合には「夫と子供」に、生活を補助するお金が支払れるということです。 つまり夫婦で会社員として共働きしている家庭は夫婦のどちらが死んでもお金が支払われるということになります。 それでは、夫が死亡した時にいくらもらえるのか。 死亡した夫の収入、子供の数によっても遺族年金は異なります。 年間で約200万円です。 遺族年金は非課税なので、この額を丸々もらえると思っていればよいでしょう。 注意したいのが所得制限。 年間の収入が850万円(年間所得655. 5万円)以上の場合は対象外となります。 夫や妻の収入が850万円前後の時には、気を付けなければなりません。 妻が死んだときに夫がもらえる額が少ない!? 遺族年金は、子供が18歳になるまでは、夫が死亡した場合も妻が死亡した場合も同じです。 つまり妻が死亡した場合も、夫が死亡した場合と同じで、子供が18歳になるまでは生前の妻の収入と子供の数に応じて、遺族年金 遺族基礎年金+遺族厚生年金)が支払われます。 しかし、 妻死亡の場合は、意外と知られていませんが、大学進学など子供への費用がかかるようになる子供が18歳になった以降、遺族年金はパタっと支払われなくなってしまうのです。 (一方で、夫が死亡した場合、子供が18歳以降になっても、生前の夫が65歳になる年まで遺族年金は支給されます。 ) 学費に最も費用がかかるケースとして「私立理系で大学院まで進学する」ことを前提に、子供一人につき、大学費用として1000万を想定します。 二人いる場合、2000万円。 現時点で、子供の大学進学費用として十分に蓄えがなく、また今後蓄えることができる期間が短い場合は特に、妻が死亡する場合にこそ死亡保険で家計を補うことを考えなければならないかもしれません。 参考: さて、生命保険(死亡保険)いつ入るべきか。 死亡保険に入るタイミングは、 子供が生まれたタイミングです。 夫婦二人で生活していて共働きの場合であれば、どちらか片方が死亡したとしても 「別に子供もいないんだし、再婚もできるし、残りの人生を勝手に好きなように過ごしてよ。 」というスタンスでよいかと思います。 しかし子供を夫婦二人の稼ぎで養っていく共働き夫婦の場合、子供が生まれたタイミングで死亡保険を検討すべきでしょう。 ちなみに、この子供がいないケースの場合は、夫が死亡した場合のみ、生前の夫が65歳になる年まで妻に遺族厚生年金が支払われます。 昨今は女性の方が収入が高いというケースも多々ある中で、妻が死んだケースの遺族年金のほうが明らかに優遇されている仕組みですが、これは過去に「遺族年金」ではなく、 「母子年金」と呼ばれていた頃の名残で、基本的には女性の方が稼ぐ機会が少ないとされていたためです。 どのような生命保険(死亡保険)に入るべきなのか。 選択肢としては、次の3つ。 1.勤務先の団体生命保険 2.定期保険 3.収入保障保険 これらのいずれかであればどれでもよいかと思います。 1に関しては、転職時に一旦解約しなければならず、入り直したりしなければならないことが手間ですが、勤務先のみんなで一緒に保険に入ることで保険料が安くなる保険です。 お得である可能性が高い。 大企業に勤務であれば調べてみる価値はあります。 2であれば、契約期間中に保険をかけている人が死亡した場合、一旦決めた額が2000万ならで一括で2000万で支払われる。 子供の大学進学にかかる費用を用意すると考えた場合、分かりやすいです。 2.については、ライフネット生命などのネット系生保をおすすめします。 3であれば契約期間中に死亡した後、もし自分が生きていたことを前提に指定した年齢までに、毎月定額でお金が支払われます。 たとえば、35歳で死んでも、55歳まで生きた前提で指定をした場合、20年間、毎月お金が支払われます。 3.については、チューリッヒなどのネット系損保を探すことをおすすめします。 どれぐらいの保険金額にするのか。 ここが最後に難しいかもしれません。 持ち家で夫名義で団体生命保険に入っている場合は、夫の死後はローンがチャラになるので、家にかかる費用はなくなるとしましょう。 Aは、賃貸だった場合と持ち家の場合によって変わりますね。 子供二人の大学費用を用意しようと思ったらひと声2000万ぐらいでしょうか。 正直、国立大学に進学したり、短大に進学した場合は、もっと少なめの費用となりますが、今後、人文科学系の学部であっても留学ぐらい必須になっているでしょうから、少し多めに見積もっておいた方がよいです。 実際に、ぼくが入っている保険はなにか。 ぼくはチューリッヒの収入保障保険に入っています。 ぼくに万が一のことがあった場合、第一子 長女 、第二子 長男 が大学を卒業するまでの間に、毎月10万が支払われます。 上記のように、A、B、C、Dを調べてました。 我が家は持ち家なので、ぼくが死亡した場合、Aの生活費のうち住居にかかる費用はなくなります。 年間の保険料は、21,430円です。 これで十分というのが結論です。 月当たりにした場合1,785円です。 妻が死亡した場合も同様に計算した場合、Eはなくても生活・教育ともに問題ないと思っており、妻の分の死亡保険には入っていません。 後田 亨 著 生命保険のウラ側 今回参考にしたのは後田さんのこの本です。 この著者の別の本を4年前に読みましたが、子供が生まれた時に生命保険の入り方の参考になりました。 「この人、保険業界に身を置きながらここまで言っていいの?」ってぐらい保険業界の内情を書いてくれています。 「知らぬは消費者だけ」というのは、あまりにもひどいですよね。 死亡も医療も積立も盛り込んだようなパッケージ商品、医療保険、返礼率を売りにする積立型年金保険など、消費者にとって不必要で割の合わない商品が出回っていることを説明してくれています。 そもそも保険業界の人が入っている保険など、本当に入るべきに保険についても非常に参考になります。

次の

死亡保険ランキングから判定!おすすめできる生命保険厳選4選!

死亡保険とは、 自分が何らかの事情により亡くなってしまった場合の保険。 掛け捨て型の死亡保険のメリットは、 少ない保険料で大きな保障が得られること、ライフステージに合わせた設計ができること、保険の切り替えを楽にできること。 積立型の死亡保険のメリットは、 老後の資産形成として利用できること、保険料が変わらないこと、解約しない限り保障が一生涯続くこと。 保険相談を検討するなら、店舗型では 、訪問型では といった 無料相談サービスがおすすめ。 どこに相談するか迷う人は、 平均業界歴11. 8年のベテランFP揃いで 取扱い保険会社数も30社とトップクラスの で 無料相談をおすすめします。 \1分で完了/ 目次• そもそも本当に必要?死亡保険とは 死亡保険の必要性 そもそも死亡保険は本当に必要なのか? そんな疑問を持つ方も中にはいらっしゃるかもしれません。 死亡保険ランキングサイトを見ると商品に対しての説明は詳しく載っているけど、保険の必要性についてはあまり説明されていないことが多いのでここで説明します。 死亡保険とは? 死亡保険とは、 自分が何らかの事情により亡くなってしまった場合の保険。 つまり 残された遺族に対しての保険と言えます。 遺族年金の平均額は子供一人の場合、 約月額10万円〜14万円。 詳しくは日本年金機構のウェブサイトをご参照ください 2016年の総務省の統計による母子家庭の月の生活費が191,309円ですから、将来に向けての貯蓄はおろか月々の生活費をまかなうことですら難しいのが現状です。 独身の方であればまだしも、ご結婚されてる世帯であれば 死亡保険への加入はよほどの貯蓄がない限り非常に必要性が高いことがうかがえます。 しかしそうは言われても死亡保険も各社多数出ていてどんなものがあるのか調べるのすら大変ですよね。 そんなときは、保険の無料相談所を利用してプロの意見を無料で聞き、比較・検討するのも一つの手。 訪問型と来店型の両方を備える などがおすすめですが、相談所を利用する前に、あなた自身もある程度の知識を身につけておくと、よりスムーズに 自分に最適な保険が見つかりますよ! 掛け捨て派?積立派?死亡保険のタイプとメリット・デメリット 掛け捨て派のメリット 掛け捨て型の死亡保険のメリットは大きく分けて3つになります。 一度支払った保険料は返ってこない• 保険とは別に将来に向けての資産形成を考えなければならない• 保険料の算定は加入時と更新時の年齢に基づくため、通常更新のたびに保険料が上がる 保険料の安さが魅力的な掛け捨て型の保険ですが、その 安さと引き換えに支払済の保険料は返ってきません。 人によっては毎月お金を捨てているように感じる方もいらっしゃるかもしれません。 言い換えてしまえば、 支払う保険料に貯蓄性はないため、保険とは別に貯蓄に備える必要があります。 保険で運用した場合、銀行預金よりも利率が高く設定されているケースが多く、 最近低金利のあおりを受け保険を一つの資産形成の手段として積立型を選ぶ方もいらっしゃいます。 定期保険と比べた場合、死亡保険金に対しての支払い保険料が高くなります。 途中解約した場合の返戻率が悪いケースがあります。 商品によっては金利の上昇リスクを伴う可能性があります。 支払い保険料が積み立てられていくため、 掛け捨ての死亡保険と比べた場合保障内容に対しての支払い保険料が高くなります。 支払い期間を延ばすことにより月々の支払いを抑えることは可能ですが、掛け捨て型の保険と比べるとそれでも割高と感じてしまう方もいらっしゃいます。 満期を迎えれば一括受け取りや、分割受け取り、商品によっては終身受け取りといった形で、 払い込んだ保険料以上の金額が帰ってくるのが終身保険の魅力の一つです。 しかし、途中解約をしてしまった場合は払い込んだ額を割り込んだ金額で返ってくることが一般的です。 これは金利が高い場合は、高い金利で運用し続けることができるので非常に有利に働きます。 しかし 金利が低い場合、運用利率が低いまま固定された状態で保険料を運用してしまうことになります。 現在日本は日本銀行の政策により、 金利が非常に低く抑えられています。 しかし、今後金利が上昇した場合、積立利率固定型だと預金の利率を下回ってしまうケースが出てくる可能性があります。 このことからも、生命保険はあなたや大切なご家族に一番合った保険を選ばなければいけません。 は、平均業界歴11. 8年のベテランFPがあなたが希望する場所に来てくれてあなたや家族に寄り添った保険を提案してくれます。 取扱い保険会社数も国内トップクラスの 30社以上。 掛け捨てと積み立てそれぞれのおすすめの商品をご紹介致します。 掛け捨て派おすすめ保険 会社名 商品名 コメント 保険株式会社 bridge ネット専用申し込みの保険だけあって価格が30歳男性の場合769円からと 非常に安価です。 それでいて保障は最大3000万円まで設定可能であり、 死亡保険ランキングでも上位にランクインしています。 メットライフ 生命 スーパー割引定期 料金が非常に安いだけでなく コールセンター等の対応の評判が非常に評価が高いです。 初めての方でも親身に話を聞いてくれる姿勢が死亡保険ランキングでも高く評価されています。 その通りですね。 そこで、健康や体と同じくらい大切な あなたの「時間」も有効活用しませんか? 今なら保険の相談をしてアンケートに答える だけ( 保険に加入しなくてもOK!)で 豪華なプレゼントが貰えるチャンスが沢山! このお得な機会を是非見逃さないで! 訪問型無料相談 保険の無料相談には、 訪問型と 店舗型の2種類があるのをご存知ですか? 訪問型は、主に以下の項目に当てはまる方々にぴったり寄り添ってくれますよ! 訪問型の無料相談は、あなたの求める場所と時間にプロが足を運んでくれる優れもの。 近くのカフェや喫茶店、ファミレスなど勝手を知る場所を指定できるのもメリットになりますね! 訪問型おすすめランキング1位 保険見直しラボ 新しく保険に加入するor保険を見直すなら人気の高いがおすすめ!• 2500人以上のプロが全国各地で対応• 経験5年以上等の評価項目を満たす優秀なFPのみ• お得な「優待サービス」1年間プレゼントキャンペーン中 保険相談した人の約90%が「満足した」と回答している保険コネクト。 全国各地にいる厳選した2500人以上のFPと提携しており、 しつこい営業行為の禁止や 相談者からの評判が悪いFPへの紹介禁止などと、FPに関する厳しいルールを設けています。 での 相談はもちろん完全無料。 保険コネクトキャンペーン では今なら保険相談完了後にアンケートに回答するだけで、 30,000種類以上のサービスをお得に受けられる「優待サービス」を1年間無料で利用できるプレゼントキャンペーンを実施中! 保険商品と同じで、少しでも あなたに合った相談窓口を選択できるために必要な情報をお伝え致します。 取扱い保険会社の数が多い窓口を選ぶ 保険会社を1つでも多く取り扱っていれば、それだけ 選択肢が増えます。 すると、一人ひとり、あるいは各ご家庭に合わせた最適な保険やプランを提案することが可能に。 逆に、取り扱っている保険会社の数が少なければ少ないほど、自社の保険を売るために 押し売りに合ったりしかねません。 さらに、選択肢も狭まり、保険の相談をする意味が失われてしまいかねません。 保険会社を多く取り扱っていて、その分多数の商品も熟知している保険の相談窓口や代理店、またFPを選択して利用するようにしましょう。 子供の有無• 夫婦共働きか片方のみ働いているのか• 現在住宅ローンがあるかどうか• 月々保険に回せる余剰資金がどれだけあるか これらの項目は、死亡保険に加入する上で必要な保障額や、それに向けての支払い期間を決める上で非常に重要です。 子供がいるかいないかで支出は大きく変わりますし、保障額も変わります。 また、トータルで見た収入やローンによる固定的な支出も、死亡保険を組む上では考慮しなければいけません。 月々払える保険料がいくらか分かってしまえば、あとは 必要な保障額を算出し払える金額に応じて支払い期間を調整するだけです。 ランキングサイトによって順位がバラバラといった問題 死亡保険ランキング系のサイトを比較すると 人気の保険商品、保険会社がサイトごとにまちまちであることに気がつきます。 これは先ほど述べた「加入者の条件によって商品の優位性が異なる」ことが反映されてしまうため一概にこの商品が絶対だ。 というのを決めにくいからです。 死亡保険ランキングに乗っている保険会社、内資・外資のどちらがいいか? 国内保険会社編 メリット 内資系の死亡保険を取り扱う保険会社のメリットは大きく分けて3つになります。 外資系保険会社で保険を契約する際の注意点 外資系特有の問題ですが、 事業がうまくいかなかった場合、国内からの撤退リスクも考えられます。 その場合、他の会社に部門買収などの手によって引き継がれることが想定されますが、全てがそれまで通りとは限りません。 このように外資系を利用する場合、 ある程度保険の知識があり自分自身で加入するプランを決めることができることが前提条件になることがあります。 一から死亡保険について詳しく聞きたい方に関しては、国内保険会社で申し込みをした方が色々と親切に教えてくれるのでメリットが高くなります。 あなたの目的に合わせた死亡保険を選ぼう! あなたは月々いくらなら死亡保険に支払ってもいいと思っていますか? MEMO 一般的な死亡保険にかける保険料は年間で 男性は約24万円、女性は約18万円が平均だと言われています。 月間にしてみると男性は約2万円、女性は1万5000円になります。 この金額は決して安いものではありませんが、やはり子供のいる家庭の場合、死亡保険金を3000万以上で設定する場合が多く、支払い期間にもよりますがどうしてもこれくらいの金額がでてしまいます。 積立型であれば将来への蓄えと割り切る事も出切るので、 家計の中である程度は保険料を拠出する余裕を作っておく必要があります。 資産形成も見据えた死亡保険もアリ? 最低でも3000万円を老後のために作る必要がある今のご時世に、 積立型の死亡保険は資産形成の大きな助けとなります。 それはやはり、子供の誕生から成長といったライフステージの変化が死亡保険への加入の必要性を認識させるからです。 注意事項 現状家計が苦しい場合、積立型の保険を契約したとしても途中解約になりかねません。 例えば 子供が成人するまでは、掛け捨て型の死亡保険で大きな保障を安く買い、 成人後もしくは就職後に貯蓄性のある積立型の保険に切り替えるという手段を取る事もできます。 そうすることにより、それまで子供にかけていた養育費を保険料に当てることができ、貯蓄性の高い保険を余裕をもって申し込むことができるようになります。 ケーススタディ 独身の場合 推奨:積立型の死亡保険 独身の場合、それほど死亡保険の必要性は高くないが将来に向けての資産形成の一環として、 少額の積立型の死亡保険に入ることをお勧めする。 自分のことだけを考える場合であれば500万円前後の保障で十分です。 既婚(子供なし) 推奨:積立型の死亡保険 今後子供を産むかどうかによっても大きく左右されるので、産むことが決まっていれば(子供あり)のケースを参照してください。 ここでは 出産予定のない世帯向けにご紹介します。 子供がいない場合、 通常の家計よりゆとりが出やすいので早いうちから資産形成に取り組むことができると思います。

次の