(会社側)退職金を支給する際の手続き(税務署・市役所への提出書類等)

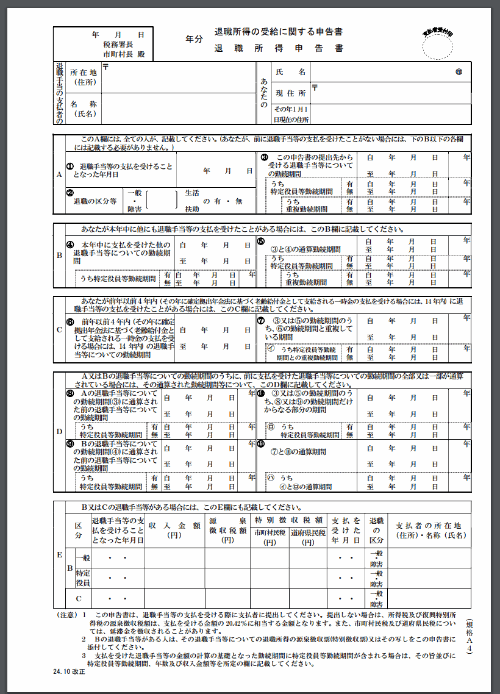

従業員の手続き 7-2-9. 退職所得の受給に関する申告書の記入について教えてください。 退職所得の受給に関する申告書は、退職金を受け取る都度作成し、退職金の支払者に提出が必要な書類です。 退職金請求書に添付していただく際には、必ず、新様式(個人番号の記載箇所のあるもの)にて作成をお願いいたします。 退職年に中退共からのみ退職金を受給する(もしくは中退共第一支払いの)場合 退職金請求書の左下に退職所得申告書欄を設けております。 記入例を参考に退職所得申告書欄に記入・押印してください。 なお、記入・押印が無い場合には、退職金の2割に相当する税金を源泉徴収する事になりますので必ず記入・押印してください。 退職年に中退共以外からも退職金の支払いを受けたことがある場合 本年中 退職した年 に中退共以外から退職金の支払を受けた場合は、税務署所定の「退職所得の受給に関する申告書」の提出が必要です。 「 退職金(解約手当金)請求書」に「 マイナンバー入り住民票(コピー不可)」、「 のコピー」、 税務署所定の「 」、 中退共以外から支払われた退職金の「 退職所得の源泉徴収票・特別徴収票」を添付して 《》にお送りください。 【参考】 「 」とは、 退職金を受け取る都度作成し、退職金の支払者に提出が必要な書類です。 事業所と中退共の二か所から退職金を受給する場合には、事業所宛と中退共宛の2通を作成していただき、それぞれ退職金の支払者に原本の提出が必要です。 詳しくはお近くの税務署にお尋ねください。 従業員の手続き• 税金について• 退職年の前年以前4年内に退職金を受給した場合 退職した年の前年以前4年内に退職金の支払を受けた場合は、税務署所定の「退職所得の受給に関する申告書」の提出が必要です。 「 退職金(解約手当金)請求書」に「 マイナンバー入り住民票(コピー不可)」、「 のコピー」、 税務署所定の「 」を添付して 《》にお送りください。 この場合、税務署所定の「 」にご記入いただく内容は主に以下の項目になります。 退職所得申告書の「退職手当の支払者の所在地・名称」当機構中退共本部の所在地・名称をご記入ください。 退職所得申告書のA欄には、退職日、退職区分、中退共の加入期間等をご記入ください。 退職所得申告書のC欄には、4年以内に受け取った退職金についての勤続期間をご記入ください。 退職所得申告書のE欄には、4年以内に受け取った退職金についての金額等をご記入ください。

次の