確定申告での医療費控除の添付書類変更|今まで通り領収証を送っちゃダメなんすか?

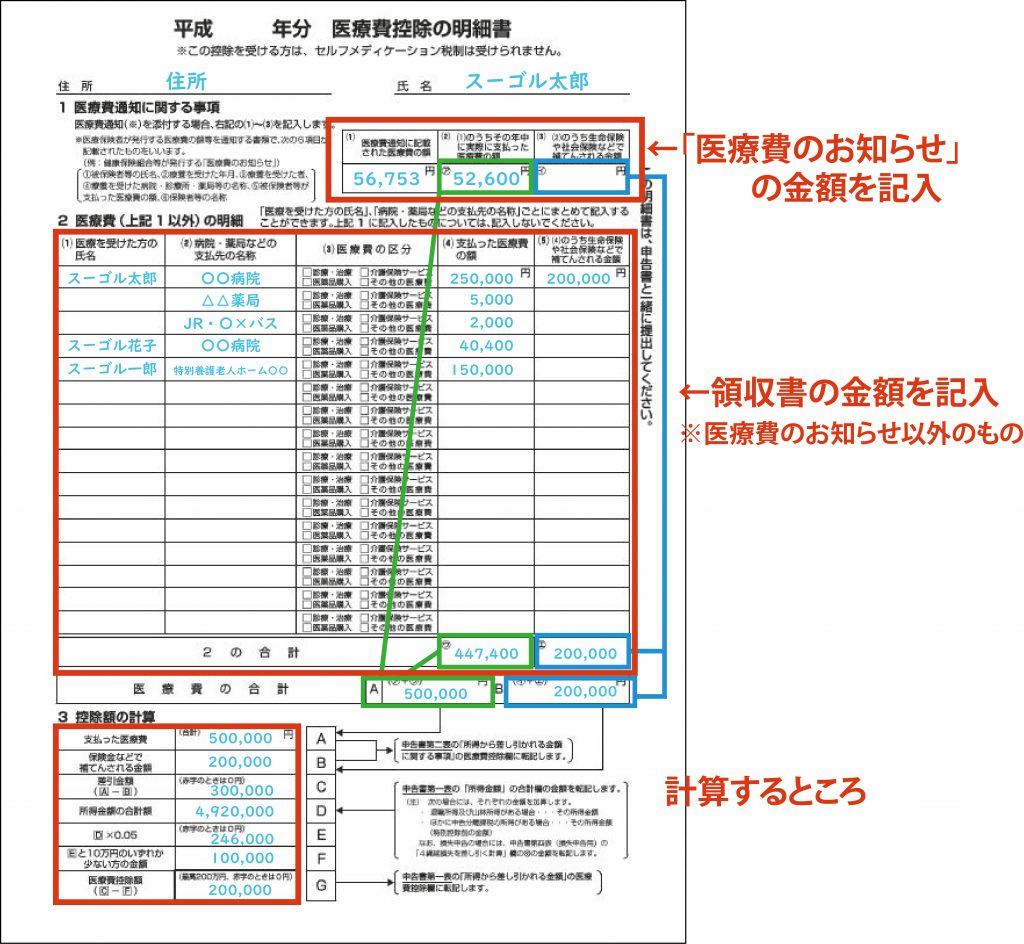

(写真=PIXTA) 医療費控除とは、1月1日から12月31日までに支払った医療費が一定額を超えると、その金額を所得金額から差し引くことができる制度です。 医療費控除として差し引くことのできる金額は、下記の計算式で求めることができます。 例えば、所得の合計が100万円の人であれば、その5%である5万円を差し引いた金額を医療費控除にすることができます。 2017年分の確定申告から変わった医療費控除 (写真=PIXTA) ポイント1、領収書の提出から明細書の添付へ 2017年分以後の所得税の確定申告より、医療費の領収書の提出は不要になりました。 その代わり、領収書の提出に代えて、医療費控除の明細書を提出することになりました。 医療費控除の明細書は、医療費の領収書に基づいて病院や薬局の名前、医療費の金額等を記入する書類です。 国税庁のホームページより明細書の様式をダウンロードできますが、確定申告書作成コーナーから確定申告書を作成すれば、医療費控除の明細書の内容が自動で確定申告書に反映されます。 ポイント2、セルフメディケーション税制が新設 セルフメディケーション税制とは、定期健康診や予防接種など、健康のため、病気予防のために取り組みをしている人を対象として新設された制度です。 その年中に支払った医薬品等の購入額が1万2,000円を超えると、超えた金額に対して医療費控除を受けられます。 (最高8万8,000円) セルフメディケーション税制は医療費控除の特例であり、通常の医療費控除と併用することができません。 どちらか一方の制度を選択することになります。 セルフメディケーション税制は、2017年1月1日から2021年12月31日までの間に支払った医薬品等の購入費用が医療費控除の対象となります。 医療費控除の明細書の書き方 (写真=PIXTA) 医療費控除の明細書は、「1医療費通知に関する事項」、「2医療費 上記1以外 の明細」、「3控除額の計算」の3つの項目から成り立っています。 まず、「1医療費通知に関する事項」は、健康保険組合等が発行する医療費に関する「お知らせ」を添付する場合に記入します。 受診した病院や医療費が記載された「医療費のお知らせ」が会社で配られたり、自宅に届いたりしていないでしょうか。 そのお知らせを添付すれば、「1医療費通知に関する事項」に金額を記入するのみで、明細の記入は不要です。 お知らせが複数枚ある場合は、合計額を記入します。 「医療費のお知らせ」が送られてくる時期は? 「医療費のお知らせ」が送付される時期は、健康保険組合によって異なり、国民健康保険の場合は自治体によって異なります。 例えば、協会健保の場合、2019年では1月15日に発送されました。 しかし、お知らせに記載されている内容は2018年11月から2019年9月受診分でした。 10月から12月受診分については、お知らせに記載されていませんから、自分で明細を作成する必要があります。 なお、WEBサイトで「医療費のお知らせ」を見ることができる健康保険組合もあります。 自分が加入している健康保険組合に閲覧できるサービスがあるか、健康保険組合のホームページ等で確認してみましょう。 「医療費のお知らせ」に記載されていること 「医療費のお知らせ」には、次の1から6すべての項目が記載されている必要があります。 被保険者等の氏名• 療養を受けた年月• 療養を受けた者• 療養を受けた病院、診療所、薬局等の名称• 被保険者等が支払った医療費の額• 保険者等の名称 そのため、健康保険組合のホームページから閲覧内容を印刷できたとしても、その書類を確定申告で添付できるとは限りません。 これは、郵送される「医療費のお知らせ」にも当てはまることなので、自分のお知らせに、それらが全て記載されているか確認しておきましょう。 医療費の明細欄に記入する事項 「お知らせ」を利用しない場合は、明細を自分で作成します。 明細は「2医療費の明細欄」に領収書を見ながら医療を受けた人の名前、病院等支払先の名前等を記入します。 領収書ごとに書く必要はありません。 医療を受けた人、病院等ごとにまとめて記入ができます。 領収書は捨てずに保管 領収書の提出が不要になったとはいえ、明細書に記載した医療費については確定申告時期等から5年間自宅で保管する必要があります。 ただし、「医療費のお知らせ」を確定申告で添付する場合は、領収書の保管は不要です。 新方式への完全移行は2020年分の所得税の確定申告から 2019年分の所得税の確定申告においては、従来通り領収書を添付する方法でも申告が可能です。 しかし、翌年以降のことを考えると、新方式に早めに慣れておいた方が安心です。 制度を理解して正しく申告をし、還付を受けましょう。 文・前田菜緒(1級ファイナンシャルプランナー、) 【こちらの記事もおすすめ】 > > > > >.

次の